Investice do společnosti s monstrózní 15% dividendou. Jaký je váš názor?

Asi už jste si všimli, že výrazně preferuji bezpečnější přístup k investicím. Méně rizika pro mě znamená mnohem bezstarostnější život a mysl. Zároveň se i trochu pokouším vybudovat takové portfolio, které mi bude v podobě dividend vyplácet dostatečný obnos, abych se nemusel obávat z ničeho nic na měsíc zmizet do zahraničí, nebo se prostě jen na chvíli vykašlat na práci a podnikání, byť to jsou věci, které mi absolutně nevadí.

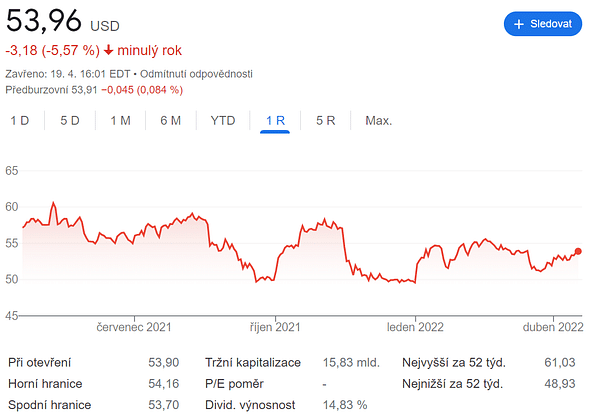

Abych trochu kompenzoval velikost investované částky, volím také společnosti s vyšším dividendovým výnosem. Samozřejmě ale s rozumem. A proč zůstávat při zemi. Jedna ze společností na mém watchlistu je také $IEP+1.5% , tedy společnost s výnosem téměř nejvyšším. Nejdřív bych ale rád trochu popsal zbylé okolnosti:

Přestože poklesy akciových trhů mohou být děsivé v tom smyslu, že k nim dochází rychle a často bez varování, jsou také ideální dobou pro zhodnocení vašich peněz. Mějte na paměti, že každá korekce a medvědí trh v historii, včetně volatilnějšího Nasdaq Composite $^IXIC, byly nakonec smazány býčí rally.

Jinými slovy, medvědí trh není důvodem k tomu, abyste se báli nebo stáhli. Je to ideální čas k přechodu do ofenzivy. Otázka zní jednoduše: Které akcie nakoupit?

Přestože existuje řada strategií, které mohou investory obohatit, nákup dividendových akcií je osvědčeným způsobem, jak vydělat peníze.

Již v roce 2013 zveřejnila společnost J.P. Morgan Asset Management, divize banky JPMorgan Chase $JPM+0.5%, zprávu, která porovnávala výkonnost společností, které zahájily a zvyšovaly své dividendy, s akciemi, které dividendy nevyplácely, a to po dobu 40 let (1972-2012). Dividendové akcie v tomto období naprosto rozdrtily ty, které dividendy nevyplácely, s průměrným ročním výnosem 9,5 % ve srovnání s ročním nárůstem 1,6 % u akcií, které dividendy nevyplácely. To mluví za vše.

Ačkoli rozsah překonání výkonnosti může být překvapivý, konečný výsledek - dividendové akcie nabízejí vyšší anualizované výnosy než akcie bez dividend - není ani trochu šokující. Společnosti, které vyplácejí dividendy, jsou často ziskové, prověřené časem a mají jasný dlouhodobý výhled.

Největší výzvou pro příjmové investory je vyvážení výnosu a rizika. Studie ukázaly, že jakmile výnosy dosáhnou přibližně 4 %, riziko a výnos mají tendenci spolu více korelovat. Naštěstí ne všechny akcie s vysokým nebo velmi vysokým výnosem (obecně pojmenováváme takto společnosti s výnosem 7 % nebo vyšším) jsou špatnou a rizikovou volbou.

Jendou takovou dividendovou akcií s mimořádně vysokým výnosem je Icahn Enterprises $IEP+1.5% .Icahn vyplácí čtvrtletní dividendu již téměř 17 let a v současné době vynáší neuvěřitelných 114,8 %.

A teď můj pohled:

Argument analytiků "proč koupit Icahn Enterprises?" lze rozdělit na dva základní body. Tedy alespoň co jsem zjistil. První z nich lze nalézt v názvu společnosti. Carl Icahn je zakladatelem tohoto diverzifikovaného holdingu a nadále zůstává předsedou jeho správní rady.

Icahn je jedním z nejznámějších aktivistických investorů ve světě investování. Aktivistický investor obvykle v krátkém časovém horizontu nakoupí jednociferný procentní podíl ve společnosti s cílem dosáhnout změny, která bude výhodná pro akcionáře (včetně aktivistického investora). Aktivističtí investoři často usilují o jedno nebo dvě místa v představenstvu společnosti, která se potýká s problémy, a bojují za konkrétní opatření, jako je prodej nepředmětných aktiv, snížení nákladů nebo třeba zpětný odkup akcií. Jde o to, že aktivističtí investoři mají častěji pozitivní dopad na ocenění společnosti než na její hodnotu. Prostě udělají to, na co původní management nemá odvahu, nervy, zkušenosti nebo prostředky. Prostě chladnokrevně udělají, to co je potřeba.

Další věc, která by se investorům měla na společnosti Icahn Enterprises opravdu líbit, je její cyklická vazba. Přestože se jedná o diverzifikovaný holding, velké procento jeho neinvestičního segmentu je vázáno na energetický a automobilový průmysl. Přestože recese jsou nevyhnutelnou součástí hospodářského cyklu, období expanze trvají podstatně déle než recese. Portfolio společnosti Icahn Enterprises je tedy dokonale připraveno těžit z přirozené expanze americké a světové ekonomiky v průběhu času.

A teď otázka: Může rizikovost spojená s takto vysokou dividendou (v jejíž podobě jsou pouze vypláceny odprodeje a pohyby ve společnosti, na to pozor!) převážit její výhody? Vždyť v tomto případě během několika let svoji investici dostanu zpět a můžu už jít pouze do plusu. Nehledě na solidní potenciál toho, že bude růst i cena akcie. Jaký máte názor vy? Vlastníte IEP, nebo ho máte alespoň na svém watchlistu jako já? Podělte se v komentáři 😇

Disclaimer: Toto není investiční doporučení. Nejsem profesionál, ale pouze amatér sdílející své názory na základě dat z internetu, v tomto případě pak analýzy Seana Williamse

Autor @trollbringer má karmu 369 a je členem této komunity od 14/01/2022. Pokud sem podle vás tento příspěvek nepatří, kontaktujte moderátory. V opačném případě se neváhejte pustit do diskuze. Jsem bot a toto je automatická zpráva.

Myšlenka i riziko velice hezké 😂

Nebyl bych zas až tak skeptickej 😇

Risk je zisk Haha

Tak doufám, že to u $IEP+1.5% platit dvojnásob 😂

No, na tu už koukám delší dobu a sám pořád nevím. Přecejenom to riziko je pořád dost velký. Navíc takhle vysokou dividendu vyplácí pouze několik let. A myslím, že v případě sebemenšího problému ji opět zkrouhne na předchozí úrovně, aby se ochránil

Jo, na to jsem koukal Od roku 2019 2$ na akcii, do té doby to bylo 1,5 a kolem roku 2010 jen 0,25$. Ale zvyšuje ji už 17 let... samozřejmě chápu, že nějaká pomyslná série není úplně bariéra, která by měla společnost brzdit od toho, aby si při průšvihu zachránil kožich...

No přesně tak :D