Questa società dell'indice Nasdaq è scesa del 93% e presenta un modello di business rivoluzionario

Questa famosa azienda produttrice di videocamere sta mettendo in scena un ritorno epico ed è leader mondiale nella tecnologia delle videocamere d'azione. Una società come questa merita un DIP così profondo? Il 93% è davvero tanto e potrebbe essere un ingresso davvero interessante per gli investitori che puntano a investire a lungo termine.

Una società che si trova in un vero e proprio DIP.

Nel 2014 è stata quotata sui mercati pubblici a 24,00 dollari per azione, è schizzata immediatamente a 93,85 dollari e ha subito un calo costante per i sei anni successivi prima di trovare il fondo a 2,29 dollari per azione nel 2020, ora non troppo distante. Ma l'obiettivo dell'azienda è quello di trasformare il proprio modello di business sfruttando nuovi canali di vendita e sbloccando nuovi flussi di entrate. Queste mosse hanno portato a una modesta ripresa delle azioni GoPro $GPRO+5.3%, ed ecco perché gli investitori che acquistano ora e mantengono potrebbero ottenere notevoli benefici a lungo termine.

Andare direttamente al consumatore

GoPro è un'azienda che si occupa di hardware: è di gran lunga il produttore di action camera più innovativo del settore. La sua ultima versione, la HERO10 Black, è in grado di girare video ad altissima risoluzione a 5,3K con una tecnologia di stabilizzazione all'avanguardia. Con un prezzo di 499 dollari, è l'85% più economico di quello che l'azienda indica come il suo prossimo miglior prodotto, venduto a 3.500 dollari.

Il problema è che è molto difficile generare una crescita a lungo termine con la sola vendita di hardware quando le fortune dell'azienda dipendono così tanto da un tipo di prodotto. Ciò è particolarmente vero se il principale canale di vendita di GoPro è la grande distribuzione. Crea una barriera tra il consumatore e il marchio, rendendo difficile la costruzione di relazioni e la vendita di accessori. Senza contare che GoPro deve perdere parte dei suoi profitti a favore del rivenditore.

Tuttavia, l'azienda ha creato un canale diretto al consumatore più redditizio attraverso il suo sito web e sta crescendo rapidamente. Nel primo trimestre del 2021, il 33% delle vendite proveniva da GoPro.com, ma recentemente la percentuale è salita al 41%. Questi progressi stanno già avendo un impatto sulle finanze di GoPro, il cui margine di profitto lordo è salito al 41,8% in questo trimestre, rispetto al 38,6% di un anno fa. Il risultato è stato un significativo balzo in avanti della redditività, con un utile netto di 5,7 milioni di dollari dopo una perdita di oltre 10 milioni di dollari nel trimestre precedente.

Nuove fonti di reddito ad alto margine

GoPro ha un'opportunità unica nello sviluppo del software. Gli strumenti di editing dei contenuti offrono grandi sinergie per un'azienda di videocamere leader nella qualità video e GoPro è in procinto di rilasciare una nuova applicazione software su abbonamento nel 2023, che si baserà sul GoPro Player e sul lettore desktop ReelSteady già esistenti. Si affianca all'applicazione Quik per smartphone dell'azienda, destinata a sostituire l'applicazione nativa della fotocamera sui dispositivi iPhone e Android. Quik si rivolge a potenziali clienti che non possiedono una videocamera GoPro nel tentativo di ampliare il mercato a cui l'azienda si rivolge.

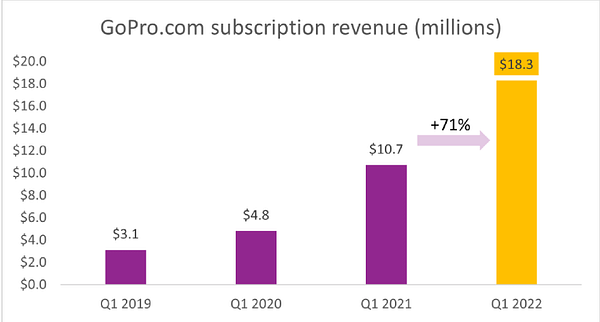

Tuttavia, la più grande fonte di entrate ricorrenti di GoPro al momento proviene dall'abbonamento a GoPro.com, che offre ai clienti sconti esclusivi sui prodotti, archiviazione su cloud per i video e la possibilità di trasmettere in diretta streaming dal proprio dispositivo GoPro. Nel primo trimestre ha continuato a registrare una crescita stellare, con un aumento del numero di abbonati dell'85% rispetto all'anno precedente, raggiungendo 1,74 milioni di persone e incrementando il fatturato degli abbonamenti.

Fonte: GoPro.com

Un aspetto forse ancora più positivo di questa storia di crescita è il margine lordo associato ai ricavi da abbonamento di GoPro, che può raggiungere l'80%. Le sottoscrizioni hanno rappresentato meno del 10% del fatturato totale nell'ultimo trimestre, ma il tasso di crescita suggerisce che sono sulla buona strada per avere un grande impatto sulle finanze dell'azienda in generale.GoPro ha chiaramente compiuto progressi significativi nel miglioramento della propria attività e questo viene riconosciuto da alcune società di Wall Street, che di recente sono passate a una visione rialzista dell'azienda dopo anni di ribasso.L'obiettivo di prezzo medio per il titolo GoPro a Wall Street è di 11,80 dollari, che rappresenta un potenziale rialzo dell'85% rispetto alla quotazione attuale. La banca d'affari JP Morgan Chase, tuttavia, è molto più ottimista e prevede che il titolo possa salire di oltre il 100% fino a 15 dollari per azione.

Con il titolo in calo del 93% rispetto ai massimi storici, potrebbe essere il momento giusto per entrare in gioco, vista la natura trasformativa del business degli abbonati di GoPro e il nuovo software all'orizzonte, che sicuramente soffocherà la crescita dell'azienda. A mio parere, un DIP del 93% è davvero interessante e, come possiamo vedere, l'azienda ha in serbo molte cose positive.

DISCLAIMER: Questa non è una consulenza sugli investimenti.