Foot Locker: Podhodnocená akcie, kterou investoři zbytečně ignorují

Akcie společnosti Foot Locker ztratily od května 2021 více než polovinu své hodnoty a nyní se obchodují výrazně pod svou účetní hodnotou. To naznačuje, že Foot Locker je nyní velmi levná akcie, ale to, že je levná, nemusí nutně znamenat, že stojí za nákup. V této analýze se proto s vámi podělím o své názory na společnost Foot Locker a rozhodnu, zda je pro mě dnes výhodné ji koupit, nebo ne.

Společnost Foot Locker byla založena v roce 1974 a je americkým maloobchodním prodejcem obuvi a oblečení, který provozuje 2 858 maloobchodních prodejen ve 28 zemích Severní Ameriky, Evropy, Asie, Austrálie a Nového Zélandu. Kromě těchto maloobchodních prodejen má také 142 franšízových prodejen Foot Locker na Středním východě a v Asii.

Provozují také webové stránky a mobilní aplikace. Kromě známých prodejen Foot Locker vlastní i další značky: Kids Foot Locker, Champs Sports, Eastbay, atmos, WSS, Footaction a Sidestep. Vedení společnosti se domnívá, že Foot Locker má výhodu nad ostatními díky tomu, že ho sleduje 12 milionů uživatelů Instagramu, což je 5x více než jejich 4 nejlepší konkurenční bannery třetích stran dohromady.

Jejím generálním ředitelem je Richard A. Johnson. Do společnosti Foot Locker nastoupil v roce 1993 a zastával mnoho různých pozic, dokud se v roce 2014 nestal generálním ředitelem. Nejznámější společností, ze které má zkušenosti před nástupem do Foot Locker, je General Motors $GM-0.2%.

Pod jeho vedením je strategií společnosti Foot Locker být vnímána jako centrum kultury mládeže, čímž by se odlišila od ostatních obchodů s teniskami a posílila svůj náskok značky. Podle Comparably mu hodnocení zaměstnanců dává skóre v horních 25 % společností podobné velikosti, což naznačuje, že je svými zaměstnanci oblíben.

V roce 2022 byl zvolen do funkce předsedy společnosti RILA, což naznačuje, že je v tomto odvětví dobře respektován. Jeho reference v rámci odvětví, a to nejen ze společnosti Foot Locker, ale i z různých představenstev v kombinaci s tím, že chce posílit náskok společnosti Foot Locker $FL+0.5%, znamená, že se cítím poměrně důvěryhodný v management.

Finanční ukazatele

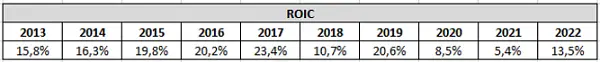

Prvním číslem, které budeme zkoumat, je návratnost investičního kapitálu, známá také jako ROIC. Chceme vidět desetiletou historii a chceme, aby se čísla ve všech letech pohybovala nad 10 %. Čísla na mě udělala docela dobrý dojem, protože jsou trvale nad 10 % s výjimkou dvou let během pandemie. Rozhodně jsem nečekal, že Foot Locker dosáhne takových čísel, a čísla mě docela povzbuzují.

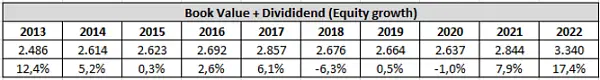

Další čísla jsou účetní hodnota + dividenda. Protože jste zvyklí vidět čísla v procentech, rozhodl jsem se sdílet jak čísla, tak procentuální růst v jednotlivých letech. Růst vlastního kapitálu byl v průběhu let od roku 2014 poměrně konzistentní.

V roce 2017 došlo k vrcholu a od té doby klesl na úroveň, kterou jsme viděli předtím. V roce 2022 dosáhla společnost Foot Locker nejvyšší účetní hodnoty + dividendy v historii. Je to sice hezký pohled, ale pochybuji, že bude dlouhodobě udržitelný. Přesto si myslím, že čísla jsou v pořádku, ale rád bych viděl nějaký růst.

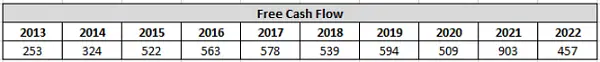

Nakonec zkoumáme volný peněžní tok. Stručně řečeno, volný peněžní tok je hotovost, kterou společnost vygeneruje poté, co zaplatí provozní náklady a kapitálové výdaje. Společnost Foot Locker $FL+0.5% dosahovala v posledních 10 letech každý rok kladného volného peněžního toku.

V letech 2015 až 2020 byla tato čísla víceméně konzistentní. Vrcholu dosáhl v roce 2021 a v roce 2022 výrazně poklesl. O čísla za rok 2022 se vůbec nebojím, protože akvizice společností WSS a atmos ve fiskálním roce 2022 společností Foot Locker měla na volné peněžní toky jistě vliv. Tato čísla mě opravdu povzbuzují a opět mě Foot Locker pozitivně překvapil.

Další důležitou věcí, kterou je třeba zkoumat, je dluh, a my chceme vidět, zda má podnik přiměřený dluh, který může být splacen do 3 let. Uděláme to tak, že vydělíme celkový dlouhodobý dluh ziskem. Provedeme-li výpočet u společnosti Foot Locker, vyjde nám dluh, který lze splatit za 0,51 roku. Společnost Foot Locker má tedy velmi malý dluh, což je vždy příjemné vidět.

Rizika a potenciál investice

Stejně jako u všech ostatních společností, i zde existují určitá rizika, která je třeba zvážit, pokud se chystáte investovat do společnosti Foot Locker. Nejzjevnějším rizikem je, že se Nike zaměří na přímý prodej spotřebitelům. Přibližně 68 % veškerého zboží, které společnost Foot Locker v roce 2021 nakoupila, pocházelo od společnosti Nike.

Společnost Foot Locker je tedy na Nike velmi závislá, a i když vedení tvrdí, že "budeme i nadále silným, strategickým partnerem společnosti Nike a pracujeme na budování doplňkových strategií k růstu přímého prodeje spotřebitelům", je to něco, co společnosti Foot Locker uškodí, zejména v krátkodobém horizontu.

Makroekonomika

Výkonnost společnosti Foot Locker je závislá na globálních ekonomických podmínkách. Pokud dojde k přísnějšímu poskytování úvěrů, negativním zprávám z finančního sektoru nebo poklesu příjmů, zákazníci budou ve Foot Locker utrácet méně svých peněz. Totéž platí v případě vyšších nákladů na pohonné hmoty a energie, vyšších úrokových sazeb a nižší hodnoty domů.

To všechno jsou věci, kterých bychom se mohli v dohledné době dočkat. A přestože vedení společnosti uvedlo, že v prvním čtvrtletí fiskálního roku 2023 nezaznamenalo žádnou podstatnou změnu v chování spotřebitelů, zároveň uvedlo, že si je velmi dobře vědomo nárůstu inflace.

Nejsou to všechno rizika, pro Foot Locker existuje také velký potenciál do budoucna. Společnost Foot Locker je levná. Jejich účetní hodnota na akcii je 33,43 dolarů, což je nad současnou cenou akcie (možná se změnila, když jste ji četli). Jejich představenstvo schválilo čtvrtletní dividendu ve výši 0,4 dolaru na akcii, což v současné době představuje výnos kolem 5 %.

Provádějí také zpětný odkup akcií v hodnotě 1,2 miliardy dolarů. Díky nedávným akvizicím se jejich podnikání rozroste. Foot Locker nedávno koupil společnosti WSS a atmos. A zatímco WSS přispěla ve čtvrtém čtvrtletí roku 2021 tržbami ve výši 139 milionů dolarů a atmos 49 miliony dolarů, očekávají, že tyto podniky výrazně porostou.

Očekávají, že WSS dosáhne do roku 2024 tržeb ve výši 1 miliardy dolarů a atmos během příštích tří let vzroste o 50 % na 300 milionů dolarů. Podle vedení společnosti WSS i atmos si zatím vedou nad rámec prognózy.

Zaměření na oděvy

Jejich oděvní byznys roste, ve čtvrtém čtvrtletí roku 2021 vzrostl o 30 % a poprvé v historii dosáhl obratu 1,4 miliardy dolarů. Představili své vlastní privátní značky v LCKR svou novou řadu pánského oblečení a Cozi svou novou řadu dámského oblečení. Rozšiřují svůj program odměn. Svůj program odměn FLX nyní zavedli i v Evropě a budou pokračovat v jeho zavádění v dalších zemích.

Na roční bázi zaznamenali 50 % nárůst aktivních členů. Jejich program odměn umožňuje společnosti Foot Locker získávat údaje o spotřebitelích, aby mohla lépe uspokojovat potřeby svých zákazníků. Motivuje také jejich zákazníky, aby se angažovali ve vztahu k jejich značce, přičemž členové programu odměn utrácejí o více než 10 % více než jejich nečlenové.

Výhodná koupě?

Foot Locker je na těchto úrovních levná. Osobně bych při investici do společnosti viděl raději větší náskok před konkurencí. Nicméně existují určitá rizika a potenciál, které je třeba při investici do společnosti Foot Locker zvážit. Není pochyb o tom, že skutečnost, že se Nike zaměří na vlastní prodej přímo spotřebitelům, společnosti Foot Locker uškodí, protože dříve byla na Nike velmi závislá.

Otázkou je, zda se dostatečně diverzifikují od společnosti Nike a rozvinou další podnikání, aby tuto ztrátu vyrovnali. Existují i další věci, které v této analýze nejsou zmíněny, jako například to, že posílí svůj omni-channel a provedou programy na úsporu nákladů, které by jim měly ušetřit 200 milionů dolarů ročně.

Jejich podnikání bude v krátkodobém horizontu náročné kvůli tomu, co je zmíněno v této analýze, ale pokud věříte, že vedení bude realizovat své nové strategie, a jste rádi, že při čekání obdržíte dividendový výnos 5 %, mohlo by se jednat o zajímavou investici.

Tato analýza je od eToro investora Glenna Jorgensena.

Chcete začít investovat nebo nejste momentálně spokojeni se svým brokerem? Pak byste měli definitivně vyzkoušet platformu 👉 eToro, kde se můžete inspirovat u zkušených investorů, jako je právě Glenn Jorgensen a to navíc 100% bez poplatků.

Akcie může být levná sebevíc, ale nezaujala. Nevyhledávám business modely, kde je společnost závislá až z 68% na jednom zdroji. Sice je dodavatelem Nike, ale to stále nemusí nic moc znamenat. Mám raději diverzifikovanější podniky a business modely. Neříkám, že to není udržitelné, jen to není můj šálek kávy.

suhlasim diverzifikacia je velmi dolezita...znizuje zranitelnost

To je jeden z aspektů, které vyhledávám. Společnost sice může být dobrá a růst, ale stejně tak může být zranitelná jak říkáš.

Covid ukázal že přímý prodej Nike velmi slušně funguje a není tak příliš velký důvod si ukrajovat ze zisku přes FL a další překupníky. Co nepokryje e-commerce tak zajistí přes své vlastní prodejny.

tohle nelze ignorovat, akcie je enormně levná