Proč nikdy nečasovat akciový trh?

Dnes bych se s vámi rád podělil o můj názor, ale také názor velké části investorů k tématu - časování trhu. Odjakživa jsem odpůrcem časování trhu, jelikož je to prakticky nemožné a v konečném výsledku vám to ani dlouhodobě vycházet nebude. Věřím v to, že pokud jste začínající investor, tak tento článek oceníte. Aktuální tržní prostředí je totiž nevyzpytatelné, proto se začíná řada investorů dopouštět nejhoršího - spekulací ohledně tržním obratu a nebo naopak o hlubších propadech, které jsou před námi.

Většina investorů v začátcích může vidět v akciovém trhu určité složitosti a nejasnosti. K jedné z hlavních nejasností přichází investor do styku v době, kdy se blíží jeho první investice. Opravdu to teď berte z pohledu naprostého začátečníka (vy ostřílení mazáci už jistě víte, kam tím směřuju) - Investor vidí neustále pohyby nahoru a dolů a v podstatě neví, kdy do toho pomyslného vlaku nastoupit, aby stihl vychytat ty nejlepší podmínky.

Pojďme se podívat na úskalí, které s tím přichází 👇

- Jako bod číslo jedna bych vám doporučil nečasovat trh a už vůbec ne chodit nakupovat s vizí typu: Tuhle společnost znám, wow dnes klesla o 3% - kupuju. Takhle opravdu ne. Základem je studium 👉 analýza 👉 výpočet vnitřní hodnoty akcie 👉 investice.

- Velké úskalí vidím v tom, že investor bude čekat na onen masivní propad (třeba 15%) - jenomže bod zlomu přichází v tom, že ten zmiňovaný propad nemusí přijít za týden, měsíc a možná ani půl rok. Co to pro vás znamená? To prostě budete půl roku čekat a vaše peníze budou pasivně ležet na bankovním účtu namísto toho, aby je investor po pečlivém zvážení využil a nechal je postupem času zhodnocovat?

- Mnoho z vás možná zná ten pocit, když jste si na začátku své kariéry říkali: Ještě počkám a snad to během pár dnů klesne. Bohužel se ve většině případů stává, že v tu dobu se akcie rozhoupe a připíše si dalších x procent nahoru (samozřejmě to není psané pravidlo) = promarněná šance skrz čekání/časování.

- Snaha o časování trhu ve vás mnohdy může vzbuzovat negativní emoce, které opět vedou ke špatným rozhodnutím. Obecně se říká, že u investování musí jít emoce stranou. Ztráty sice někdy bolí, ale je to doprovázeno rizikem, které každý musí dobře znát.

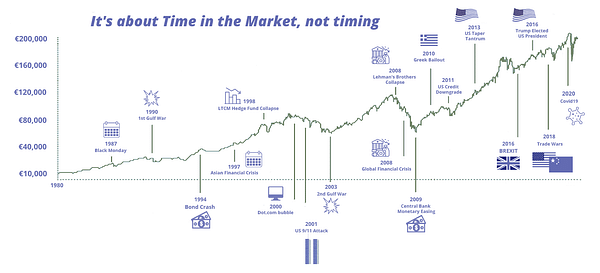

Pro dlouhodobého investora bude vždy na prvním místě čas strávený na trhu.

V určitém slova smyslu je naprosto jedno, zda investor začne investovat v roce 1980 a nebo až v roce 2022. Doba strávená na trhu vždy vyhraje.

To samé ''pravidlo'' platí pro prodej akcií. Řada nováčků může v prvních okamžicích zmatkovat, když jeho investice rapidně vzrostla a následně začal vnímat nějakou menší sérii propadů, která ho nakonec vedla k ukvapenému prodeji.

- Ani samotní profesionální ekonomové a analytici neví, kdy trh a nebo konkrétní akcie naleznou své dno nebo vrchol.

Abych vás přesvědčil v nesmyslnost časování trhu, tak vám představím jeden příklad 👇

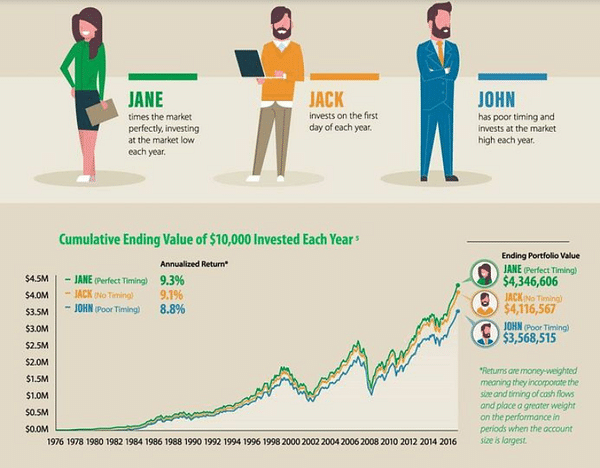

Výzkum ukazuje, že načasování trhu může být méně důležité, než si myslíte. V níže uvedeném příkladu Jane, Jack a John začali investovat v roce 1977 a následujících 40 let tři sourozenci investují 10 000 dolarů ročně do globálních akcií. Dokonce i s více než 40 lety dokonalého načasování Jane jen mírně porazí Jacka, který se nikdy nepokoušel o časování trhu. Nejhůř je na tom John, který měl opravdu špatné vstupní body a nejhorší načasování během své investiční kariéry. Průměrná roční návratnost Johna je 8,8% ve srovnání s Jane, která je nejspíš robot s UI a vychytala každé dno s průměrnou roční návratností 9,3%. Pořád vám přijde strategie časování trhu jako účinná?

Podobný příklad a pěkné vysvětlení nabízí i jeden z mých oblíbených tvůrců v investičním světě: (158) Nejlepší investiční strategie = PROKÁZÁNO. - YouTube

- Pokud se vám tento druh příspěvku líbí, tak mi určitě napište do komentáře.

- Jaký názor máte na časování trhu vy?

- Máte nějakou pozitivní/negativní zkušenost s časováním trhu?

Upozorňuji, že se jedná jen o můj názor, který nikomu nevnucuju. Příspěvek slouží pouze pro edukativní účely.

Autor @pb2205 má karmu 1328 a je členem této komunity od 23/11/2021. Pokud sem podle vás tento příspěvek nepatří, kontaktujte moderátory. V opačném případě se neváhejte pustit do diskuze. Jsem bot a toto je automatická zpráva.

Časovat trh nelze 👍 souhlasím ale s @majky, že je potřeba se nebát prodat už předražené tituly

To rozhodně 👏

Záleží od investície a časového hľadiska. Časovať trh nie, ale vedieť predať určité % portfólia, keď sú ceny akcií drahé.

Otázka je: Jak poznáte, že je to tedy už předražená akcie a měl bych ji prodat? 😃

Myslím si, že po kovidovej bubline to nie je až taká ťažká otázka. Keď si budete myslieť, že vaše akcie dosiahli svoj potenciál a niektoré hlavné ukazovatele podľa ktorých oceňujete spoločnosti sa Vám budú zdať nadhodnotené, predávajte. Prípadne keď Vám akcie urobia desiatky až stovky percent za relatívne krátke obdobie. Myslíte si, že Buffett nikdy nepredal žiadne akcie, aj keď odporúča držať akcie navždy?

Nepokouším se o to. Každý profi investor vám šroubuje do hlavy, že je to blbost a nesmysl, který vám stejně nemůže vycházet do nekonečna 🤷♂️

Nevyplácí se to. Jsem zrovna jeden z těch, kteří se o to pokoušeli v minulosti a většinou ta vysněná cena, kterou jsem si představoval, nikdy nevyšla. Spíš ve většině případů naopak😄

Těch kteří měli potřebu to zkoušet bylo nejspíš víc😄

@pk77 je to rozumné😄 Člověk se může cítit pak jako superinvestor, když mu párkrát vyjde vychytání dna, ale později se ta strategie může obrátit a přijde tak o příležitosti a čas strávený na trhu😄

Niekedy som to tiež skúšal ale to sa nevyplaca 😀 DCA👍