Bublina, nebo geniální byznys? Co dnes ospravedlňuje valuaci bilion dolarů automobilky Tesla?

Pokud byste dnes náhodou hledali skeptika ohledně společnosti Tesla, pak věřte, že bych měl velké nutkání se přihlásit. Automobilku aktivně sleduji zhruba od roku 2017 a lhal bych, že se mi některé Muskovy výpady na Twitteru, které cloumají s různými trhy, občas nepříčí. Po určitou dobu jsem zastával názor, že ocenění Tesly $TSLA-1.9% je prostě a jednoduše nesmyslné. Ale tržní vývoj zas a znovu ukazuje pravý opak. Je to bublina? Není to bublina? Nebo snad Muskův kult? Konec dohadů, rozhodl jsem se podrobně podívat na všechny hlavní býčí argumenty, jež obhajují tržní kapitalizaci Tesly a dokonce jí věští další mohutný růst. Tady je výsledek:

Zdroj: Tesla

Současné ocenění společnosti Tesla

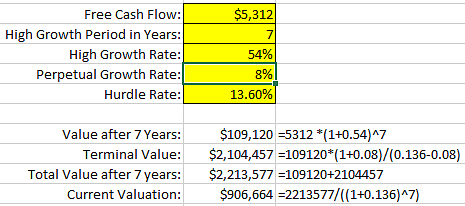

Teoretický způsob provedení analýzy diskontovaných peněžních toků by přijal následující kroky:

- Určení upraveného "volného peněžního toku" společnosti $TSLA-1.9%; Jedná se o klíčový výsledek provedení fundamentální analýzy společnosti.

- Určení období pro vysokou míru růstu.

- Určení míry růstu v rámci tohoto období.

- Určete věčnou míru růstu společnosti.

- Určete překážkovou míru, která se použije v diskontovaných peněžních tocích společnosti.

- Proveďte výpočet diskontovaných peněžních toků (DCF), abyste získali ocenění společnosti.

Při přezkoumání výše uvedených kroků zjistíme, že prvních pět kroků je velmi subjektivních a malé odchylky v předpokladech mohou vést k obrovským změnám v ocenění. Zde jsou uvedeny předpoklady použité k získání současného ocenění:

- Podle finančních výsledků společnosti Tesla za 3. čtvrtletí za období končící 30. září 2021 činil volný peněžní tok společnosti Tesla 1,328 miliardy dolarů za čtvrtletí nebo 5,312 miliardy dolarů ročně. I když se domnívám, že volný peněžní tok společnosti je vyšší než uváděná částka, nebudu ji v této fázi upravovat.

- Budu předpokládat, že období abnormálně vysokého růstu potrvá 7 let. Domnívám se, že 7 let je vhodnější než standardních 5 let, a to z důvodů popsaných níže, včetně skutečnosti, že trh s elektromobily bude pokračovat v abnormálním růstu nejméně po tuto dobu.

- Míra abnormálního růstu je důležitou proměnnou v naší rovnici DCF. Všimněte si, že čistý zisk společnosti Tesla za čtvrtletí končící 30. září 2020 činil 331 milionů dolarů a při 1 618 milionech dolarů za čtvrtletí končící 30. září 2021 to znamená, že míra růstu činí 488 % meziročně; to by posloužilo jako dobrá kontrola reality.

- Budeme předpokládat věčnou míru růstu (perpetual growth rate) společnosti ve výši 8 %.

- Budeme předpokládat, že překážková míra růstu bude 13,6 %, což je složená roční míra růstu pro index S&P $SPX za posledních 10 let podle společnosti Goldman Sachs.

Na základě výše uvedených čísel a předpokladů by míra růstu v příštích pěti letech činila přibližně 54 %, což by znamenalo celkové ocenění ve výši přibližně 906 miliard dolarů, jak ukazuje následující graf.

Vezměte prosím na vědomí, že zde vypočtená míra růstu 54 % je konzervativní číslo vzhledem k tomu, že míra růstu v loňském roce činila 488 %.

Jak se Tesla liší od ostatních výrobců automobilů?

Tato část ukazuje rozdíly mezi společností Tesla $TSLA-1.9% a konkurencí, která se ji snaží dohnat. Probereme zde různé oblasti, které jsou někdy analytiky přehlíženy.

Strategie vertikální integrace

V roce 2016 Elon Musk prohlásil, že Tesla bude zvyšovat vertikální integraci, aby "měla možnost vyrábět téměř jakoukoli část vozu podle libosti a zmírnit riziko s dodavateli ... pokud 2 % dodavatelů nebudou připraveni, nemůžeme auto vyrobit".

Podle Behzada Benama v jeho článku na Medium: "Why Vertical Integration Made Tesla More Powerful" (Proč vertikální integrace posílila společnost Tesla), patří mezi výhody vertikální integrace pro společnost Tesla následující:

- Efektivní investice

- Větší kontrola nad kvalitou výrobků

- Větší kontrola nad plánováním výroby

- Nižší náklady na přepravu a rychlejší dodávky

- Menší závislost na dodavatelích

- Více konkurenčních výhod

- Vyhnutí se zásahům do dodávek požadovaných dílů.

- Lepší sladění výrobku s potřebami jeho vlastního konečného produktu, kde jiní dodavatelé uspokojují potřeby mnoha výrobců.

Kromě výše uvedených výhod může být vertikální integrace potenciálně nejlepším jednotlivým faktorem pro snížení celkových provozních rizik. Nevěřím, že existuje nějaký výrobce automobilů, který by přijal strategii vertikální integrace v takovém rozsahu jako společnost Tesla.

Toto video z Casgains Academy představuje velmi pěkné shrnutí toho, jak Tesla využívá vertikální integraci ve svůj prospěch.

https://www.youtube.com/watch?v=eH3n94IHRGk&t=58s

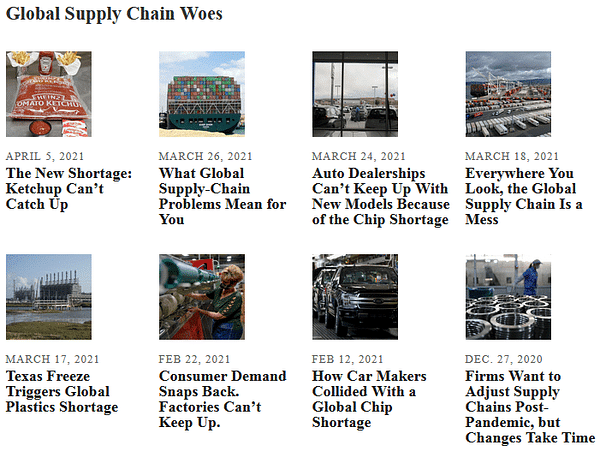

Abychom ukázali, jak byla tato strategie vertikální integrace pro společnost Tesla výhodná, podívejme se na odstávky, ke kterým došlo ve výrobě automobilů v posledních 12 měsících kvůli krizi dodavatelského řetězce. Odstávka společnosti Tesla trvala jen několik dní v únoru 2021, což bledne ve srovnání s delšími odstávkami jiných výrobců.

Technologie čipů

Jednou z největších výzev v oblasti umělé inteligence je rychlost procesorů potřebných k trénování neuronových sítí a k rozhodování na základě natrénovaných neuronových sítí. Neuronové sítě pro autonomní řízení je třeba neustále přeškolovat na nová data a přeškolování se obvykle provádí se stále větším množstvím datových prvků. Při tomto tréninku nelze chybovat, protože chyby se neodpouštějí, když jsou v sázce životy cestujících.

Kromě společnosti Tesla $TSLA-1.9% využívají společnosti pracující na umělé inteligenci pro autonomní řízení grafické procesory od společností Nvidia $NVDA-10.0% a $AMD-5.4%. Tesla se vydala jinou cestou a vytvořila vlastní čipy jak pro trénování neuronových sítí, tak pro jejich zpracování během jízdy; to je jeden z důvodů, proč Tesla byla možná jedinou společností, kterou v roce 2021 negativně neovlivnil celosvětový nedostatek čipů, který vedl k odstavení mnoha výrobců automobilů na delší dobu.

Technologie autopilota, dat a umělé inteligence

Společnost Tesla přijala ve svém autonomním řízení jinou filozofii, a sice že k rozhodování (o rychlosti a řízení) využívá vidění (Vision). Vůz se při autonomním řízení rozhoduje na základě 8 kamer s vysokým rozlišením a 36 snímky za sekundu, které do čipu FSD každou sekundu pumpují miliony datových prvků. Ostatní společnosti používají mapy s vysokým rozlišením a radarovou technologii, které jsou podle Tesly nedostatečné kvůli jejich rychlosti, hmotnosti, ceně, nepřesnosti a neschopnosti zvládnout nové situace; Tesla věří, že vize je jedinou cestou, a já s nimi spíše souhlasím: vize (Vision) je nejbližší implementací fungování lidského mozku a po řádném tréninku mohou být počítače dokonce lepší a rychlejší než lidé.

Strategie baterií

Téměř všichni výrobci automobilů využívají k výrobě baterií pro elektromobily třetí strany, například Panasonic, LG Chem nebo CATL. Společnost Tesla $TSLA-1.9% sice stále nakupuje baterie od těchto výrobců, ale předpokládá, že s rozšiřujícím se používáním elektromobilů dojde k nedostatku dodávek baterií. Tesla proto vyrábí i vlastní baterie. Zjednodušeně řečeno, Tesla chce mít v rukou všechny možné bateriové články, aby mohla vyrábět více automobilů a podpořit tak poptávku po automobilech Tesla.

Solární strategie

Tesla je jediným výrobcem automobilů, který se zabývá solární energií. Někteří se mohou oprávněně podivovat nad logikou a vztahem mezi solárními panely a výrobou automobilů, a já jsem byl jedním z nich. Později jsem dospěl k závěru, že mezi výrobou automobilů a solárních panelů existují dvě klíčové vazby:

(1) Skladování energie pro nabíjení automobilů: Elektrická síť funguje na bázi střídavého proudu a baterie elektromobilu vyžaduje stejnosměrný proud. Při nabíjení baterie EV ze sítě se používá "usměrňovač" a část energie se při konverzi ztrácí. S nárůstem počtu elektromobilů bude elektrická síť výrazně trpět, a pokud se s tím něco neudělá, budeme zažívat přerušované výpadky proudu. Výše uvedený scénář je řešením a osobně se domnívám, že za 20 let bude vzácností, aby domy na slunných místech neměly integrovanou tuto architekturu.

(2) Nabíjení elektromobilů pomocí solárních panelů během jízdy nebo parkování: Současná technologie solárních panelů neposkytuje dostatečný výkon pro nabíjení automobilů za jízdy. Vzhledem k tomu věřím, že se technologie solárních panelů bude nadále zlepšovat, aby umožnila poskytovat částečnou energii během jízdy a nabíjet baterii automobilu během parkování. Očekávám, že se s tím setkáme u automobilů s většími plochami, jako jsou nákladní automobily, dříve než u osobních automobilů.

Strategie s bitcoiny

Tesla je společnost bohatá na hotovost, má více než 16 miliard dolarů v hotovosti a peněžních ekvivalentech a (téměř) žádné dluhy. V únoru 2021 Tesla nakoupila bitcoin $BTC/USD v hodnotě 1,5 miliardy dolarů, který se od té doby více než zdvojnásobil. Ačkoli se toto zhodnocení neprojevuje v rozvaze, jedná se prakticky o hotovost v bance. Osobně se domnívám, že Bitcoin je nyní považován za "nové úložiště hodnoty" nebo "nové zlato" a jeho hodnota bude i nadále trvale růst, protože do něj zaparkuje své investice stále více investorů.

Portfolio patentů společnosti Tesla

Tesla má celkem 293 vydaných patentů a mnoho dalších patentů v řízení (433 k 2021/10/20). Toto číslo není nic moc ve srovnání s 11 258 patenty, které vlastní společnost General Motors $GM-0.2%. Vezmeme-li však v úvahu, že patenty společnosti Tesla $TSLA-1.9% byly vydány pouze v období od 2017/05/02 do 2021/10/19, patentů společnosti $GM-0.2% bylo v tomto období pouze 88. Tesla měla za poslední čtyři roky rozpracováno celkem přes 700 patentů, což představuje přibližně jednu novou patentovou přihlášku každé dva dny. To svědčí o velmi vysokém nasazení společnosti v oblasti inovací a kreativity. Kromě této úrovně odhodlání se jedná o objem patentů, kterému se nevyrovná žádný výrobce automobilů.

Přítomnost v Číně

Giga továrna společnosti Tesla v Šanghaji byla postavena z hlíny, aby byla plně funkční během pouhých 15 měsíců; to je pozoruhodný úspěch podle všech kritérií. Čína je navíc největším automobilovým trhem a Tesla byla první zahraniční společností, která má v Číně továrnu ve 100% vlastnictví. Společnost očekává, že šanghajská továrna se bude dále rozšiřovat a bude vyrábět více než 1 000 000 vozů ročně, a hovoří se o druhé giga továrně v Číně.

To výrazně zvyšuje výhody společnosti Tesla ve srovnání s jejími konkurenty. Dokonce i ve srovnání s jejími čínskými konkurenty obchodovanými na amerických burzách: NIO $NIO-5.0%, XPeng $XPEV-3.3% a Li Auto $LI-9.6% dodává Tesla v Číně pětkrát více vozů než tyto tři společnosti dohromady (SupChina, Všechny společnosti vyrábějící elektromobily v Číně).

Automatizace výroby

Společnost Tesla $TSLA-1.9% má v současné době šest továren v Kalifornii (první továrna ve Fremontu), Nevadě, Texasu, New Yorku, Šanghaji a nejnovější v Berlíně. Kromě toho se hovoří o nových továrnách Giga v Číně, Indii, Japonsku, Koreji a Velké Británii. Electrek přináší vynikající přehled jednotlivých továren Tesla a doporučuji si jej přečíst, abyste se dozvěděli více podrobností.

Pohled na design a provoz továrny Giga je fascinující. Úroveň automatizace v těchto továrnách připomíná něco ze science fiction. Podle Elona Muska z října 2020 jsou výrobní linky společnosti Tesla již automatizovány z více než 75 % a jejich počet stále roste; to je jasně vidět na novém videu z šanghajské Giga Factory.

https://www.youtube.com/watch?v=OQcQcy-jScM

Zdůvodnění ocenění společnosti Tesly na dokonce 3 biliony dolarů

Na začátku článku jsem uvedl následující předpoklady pro dosažení současného ocenění společnosti Tesla ve výši přibližně 900 miliard dolarů:

- Počáteční roční volný peněžní tok: 5,312 miliardy dolarů.

- Růst ve vysokém období: 7 let

- Míra růstu ve vysokém období: 7 mil: 54%

- Trvalá míra růstu (Perpetual growth rate): 8%

- Překážková sazba (Hurdle rate): 13.6%

Na základě výše uvedené provozní analýzy bych rád provedl několik úprav:

- Velká část volného peněžního toku, který Tesla $TSLA-1.9% vykazuje, je založena na tom, že většinu svých investic považuje za nediskreční. Jako pravidlo obvykle beru za volný peněžní tok společnosti průměr mezi čistým ziskem a provozním peněžním tokem; tento vzorec nemohu zdůvodnit, ale v průběhu let se mi osvědčil. Poslední čtvrtletní čistý zisk společnosti Tesla činil 1,618 miliardy dolarů a její peněžní tok z provozní činnosti 3,147 miliardy dolarů, takže střed mezi těmito dvěma údaji je 2,383 miliardy dolarů, což znamená, že výchozí roční volný peněžní tok společnosti je 9,53 miliardy dolarů.

- Snížil bych míru trvalého vysokého růstu společnosti ze 7 let na 6 let, jak je uvedeno v bodě 3 níže.

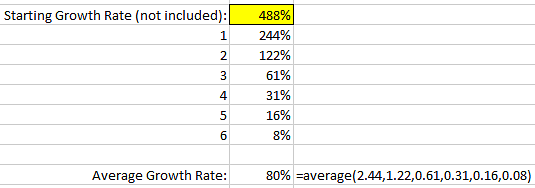

- Současné ocenění předpokládá, že tempo růstu společnosti Tesla během sedmi let bude 54 %. Za předpokladu, že tempo růstu klesne o 50 % ročně po dobu pěti let, počínaje současnými 488, bychom dostali průměrné tempo růstu 80 %.

- Ponechám věčnou míru růstu (Perpetual growth rate) na 8 % podle bodu 3 výše.

- Ponechám překážkovou míru (Hurdle rate) na úrovni 13,6 %.

Za těchto předpokladů by hodnota společnosti činila 3,059 miliardy dolarů, tedy více než 3biliony kapitalizace.

Závěr

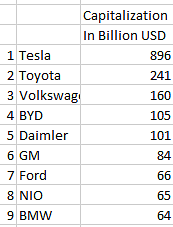

Společnost Tesla se vzepřela všem předpokladům a stala se světovou jedničkou v mnoha různých oblastech. Trh společnost Tesla bohatě odměnil a dal jí vyšší kapitalizaci, než je součet všech jejích dalších 8 konkurentů dohromady, jak ukazuje následující graf. To se dnes může samozřejmě zdát naprosto šílené, ale po následující analýze jsem přesvědčen, že se jedná o nedostatečné nacenění ostatních automobilek, nežli přepálené nacenění Tesly $TSLA-1.9%. Tesla je rozhodně naceněna poměrně dost dopředu, ale myslím si, že lze její valuaci v dlouhodobém horizontu ospravedlnit.

DISCLAIMER: Nejsem investiční profesionál, ale jen zaujatý retailový investor, takže se nejedná o investiční doporučení.

Já se investici do Tesly vyhnula už minulý rok, když mi cena nepřišla správná...sice jsem přišla o pořádné zhodnocení, ale nějak mi to ani nevadí, protože jsem dodržena svoje investiční zásady

Myslím, že jste udělala dobře. Člověk by se měl předem nastavených pravidel držet...kdyby $TSLA-1.9% akcie dnes krachla, tak to byly vaše pravidla, co vás zachránily

Moje pozice na $TSLA-1.9% vypadá zrovna skvěle, takže si nestěžuji 😁

Držím palce, snad to tak i zůstane 😁

Nevím no, pořád mi to připomíná euforický růst je tak, protože yolo. I kdyby se valuace obhájit dala, tak nákup za tuhle cenu mi přijde jako nesmysl a zajímalo by mě, kdo to tak vehementně nakupuje.

Souhlas...za mě není koupě akcií $TSLA-1.9% již investice, ale pouze spekulace. Kvůli její popularitě se to stále daří. Tím to vůbec neodsuzuji, také spekuluji na růst všeho možného.:)

@tomaskos Osobně jsem přemýšlel, jestli za tímhle růstem nejsou zase nějaké napákované opce. Jestli tam medvědi neseděli s puty a když to propálilo nahoru, museli začít fofrem nakupovat, takový mini squeeze.

Je to krása, jak to frčí nahoru. 👌

jop 😁

Ehm, čtu správně 3B dolarů 😂?

ano 😂 čtete, je to hodně optimistická představa a opravdu optimistických podmínek

no to sakra optimistická 😂, musel by se stát zázrak, aby $TSLA-1.9% tohle zvládla 😅

Zatím jsem četl jen nadpis a teprve jdu na text, ale vážně mě zajímají argumenty co ospravedlní valuaci 1B 😅

tak co? 😄

No nevím, přijde mi to takové moc optimistické 😅

$TSLA-1.9% takový růst prostě neudrží...

🧐