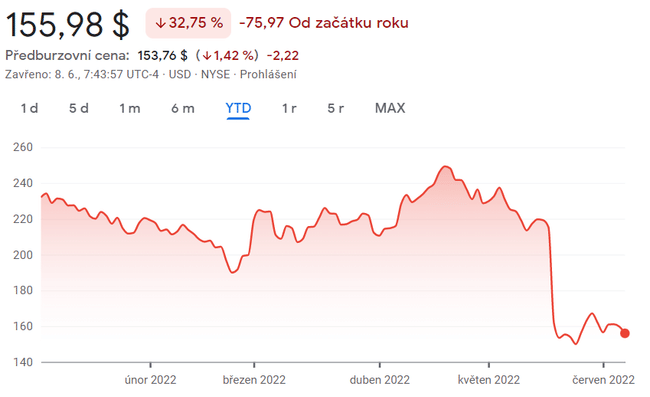

Il est tout à fait possible que Target vous ait échappé jusqu'à la crise de mai. Cependant, après un effondrement de 25 % en une nuit, qui a été la pire journée pour ce titre depuis 1987, la société n'aurait probablement pu échapper à personne. À quoi ressemble son avenir ? Comment l'entreprise compte-t-elle faire face à ses récents problèmes ? Découvrez-le ci-dessous.

Il faudra peut-être un certain temps avant que les actions de Target, le formidable leader de la vente au détail qui a grimpé de 174 % au cours des cinq dernières années, ne commencent à se redresser après deux avertissements surprises sur les bénéfices dans un contexte de consommation plus prudente.

Et les investisseurs chercheront des éléments très spécifiques pour remonter dans le train haussier appelé Target.

"La pression continue sur les marges va probablement plafonner le multiple de Target à environ 20-25% de l'escompte du S&P 500 sur les bénéfices de l'année civile 2023, ou à 12-13 fois pour les prochains trimestres", a écrit Greg Melich, analyste du commerce de détail chez EvercoreISI, dans une nouvelle note aux clients mercredi. "Il est probable que d 'autres réductions de coûts seront nécessaires pour que Target retrouve le multiple du S&P 500, voire plus, avec une croissance régulière des actions."

Mardi, le détaillant a déclaré qu'il tentait de réduire les stocks en offrant des rabais, en annulant des commandes et en examinant de plus près les dépenses. L'objectif de ces mesures est de "redimensionner les stocks pour le reste de l'année et de créer une flexibilité supplémentaire pour se concentrer sur le service aux clients dans un environnement en évolution rapide", a déclaré la société dans un communiqué.

"Nous constatons vraiment un environnement de vente fort et continu, les opérations et les lignes supérieures continuent d'être fortes", a déclaré Michael Fiddelke, directeur financier de Target. "Mais nous avons pu continuer à évaluer l'environnement général du commerce de détail au cours des dernières semaines, et je pense que, comme cela a été largement rapporté à ce stade, les niveaux de stocks dans le commerce de détail sont élevés. Et nous nous attendons également à ce que l'inflation et la hausse des coûts persistent."

M. Fiddelke n'a pas voulu dire que ces actions équivalaient à une préparation du commerce de détail à une récession, soulignant que les réductions de prix seront plus évidentes dans les produits ménagers, par exemple, car les consommateurs réduisent certaines dépenses. À la lumière de ces mesures, Target a abaissé ses prévisions de marge d'exploitation pour le deuxième trimestre. La société a déclaré qu'elle prévoit maintenant des marges d'exploitation d'environ 2 % pour le deuxième trimestre, alors qu'elle s'attendait auparavant à des marges de 5,3 %.

Target a maintenu ses prévisions de croissance des revenus pour l'ensemble de l'année à environ 2 % à 6 %. Un analyste d'EvercoreISI a noté que les préoccupations des investisseurs concernant les marges bénéficiaires à long terme de Target sont susceptibles de persister et de faire baisser le cours de l'action.