Ces 3 FNB défensifs vous offriront une grande protection pour le reste d'une année 2022 volatile.

L'inflation, les taux d'intérêt, les crises et les récessions sont des concepts probables qui nous accompagneront au moins jusqu'à la fin de l'année 2022. Aujourd'hui, nous allons examiner trois FNB diversifiés, mais défensifs, qui serviront de couverture mineure dans ce marché volatil. Cependant, certains d'entre eux sont capables de fournir des rendements importants (et pas seulement des dividendes) en plus de la protection du portefeuille. Après tout, jugez par vous-même 👇.

Le pire semestre de l'année (depuis 1970) pour le S&P 500 nous amène à nous poser un certain nombre de questions. Par exemple : où placer votre argent ? Quelle stratégie choisir ? Comment protéger au mieux votre portefeuille contre les baisses de régime ? Dois-je m'en tenir aux actions, aux matières premières ou peut-être aux ETF ?

Je pense que les investisseurs sont susceptibles de rechercher des choix plus sûrs pour leurs investissements. Heureusement, ils peuvent trouver la protection qu'ils recherchent grâce aux fonds négociés en bourse (FNB) défensifs.

Sir John Templeton a dit avec humour que "les quatre mots les plus chers de la langue anglaise sont "Cette fois, c'est différent"". Mais en 2022, il semble presque naïf de dire que l'environnement dans lequel nous nous trouvons est quelque chose que les investisseurs ont déjà vu.

L'inflation américaine atteint des sommets inégalés depuis 40 ans. La Réserve fédérale est engagée dans le resserrement le plus agressif de sa politique monétaire depuis le milieu des années 1990. La guerre en Ukraine a dévasté le pays et mis à mal les chaînes d'approvisionnement mondiales existantes pour les principaux produits de base. Oh oui, et il y a toujours une crise climatique urgente que nous n'avons pas réussi à résoudre, les vagues de chaleur battant à nouveau des records en 2022.

Nous avons suffisamment de problèmes, donc je ne pense pas que vous puissiez vous tromper en choisissant ces 3 ETF. Vous pourriez même être surpris de savoir que certains des noms énumérés ci-dessous apportent également des valorisations très décentes 👇.

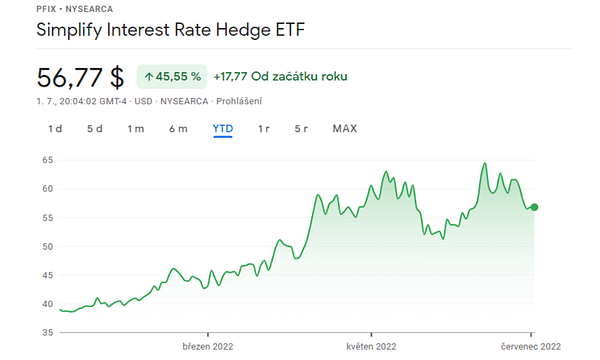

1. leFNB Simplify Interest Rate Hedge $PFIX

- Actifs sous gestion : 302,0 millions de dollars

- Rendement du dividende : 0,02%.

- Dépenses : 0,50%.

Si je recherchais un ETF dominant dans un marché baissier, $PFIX avec sa croissance de 45% (YTD) serait un choix évident de loin.

Récemment présenté comme l'un des 12 meilleurs ETF pour lutter contre un marché baissier, le Simplify Interest Rate Hedge $PFIX est l'un des fonds les plus performants du premier semestre 2022 avec des rendements phénoménaux (plus de 50% à un moment donné).

De tels rendements sont difficiles à atteindre dans n'importe quel environnement de marché, mais cette année, ils sont particulièrement impressionnants.

La principale stratégie de $PFIX est d'investir dans des options sur taux d'intérêt, de sorte que sa performance est déterminée par le resserrement de la politique monétaire et un environnement de hausse des taux. En d'autres termes, lorsque les taux augmentent, $PFIX augmente aussi. Et comme la Réserve fédérale américaine met en œuvre la plus grande hausse de taux depuis 1994 - $PFIX récolte des récompenses massives. De plus, il semble que nous n'ayons vu que les premières étapes des hausses de taux, ce qui plaide en faveur de nouveaux gains pour le $PFIX.

Pour être clair, le fonds Simplify présente un risque important si les taux d'intérêt remontent et que les choses reviennent à la normale à Wall Street. Toutefois, étant donné les intentions très claires de la Fed et la menace persistante d'une forte inflation, cela ne semble pas très probable à court terme.

Et comme beaucoup d'autres FNB défensifs de cette liste, l'un des principaux attraits de $PFIX est sa capacité à résister et à fournir des rendements décents lorsque les actions traditionnelles de votre portefeuille luttent pour " survivre ".

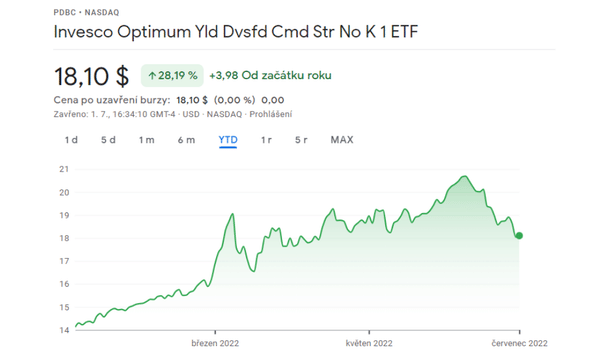

2. Invesco Optimum Yield Diversified Commodity Strategy $PDBC

- Actifs sous gestion : 8,7 milliards de dollars

- Rendement des dividendes : 39,6 %.

- Dépenses : 0,62%.

Quelle est la première chose qui vous vient à l'esprit quand vous regardez $PDBC? Un rendement de dividende de près de 40 % ? Wow. En investissant les 18,10 $ d'aujourd'hui, vous obtiendrez 7,16 $ sous forme de dividende, et vous bénéficierez d'une augmentation de 28,19 % depuis le début de l'année.

Note sur le rendement : $PDBC verse un dividende annuel variable. Le rendement actuel n'est donc pas du tout indicatif de ce qu'un investisseur peut attendre d'une année sur l'autre.

Si vous vous intéressez aux actifs non corrélés, votre recherche de FNB défensifs devra peut-être aller au-delà des métaux précieux.

LeFNB Invesco Optimum Yield Diversified Commodity Strategy No K-1 ETF $PDBC est un bon choix de FNB de matières premières pour les investisseurs qui recherchent une empreinte réellement diversifiée dans les matières premières dans un seul portefeuille.

Avec près de 8,7 milliards de dollars d'actifs actuellement, $PDBC cherche à suivre un " panier " des 14 contrats à terme sur matières premières les plus négociés, y compris le pétrole, l'or et le maïs. Certaines de ces positions sont liées à l'énergie, notamment l'essence, le diesel à faible teneur en soufre et deux formes de pétrole brut : le Brent, la référence européenne, et le West Texas Intermediate, qui correspond davantage aux tendances de la production nord-américaine.

Cependant, vous disposez également d'une large gamme de produits agricoles et métalliques qui vous permettent d'avoir une empreinte directe et diversifiée sur les principaux produits de base.

Outre la nature défensive des matières premières - surtout dans un environnement inflationniste comme celui-ci - un autre attrait de ce fonds est que les investisseurs peuvent éviter le redoutable formulaire fiscal K-1 que d'autres fonds similaires émettent en raison de leur structure.

3. iShares Select Dividend ETF $DVY

- Actifs sous gestion : 21,3

- Rendement du dividende : 3,4 %.

- Dépenses : 0,38%.

Lorsqu'il s'agit d'investissement défensif, de nombreux investisseurs se tournent vers les actions à dividendes. C'est parce que ces sociétés offrent un rendement annuel modeste basé sur des distributions régulières aux actionnaires. Ce qui est peut-être plus important, c'est que ces actions ont généralement des bénéfices importants et fiables pour soutenir ces paiements aux actionnaires.

LeiShares Select Dividend ETF $DVY offre un portefeuille diversifié de 100 actions qui offrent des rendements supérieurs à la moyenne - et ces dividendes doivent avoir été versés pendant au moins les cinq dernières années. Cela signifie que vous ne bénéficiez pas seulement de paiements élevés, mais aussi de participations sous-jacentes qui ont démontré leur engagement à partager la richesse avec les actionnaires.

Ce fonds comprend un total de 100 actions, dont les principales comprennent actuellement le géant du tabac et la société mère Marlboro Altria Group(MO), le raffineur de pétrole Valery Energy(VLO) et le leader technologique de longue date International Business Machines(IBM).

Le rendement de$DVY est actuellement de 3,4 %, soit plus du double de celui de l'indice S&P 500 (1,6 %). Mais ce qui pourrait vraiment intéresser les investisseurs à la recherche d'options à faible risque, c'est la manière dont il a résisté à la baisse du marché. Cet ETF défensif n'a baissé que de 4 % (et a perdu moins de 3 % si l'on tient compte des dividendes), alors que l'indice plus large S&P 500 a baissé de plus de 20 %.

Si je cherchais un choix vraiment équilibré et défensif, c'est là que je porterais mon attention. Le $DVY me semble être l'option la plus sûre de ces 3 ETFs. De plus, elle a délivré des pourcentages positifs à ses investisseurs jusqu'en juin, ce qui n'est pas gagné dans ce marché volatile.

Enfin, j'aimerais vous poser quelques questions :

- Que pensez-vous de ces FNB ?

- Investissez-vous dans les ETF ? Lesquelles, le cas échéant ?

- Les ETF peuvent-ils être le meilleur choix dans un marché volatil ?

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.