REITy v ohrožení? 5 rizik, kterým čelí realitní investiční trusty

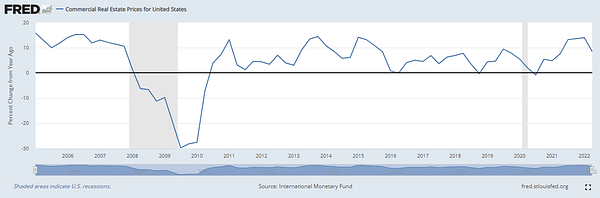

REITy jsou bezesporu jedním z nejoblíbenějších nástrojů dividendových investorů. Jenomže zejména v této době mohou přinést také velké nebezpečí a hned několik specifických rizik, na které je třeba dát si pozor. Zejména jsou pak v ohrožení REITy zaměřující se na komerční a kancelářské prostory.

REIT (Real Estate Investment Trust) jsou společnosti, které investují do nemovitostí a poskytují investorům příležitost investovat do nemovitostního trhu bez nutnosti samostatného vlastnictví nemovitostí. REITy nabízejí investorům řadu výhod, jako jsou například stabilní výnosy, diverzifikace portfolia a snadná likvidita. Nicméně, investice do REITů také nese rizika. A zejména v této době, kdy se mluví o krizi komerčních nemovitostí.

REITy musí vyplácet velkou část svých zisků ve formě dividend, protože taková jsou pravidla pro jejich daňový status. Konkrétně aby si udržely status REITu a tím získaly daňové výhody, musí splnit několik podmínek.

- Vyplácet alespoň 90 % svého daňového zisku jako dividendu akcionářům.

- Nejméně 75 % jejich příjmů musí pocházet z nemovitostních aktiv, např. z pronájmu.

- Musí aktivně obchodovat s nemovitostmi.

To druhé pravidlo zajišťuje, že REIT se zaměřuje především na nemovitostní byznys. A to první - povinná vysoká úroveň vyplácených dividend - znamená, že většina jejich zisku proudí zpět akcionářům. Není ale vše růžové a a existují zde i rizika.

Nejprve se podívejme na ta obecná.

1) Úrokové sazby: REITy mají vysoké náklady na financování, a proto jsou citlivé na změny úrokových sazeb. Pokud se úrokové sazby zvýší, může to znamenat nárůst nákladů na financování REITu, což může mít negativní dopad na ziskovost společnosti a na dividendové výplaty.

2) Riziko drahé správy: REITy mají vysoké náklady na správu nemovitostí a mohou být citlivé na změny v regulaci, které ovlivňují správu nemovitostí. Pokud je řízení nemovitosti špatné nebo je regulace příliš přísná, může to mít negativní dopad na hodnotu investice v REITu.

3) Riziko likvidity: Investice do REITů může být méně likvidní než jiné investice na trhu, což znamená, že investorům může být obtížné prodat své investice v době, kdy potřebují peníze.

Capital Structure

Valuation / Dividends

Capital Eff. / Margins

REITy mohou být ovlivněny také výběrem nemovitostí, do kterých investují. Pokud společnost investuje do špatných nemovitostí, může to mít negativní dopad na hodnotu investice v REITu. Celkově jsou REITy vhodnou investiční možností pro investory hledající diverzifikaci svého portfolia a stabilní výnosy, ale nesou určitá rizika a investoři by měli důkladně posoudit své cíle a strategie investování před investicí do REITu.

A to zejména v současné době, kdy se vyskytlo několik nových faktorů.

Současná rizika

4) Home office: Existuje určité riziko pro REITy kvůli boomu home officu a současnému poklesu poptávky po komerčních a kancelářských nemovitostech. Mnoho firem teď vyžaduje částečnou nebo úplnou práci z domova, což znamená, že potřebují méně kancelářské plochy. To může negativně ovlivnit occupancy a nájemné REITů, které vlastní a provozují kancelářské budovy.

Mnoho zaměstnanců stále pracuje z domova alespoň částečně od doby pandemie COVID-19, takže firmy potřebují méně kancelářské plochy. Globální ekonomika zažívá zpomalení růstu kvůli inflaci, ruské invazi a dalším faktorům, což vede firmy ke zdrženlivosti s rozšiřováním jejich kancelářských potřeb. Firmy čelí rostoucím nákladům na energie, mzdy a další vstupy, takže se snaží snížit náklady omezováním investic do nových kanceláří. Některé firmy se začínají přesouvat k jiným typům nemovitostí jako sklady nebo obchody místo kanceláří.

To všechno vede k nižšímu růstu poptávky nebo poklesu poptávky po kancelářských budovách, což nutí vlastníky a REITy řešit nižší occupancy a tlaky na nájemné.

5) Pozdní platby: Firmy mohou mít kvůli špatné ekonomické situaci problémy platit nájemné včas, zejména v případě ekonomického poklesu. To může způsobit dočasný nebo trvalý pokles příjmů pro REITy. Sama se o tom přesvědčila třeba oblíbená společnost $MPW-2.1%.

Pokud poptávka po kancelářích zůstane na nižší úrovni, může to tlačit dolů hodnotu kancelářských nemovitostí držených REITy. To by mohlo negativně ovlivnit kapitál a schopnost dalšího růstu těchto společností.

Takže v krátkodobém až střednědobém horizontu existuje určité riziko pro REITy zaměřené na kancelářské nemovitosti z důvodu rostoucí popularity práce z domova a celkového ekonomického poklesu. Nicméně dlouhodobě by se poptávka po komerčních nemovitostech mohla zase zvýšit, pokud ekonomika začne růst.

Co myslíte vy? Bude poptávka po kancelářských a komerčních budovách dále klesat, nebo se situace uklidní a otočí?

Disclaimer: V žádném případě se nejedná o investiční doporučení. Jde čistě o můj souhrn a analýzu na základě dat z internetu a dalších zdrojů. Investice na finančních trzích jsou rizikové a každý by měl investovat na základě svého rozhodnutí. Jsem pouze amatér dělící se o své názory.