Aujourd'hui, je vais vous présenter 2 actions de croissance qui méritent votre attention. Ils sont tentants dans la mesure où ils se négocient à d'assez bons prix, mais l'essentiel est qu'ils présentent un énorme potentiel de création de nouveaux ATH. Il est très difficile de trouver des entreprises qui feront des profits même en période de volatilité du marché, mais aujourd'hui, j'ai peut-être réussi.

Les valeurs de consommation de base vont être en tête aujourd'hui.

De nombreux investisseurs pensent qu'il faut disposer d'énormes sommes d'argent pour investir, mais ce n'est pas vrai. En fait, avec aussi peu que 100 dollars (ou moins), vous pouvez acheter une participation dans des entreprises assez incroyables.

Ces deux entreprises montrent des signes qu'elles sont peut-être en train d'innover dans le domaine de l'ATH.

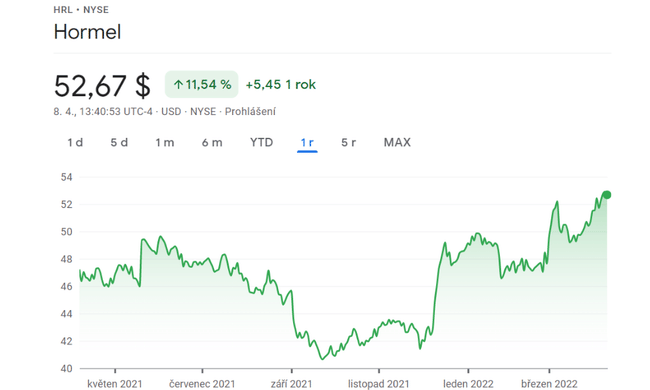

1. Hormel $HRL

Cette société a été très stable et a suivi une tendance à la hausse, enregistrant plus de 14 000 % de hausse depuis son introduction en bourse.

Hormel $HRL a une longue histoire de production de protéines. Elle le fait toujours, mais elle s'éloigne des produits de base pour se concentrer davantage sur les offres de marque pour lesquelles elle peut facturer des prix plus élevés. Mais ce n'est qu'une petite partie de ce qu'elle offre, car elle possède des marques de premier plan dans le secteur de l'épicerie.

En outre, Hormel $HRL produit également des viandes précuites pour l'industrie alimentaire. Cette activité se porte en fait très bien face à la pénurie de main-d'œuvre post-pandémie, car l'achat de viande précuite permet de réduire le besoin d'employés.

Bien que les récentes augmentations de dividendes aient été modestes, grâce à la pandémie et à l'inflation, les dividendes ont augmenté à un taux sain de 14 % au cours de la dernière décennie et devraient atteindre 1,04 $ en 2022. C'est un rythme qui devrait vous permettre de suivre les effets négatifs de l'inflation et probablement de les dépasser. Et il convient de noter que Hormel $HRL est un roi du dividende, ce qui souligne davantage l'engagement à long terme de la société envers les actionnaires.

À l'heure actuelle, les coûts de l'entreprise augmentent plus vite qu'elle ne peut répercuter les hausses de prix sur les clients. Mais il s'agit plutôt d'un problème de timing à court terme qui ne devrait pas trop inquiéter les investisseurs. En particulier, la société présente un bilan solide avec un ratio dette/fonds propres modeste. Oui, les marges sont susceptibles d'être un peu sous pression, mais Hormel $HRL ne devrait pas avoir de problème à couper à travers les vents contraires actuels tout en continuant à récompenser les investisseurs sur le long terme.

2. McCormick $MKC

Une autre entreprise forte qui est prête à humilier l'ATH est $MKC.

McCormick $MKCest juste à la limite des 100 $. Il s'agit d'un fabricant de produits alimentaires qui mérite d'être analysé et évalué de très près. Elle fabrique des épices et des arômes, ce qui pourrait sembler être une activité ennuyeuse.

Il vend des épices dans une épicerie, ce qui est probablement ce à quoi vous pensez quand vous entendez son nom. Mais il vend aussi des épices à des entreprises. Et ces dernières années, il a élargi son portefeuille de saveurs grâce à des acquisitions comme la moutarde française et la sauce piquante Frank's. Cela lui a permis de devenir un acteur encore plus important dans les niches qu'il cible.

- Si vous vous contentez de dire que la moutarde et les condiments sont ennuyeux et peu rentables, rappelez-vous la part importante que Warren Buffett détient dans les ketchups Heinz $KHC.

McCormick $MKC a augmenté son dividende à un taux annuel de 9% au cours de la dernière décennie. Et contrairement à Hormel, les tremblements de McCormick dans l'environnement du marché n'ont pas vraiment ralenti et ont maintenu un rythme assez constant sur des périodes d'un, trois, cinq et dix ans. Elle a plus de deux décennies de croissance à son actif, ce qui montre que les dividendes sont très importants pour l'entreprise.

Pour être honnête, l'action McCormick (MKC) est rarement bon marché. Le rendement du dividende est proche de l'extrémité inférieure de sa fourchette historique en ce moment. Cela suggère que vous allez payer le prix fort ici, même à 100 $. Toutefois, à long terme, compte tenu du taux de croissance des dividendes et de la réussite commerciale historique de la société, ce nom devrait bien vous servir si vous le considérez comme un achat et une détention à long terme.

Conclusion

Ce sont, pour moi, deux sociétés qui peuvent créer une couverture contre l'inflation et la volatilité du marché, tout en prévoyant une croissance à long terme renforcée par les dividendes. Bien que ces entreprises ne semblent pas intéressantes à première vue, elles sont très prometteuses pour l'avenir. Les biens de consommation sont nécessaires dans toutes les circonstances et situations mises en place par le marché ou le monde.

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.