Les ETF sont comme des véhicules d'investissement sur le marché des capitaux qui sont créés et gérés par des institutions financières spécialisées. De mon point de vue, ils conviennent aux investisseurs passifs, mais aussi aux investisseurs ordinaires qui recherchent des opportunités de profit. Les ETF présentent généralement de nombreux avantages que les actions ordinaires n'offrent pas. Ces 3 ETF particuliers constituent un très bon choix pour investir en cas de baisse du marché.

Considérez-vous les ETF comme un bon investissement ?

Pour les investisseurs qui aiment parier sur les "tendances" ou profiter de situations données dans le monde, ces FNB sont les meilleurs fonds à acheter sur le marché actuel.

- Energy Select Sector SPDR Fund $XLE: L'énergie est le secteur le plus performant du marché cette année.

- Utilities Select Sector SPDR Fund $XLU: Les services publics ont été le deuxième groupe le plus performant au cours des trois, six et douze derniers mois.

- Consumer Staples Select Sector SPDR Fund $XLP: Ce groupe défensif a attiré les acheteurs ces derniers temps.

C'est ungrand sujet de débat : faut-il miser sur ce qui marche ou acheter ce qui est sous pression ? En tant qu'investisseurs, le délai dans lequel nous travaillons est important. Les investisseurs à long terme peuvent préférer les actions et les fonds négociés en bourse (FNB) qui sont sous pression. Pour d'autres, les meilleurs ETF à acheter seront ceux qui sont déjà performants.

Nous pourrions débattre jusqu'à la fin de la journée des FNB qui offrent la meilleure valeur aujourd'hui. Mais pour les investisseurs qui aiment parier sur le momentum, ces ETF sont les meilleurs à acheter. Les services publics, l'énergie et les matériaux de base figurent parmi les meilleurs paris sur le marché cette année.

Outre les rendements élevés, le groupe des ETF a continué à prospérer, les investisseurs recherchant une échappatoire sûre. Avant même le début de l'année 2022, les valeurs énergétiques se portaient bien et c'est un groupe qui continue de croître. Enfin, les contraintes d'approvisionnement et les perturbations de la chaîne d'approvisionnement empêchent les matériaux de circuler librement.

Ces groupes peuvent-ils continuer à se développer ? Jusqu'à présent, la tendance est positive.

Energy Select Sector SPDR Fund $XLE

28,55% au cours des 6 derniers mois.

Les valeurs énergétiques, ainsi que le reste du marché, ont été malmenées ces derniers jours. Le fait que la Fed évoque un plan plus agressif de relèvement des taux d'intérêt dans le but de lutter contre l'inflation n'arrange rien. En ce qui concerne les prix de l'énergie, l'inflation a été l'un des principaux facteurs qui ont poussé les prix à la hausse.

Ce phénomène a à son tour alimenté la hausse des actions des sociétés énergétiques. L'Energy Select Sector SPDR $XLEETF est donc en hausse. Il a augmenté de 51 % au cours de l'année écoulée. De même, l'ETF a augmenté d'environ 30 % jusqu'à présent en 2022.

L'énergie a été le groupe le plus performant au cours des trois, six et douze derniers mois. Cela a fait de $XLE l'un des meilleurs ETF à acheter. D'ailleurs, le secteur des services publics est le deuxième groupe le plus performant dans ces paramètres également.

Une chose à savoir : Exxon Mobil et Chevron représentent plus de 43% de $XLE. En outre, ses dix premières valeurs représentent plus de 75 % du fonds.

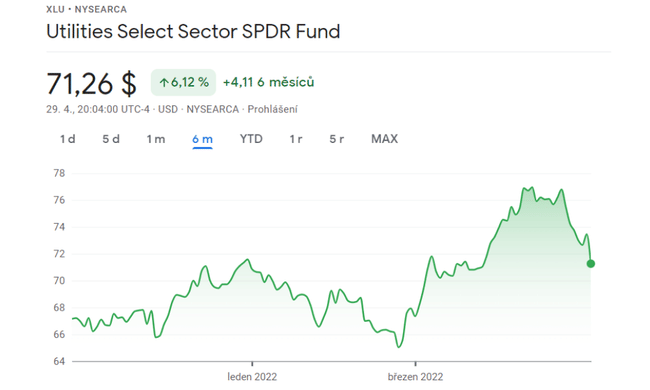

Utilities Select Sector SPDR Fund $XLU

Quiconque a acheté sur le creux de la vague en février est un homme chanceux et a pu profiter d'une appréciation de 18% en seulement 2 mois.

Comme mentionné ci-dessus, le secteur des services publics a été très fort ces derniers temps. Cela a fait du Utilities Select Sector SPDR Fund $XLU l'un des meilleurs ETF à acheter l'année dernière.

Au cours des six derniers mois, $XLU a gagné 6%. Ce n'est pas exactement le meilleur, mais c'est tout de même plus d'appréciation que ce que la plupart des marchés boursiers offrent (actuellement). L'appréciation s'est également faite à des niveaux plus élevés, où elle a ensuite connu des baisses. Il convient également de noter le dividende, qui est versé ici à 2,75 %.

Les services publics ont tendance à être un investissement "ennuyeux et sûr" sur le marché. Connu davantage pour son rendement que pour l'appréciation du capital, ce secteur a tendance à évoluer lentement mais est fiable. Dans un environnement de marché comme celui-ci, le simple fait de garder la tête hors de l'eau est une victoire. Le Nasdaq a commencé l'année avec presque son pire mois de janvier jamais enregistré. Depuis lors, elle a connu une baisse de plus de 20 % d'un pic à l'autre. L'indice de volatilité reste également élevé.

Ainsi, en ce sens, non seulement la stabilité de $XLU est enviable, mais ses performances le sont tout autant. L'action n'a perdu que 3,7 % depuis son sommet et l'ETF reste dans une tendance haussière pour le moment.

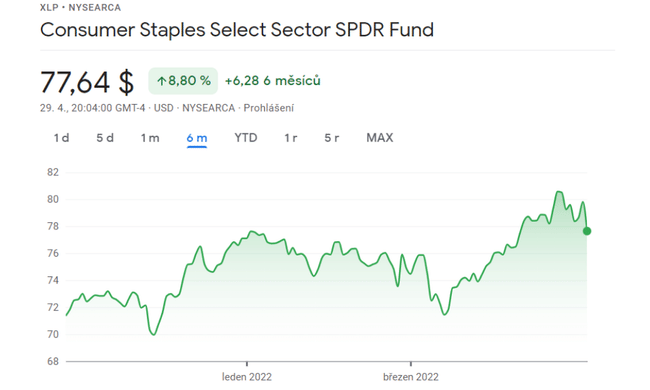

Consumer Staples Select Sector SPDR Fund $XLP

Le dernier des FNB qui vaut la peine d'être acheté à la baisse.

Enfin et surtout, nous avons le Consumer Staples Select Sector SPDR Fund $XLP. Je ne veux pas passer pour un pessimiste, car je suis un taureau dans l'âme et j'aime rechercher les tendances à la hausse, même si elles sont nombreuses. Le fait que les services publics soient en tête ne constitue pas nécessairement un signal haussier pour le marché global. On peut en dire autant des produits de consommation courante.

En effet, les principales actions de l'ETF $XLP comprennent Procter & Gamble, Costco, PepsiCo, Coca-Cola, Walmart et d'autres. Ce ne sont pas exactement les leaders du marché haussier, mais pour les acheteurs à la recherche d'un élan haussier, c'est le cas.

L'ETF $XLP n'a pas beaucoup progressé cette année - certainement pas autant que les services publics ou l'énergie. Mais il est dans le noir jusqu'à présent en 2022, ce qui est beaucoup plus que ce que le S&P 500 ou le Nasdaq peuvent dire. Il poursuit sa tendance à la hausse et maintient ses principales moyennes mobiles à court terme.

Bien que certains investisseurs puissent s'en moquer, il est important d'identifier les actions présentant une force relative par rapport à celles qui ont sous-performé le marché.

- Intéressé par les ETFs ?

- Quels sont vos FNB préférés ?

- Aimez-vous les FNB que j'ai sélectionnés ?

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.