Selon les analystes, ces 3 actions pourraient offrir une appréciation qui changerait la vie d'ici 20 ans.

La patience peut s'avérer très payante lorsque vous investissez dans des entreprises qui changent le monde. Et s'il ne fait aucun doute que les grandes baisses des marchés boursiers peuvent être déconcertantes, l'histoire a montré à plusieurs reprises que ces baisses sont le moment idéal pour que les investisseurs à long terme s'emparent de leur instrument. Non seulement les corrections sont souvent de courte durée, mais chaque baisse significative dans l'histoire a finalement été effacée par un rallye haussier.

Pour les investisseurs disposant de liquidités et de temps, c'est peut-être le moment idéal pour acquérir des participations dans des entreprises innovantes susceptibles de générer une richesse qui changera leur vie. Et voici trois actions qui sont prêtes à le faire au cours des 20 prochaines années.

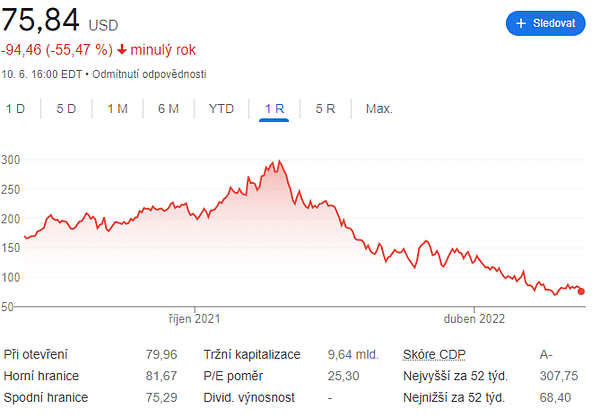

Etsy $ETSY

La première entreprise unique qui peut aider les investisseurs à long terme à créer une richesse générationnelle au cours des 20 prochaines années est la plateforme de commerce électronique Etsy.

Les détaillants sont en proie à une importante accumulation de stocks, à des problèmes de chaîne d'approvisionnement liés à la fois à la pandémie de COVID-19 et à la guerre en Ukraine, et à une inflation historiquement élevée qui nuit au pouvoir d'achat des consommateurs à faible revenu. Ces facteurs défavorables persisteront tout au long de 2022, voire en 2023.

Toutefois, si l'on examine le potentiel à long terme d'Etsy, ces vents contraires à court terme ne sont probablement rien de plus que des revers mineurs. La principale raison d'acheter des actions Etsy est sa capacité à se différencier dans le paysage très concurrentiel de la vente en ligne.

Alors que la plupart des plateformes de vente en ligne sont conçues pour le volume, la plateforme de commerce électronique d'Etsy est conçue pour l'engagement des clients. En effet, la plupart des marchands d'Etsy sont de petites entreprises qui créent des produits uniques ou personnalisés pour les acheteurs.

Il n'existe pas de plateforme de commerce électronique offrant plus de personnalisation à grande échelle qu'Etsy, ce qui constitue un avantage concurrentiel tangible et durable.

Une autre raison du succès d'Etsy est sa volonté de réinvestir dans sa plateforme. La société a augmenté ses dépenses de marketing, en améliorant les analyses et les outils que les vendeurs de la plateforme utilisent pour gérer leurs commandes et se connecter avec les acheteurs afin d'accroître l'engagement de ces derniers.

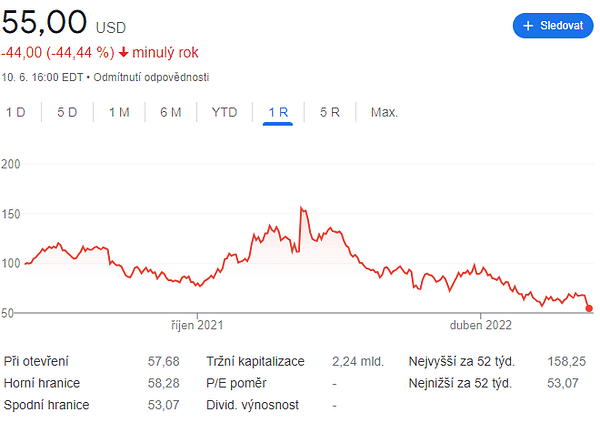

Trupanion $TRUP

L'autre action de croissance très innovante qui pourrait apporter une richesse à vie au cours des deux prochaines décennies est Trupanion, qui propose une assurance santé animale.

J'ai écrit sur Trupanion de façon plus détaillée ici, d'ailleurs. Vous pouvez trouver l'article sur mon profil, où vous pouvez également commencer à me suivre 😇.

Le grand reproche fait à Trupanion est qu'il s'agit d'une société à but lucratif, à une époque où l'évaluation revient sur le devant de la scène. Avec la hausse de l'inflation et des taux d'intérêt, les investisseurs veulent placer leur argent dans des entreprises ayant fait leurs preuves. Trupanion n'a pas encore atteint une rentabilité récurrente qui la place au même niveau que les compagnies d'assurance qui ont fait leurs preuves.

Toutefois, ces pertes à court terme ne devraient pas dissuader les investisseurs opportunistes de s'intéresser à une entreprise qui a de nombreux avantages concurrentiels dans ses voiles.

Tout d'abord, le secteur des animaux de compagnie est sans doute l'une des industries les plus résistantes à la récession dans le monde. Selon l'American Pet Products Association(APPA), 123,6 milliards de dollars ont été dépensés pour les animaux de compagnie aux États-Unis l'année dernière. Non seulement les dépenses liées aux animaux de compagnie aux États-Unis n'ont pas diminué d'une année sur l'autre depuis plus d'un quart de siècle, mais le nombre de ménages qui possèdent un animal de compagnie a atteint un niveau record de 70 % dans l'enquête 2021-2022 de l'APPA. Les propriétaires considèrent leurs animaux de compagnie comme des membres de la famille, et ces données montrent qu'ils sont prêts à ouvrir leur porte-monnaie dans n'importe quel environnement économique pour assurer leur bien-être.

La souscription d'une assurance maladie pour un chat ou un chien est le prolongement logique de cette volonté des propriétaires de veiller au bien-être de leur animal. D'après la présentation de Trupanion en avril, seulement 2 % du marché des animaux de compagnie aux États-Unis et au Canada était couvert par une assurance maladie. Si les États-Unis devaient atteindre un taux de pénétration de 25 %, ce qui reproduit le taux d'assurance des animaux de compagnie au Royaume-Uni, le marché total adressable de Trupanion serait de 38,3 milliards de dollars. En complément, on note que les dépenses d'assurance santé pour animaux de compagnie ont augmenté à un taux annuel composé de 23 % de 2015 à 2020.

Bien que l'assurance pour animaux de compagnie soit un segment concurrentiel, Trupanion peut s'appuyer sur les relations qu'elle a établies depuis plus de deux décennies avec les vétérinaires et leur personnel au niveau des cliniques. Elle est également la seule, parmi les grandes compagnies d'assurance pour animaux de compagnie, à fournir aux cliniques vétérinaires un logiciel permettant le paiement au moment de la prestation, ce qui réduit les tracas tant pour le propriétaire de l'animal que pour la clinique.

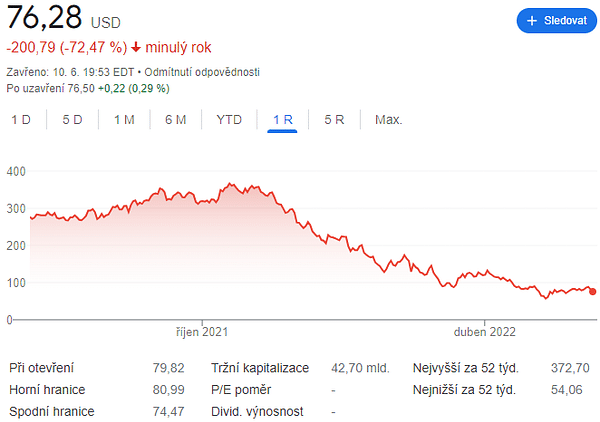

Sea Limited $SE

La troisième action de croissance qui pourrait générer toute une vie de richesse en 20 ans est le conglomérat singapourien Sea Limited.

Comme Trupanion, Sea est confrontée à une course difficile à court terme en raison de pertes d'exploitation importantes. Lorsque les valeurs technologiques ont atteint leur niveau le plus bas, des sociétés comme Sea ont connu une baisse significative de leur ratio cours/bénéfices. D'autre part, Sea ne figurerait pas sur cette liste si elle n'avait pas quelque chose de spécial à offrir aux investisseurs à long terme.

L'ingrédient secret de Sea est qu'elle dispose de trois segments opérationnels indépendants à croissance rapide.

Actuellement, la division des jeux de la société, connue sous le nom de Garena, est le seul segment qui génère des bénéfices avant intérêts, impôts, dépréciation et amortissement(EBITDA) positifs. La croissance de la division Garena est principalement due au jeu mobile à succès de la société, Free Fire. Notamment, 10 % des joueurs actifs trimestriels paient pour le jeu, ce qui est plusieurs fois supérieur au taux de conversion moyen des paiements à l'acte dans le secteur des jeux mobiles.

Le segment des services financiers numériques de Sea devrait être une autre source de surperformance à long terme. Les consommateurs de certains des marchés émergents où Sea opère n'ont pas accès aux services financiers de base. SeaMoney cherche à remédier à cette situation en donnant accès à des portefeuilles et services numériques.

Cependant, un secteur d'activité qui suscite beaucoup d'attention est la plateforme de commerce électronique Shopee. Shopee a fait de grands progrès au Brésil et est l'application de shopping la plus téléchargée en Asie du Sud-Est. Sur l'ensemble de l'année 2018, 10 milliards de dollars de valeur brute des marchandises (GMV) ont transité par la plateforme Shopee. Aujourd'hui, Shopee a une VGM annuelle de près de 70 milliards de dollars.

Bien qu'il faille encore quelques années pour que Sea Limited devienne une entreprise à rentabilité récurrente, elle a construit une base qui devrait être assez gratifiante pour les investisseurs à long terme.

Avertissement :ceci n'est en aucun cas une recommandation d'investissement. Il s'agit uniquement de mon résumé et de mon analyse, basés sur des données Internet et quelques autres analyses. Investir sur les marchés financiers est risqué et chacun doit investir en fonction de ses propres décisions. Je ne suis qu'un amateur qui partage ses opinions.