Stanley Black & Decker $SWK offre des conditions d'appréciation très intéressantes. Ce roi du dividende offre l'un des dividendes les plus sûrs, remontant à 146 années consécutives. La société est actuellement en territoire négatif, ayant perdu plus de 40% depuis le début de l'année. De mon point de vue, nous sommes face à un prix très favorable, et la société est dans une position telle qu'elle peut facilement effacer cette perte et même délivrer un énorme 125% pour les actionnaires.

Cette année a été un exemple extrême que les actions ne montent pas toujours.

Il s'agit du deuxième plus mauvais début d'année dans l'histoire des marchés américains : le S&P 500 est en baisse de 21 %, le Nasdaq de 29 %. Et selon Lipper Financial, 11% des actions américaines sont en baisse de plus de 80%.

Qu'est-ce que ça veut dire ?

Une perte de 10 000 milliards de dollars de capitalisation boursière aux États-Unis, contre 8 500 milliards de dollars pour l'ensemble de la Grande Récession, le deuxième pire krach boursier de l'histoire.

Mais c'est dans ces moments de terreur du marché que se trouvent les meilleures opportunités pour les investisseurs.

Cen'est pas pour rien qu'on dit : "La richesse se fait sur les marchés baissiers."

Actuellement, de nombreux investisseurs craignent une récession en 2022 ou 2023. JPMorgan indique même que, sur la base des rendements boursiers, le marché évalue à 85 % la probabilité d'une récession l'année prochaine.

- Les banques comptent plus ou moins sur une récession, mais elles ne prévoient pas qu'elle ait un impact aussi important que, par exemple, la Grande Récession.

Aujourd'hui, je veux souligner pourquoi Stanley Black & Decker $SWK est trop bon marché pour être ignoré, et pourquoi il est potentiellement prêt à croître fortement.

Pourquoi ?

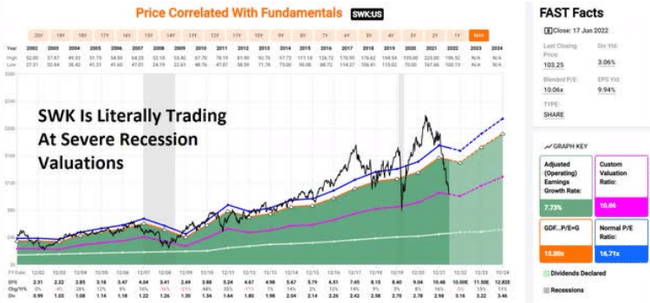

En effet, malgré le fait qu'aucun économiste de premier ordre ne s'attende à une récession aussi grave et sévère l'année prochaine ou en 2024, $SWK se négocie déjà à des valorisations que l'on ne voit que lors de graves récessions baissières.

Voici le plus grand secret de Wall Street. Les actions ne toucheront jamais le fond parce que les mauvaises nouvelles cessent d'arriver. Ils n'atteignent leur niveau le plus bas que lorsque les mauvaises nouvelles sont pleinement prises en compte, et historiquement, ce moment pour $SWK est maintenant.

Il est en baisse de 50% par rapport à ses sommets, avec une perte de 40% reprise par la société en 2022. Littéralement, $SWK est l'aristocrate du dividende le plus sous-évalué de Wall Street.

Pourquoi est-ce que je vois un fort potentiel dans $SWK?

Laissez-moi donc vous montrer pourquoi $SWK est l'une des meilleures entreprises sur lesquelles les investisseurs souhaitant une croissance des revenus à long terme peuvent commencer à compter dès aujourd'hui.

En effet, si les analystes ont raison, $SWK pourrait afficher une croissance de 55% en un an, et d'ici 2024, la croissance totale pourrait atteindre 125%.

Ou, en d'autres termes, il existe des raisons pour lesquelles $SWK est l'un des moyens les moins risqués d'obtenir un rendement et un dividende stable.

L'offre complète de Stanley Black & Decker

$SWK a un score de 89% de sécurité de dividende avec une série de 54 ans de croissance de dividende. Il s'agit d'un rendement de dividende très sûr d'un peu plus de 3 %.

Savez-vous quel est le risque que le dividende de $SWK diminue pendant une récession ? Le risque n'est que de 0,5 %, ce qui est très faible de mon point de vue. Si la récession est plus forte que prévu, le risque de réduction du dividende de la société est de 1,6 %.

Les analystes estiment que la société est largement sous-évaluée et voient la juste valeur à 180 dollars par action. Pour les 12 prochains mois, ils voient un potentiel de hausse de 55%.

- Avec la direction de $SWK qui cherche à atteindre 10-12% par an.

PDG de $SWK:

"Au cours du trimestre, nous avons également lancé 2,3 milliards de dollars de rachats d'actions par le biais de rachats accélérés d'actions ainsi que de rachats sur le marché libre. Ces actions représentent un progrès significatif vers notre objectif de restituer 4 milliards de dollars de capital aux actionnaires par le biais de rachats, que nous prévoyons d'achever au cours de l'exercice 23.

En tenant compte des quelque 0,5 milliard de dollars de dividendes que nous prévoyons de verser en 2022, nous rendrons 2,8 milliards de dollars aux actionnaires à la fin de l'année, un record pour Stanley Black & Decker."

Après avoir récemment vendu sa division sécurité pour 3,2 milliards de dollars, $SWK rachète des actions à sa meilleure valorisation depuis la pandémie.

La direction est également convaincue qu'elle sera en mesure de résoudre ses problèmes de chaîne d'approvisionnement d'ici la fin du deuxième trimestre, ce qui devrait stimuler la rentabilité.

À long terme, la direction et les analystes s'attendent à ce que $SWKsurpasse de manière significative la quasi-totalité des stratégies d'investissement axées sur la croissance des dividendes, ainsi que les aristocrates de dividendes et l'indice S&P 500.

Pourquoi je fais confiance à Stanley Black & Decker et pourquoi le pouvez-vous ?

L'entreprise existe depuis très longtemps et s'est révélée stable, innovante et surtout capable de s'adapter aux nouvelles tendances tout au long de son existence, notamment en parvenant à tirer parti de mégatendances séculaires telles que le boom immobilier (qui, selon Morgan Stanley, devrait durer jusqu'à 20 ans).

- $SWK a été fondé en 1843 👇

Et elle n'a jamais manqué un paiement de dividende en 146 ans (depuis 1876) :

Ce que l'entreprise a survécu :

23 récessions, des taux d'intérêt allant de 0 à 20%, des rendements des obligations d'État allant de 0,3% à 16%, une inflation allant de -2,5% à 20%.

Cela ne suffit-il pas ? Bien :

$SWK a augmenté son dividende pendant 54 années consécutives (depuis 1968), notamment :

8 récessions, une pandémie, et la Grande Récession.

Ladirection renvoie 50 % du flux de trésorerie disponible aux actionnaires par le biais de rachats et de dividendes et utilise l'autre moitié pour les fusions et acquisitions.

Les outils électriques d'extérieur représentent une opportunité de croissance mondiale potentielle de 25 milliards de dollars.

Dans le cadre de son plan de croissance,$SWK cible certaines des plus grandes mégatendances de l'histoire.

- L'électrification de l'automobile

- Infrastructure

- boom séculaire du logement

Les analystes estiment le risque fondamental de $SWK à seulement 2,72%. En d'autres termes, une chance sur 37 de perdre tout votre argent si vous achetez $SWK aujourd'hui.

Il y a toujours un hic : l'augmentation de la dette

Ce n'est jamais une bonne chose quand la dette d'une entreprise augmente, mais dans ce cas...$SWK a contracté une dette importante pendant la pandémie pour maximiser sa trésorerie, comme l'ont fait de nombreuses entreprises.

Toutefois, son niveau d'endettement est toujours resté sûr et devrait diminuer au fil du temps. Les agences de notation ne s'inquiètent pas vraiment de la dette de $SWK, ni de ses importants plans de rachat d'actions, ni d'une éventuelle récession.

- L'entreprise n'a même pas de dette arrivant à échéance avant 2025.

La forte rentabilité de $SWK devrait rester stable dans le temps, avec des marges de flux de trésorerie disponibles à un chiffre et un rendement des capitaux propres deux fois supérieur à celui des pairs du secteur et de l'indice S&P 500.

$SWK devrait connaître une croissance régulière au fil du temps et convertir 91 % du revenu net en flux de trésorerie disponible.

Que pensez-vous de $SWK? Le trouvez-vous attractif au vu des valorisations actuelles ?

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Tout investissement doit faire l'objet d'une analyse approfondie.