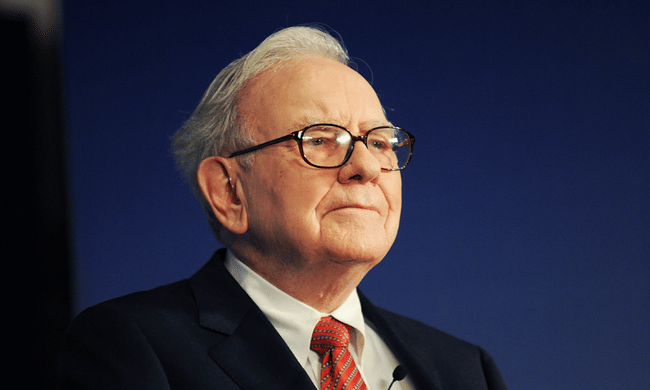

L'inflation continue d'augmenter à un rythme jamais vu depuis des décennies. En mai, les prix à la consommation aux États-Unis ont augmenté de 8,6 % par rapport à l'année précédente, soit la plus forte hausse depuis décembre 1981. Examinons donc ce que la légende de l'investissement Warren Buffett estime important de posséder en cas de flambée des prix à la consommation.

Dans une lettre adressée aux actionnaires en 1981, M. Buffett soulignait deux qualités commerciales que les investisseurs devraient rechercher lorsqu'ils tentent de lutter contre l'inflation : 1) la capacité à augmenter facilement les prix et 2) la capacité à faire plus d'affaires sans trop dépenser.

Chevron $CVX

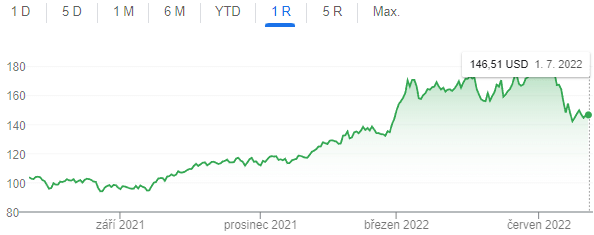

L'un des grands projets de Buffett en 2022 est un investissement dans la société énergétique Chevron. Selon un dépôt de la SEC, Berkshire possédait 25,9 milliards de dollars du géant de l'énergie au 31 mars, un bond important par rapport à sa participation de 4,5 milliards de dollars à la fin de 2021.

Aujourd'hui, Chevron représente la quatrième plus grande participation publique dans Berkshire $BRK-A, $BRK-B, et il n'est pas difficile de voir pourquoi. Bien que le secteur pétrolier soit à forte intensité de capital, il doit se porter extrêmement bien en cette période de forte inflation. Le pétrole - la matière première la plus échangée au monde - est en hausse de 39 % sur un an. Et le choc d'approvisionnement provoqué par l'invasion de l'Ukraine par la Russie pourrait maintenir cette tendance.

Les prix élevés du pétrole profitent aux producteurs de pétrole. Le dernier bénéfice trimestriel de Chevron a plus que quadruplé en glissement annuel. Les actions sont en hausse de plus de 20% en 2022. La société restitue également des liquidités aux investisseurs. Chevron verse des dividendes trimestriels de 1,42 $ par action et affiche un rendement annuel de 3,9 %.

Coca-Cola $KO

Coca-Cola est un exemple classique d'entreprise résistante à la récession. Que l'économie soit en plein essor ou en difficulté, une canette de Coca est abordable pour la plupart des gens. Sa position bien établie sur le marché, son échelle massive et son portefeuille de marques emblématiques - dont des noms comme Sprite, Fresca, Dasani et Smartwater - lui confèrent un pouvoir de fixation des prix considérable.

Ajoutez à cela une solide diversification géographique - ses produits sont vendus dans plus de 200 pays et territoires dans le monde. Après tout, l'entreprise est entrée en bourse il y a plus de 100 ans.

Buffett détient Coca-Cola dans son portefeuille depuis la fin des années 1980. Aujourd'hui, Berkshire possède 400 millions d'actions de la société, d'une valeur approximative de 25,1 milliards de dollars. Vous pouvez bloquer un rendement de dividende de 2,8% sur l'action Coca-Cola aux prix actuels.

Apple $AAPL

Lesconsommateurs aiment dépenser pour les produits Apple. Au début de l'année dernière, la direction a révélé que la base installée active de matériel de l'entreprise dépassait 1,65 milliard d'appareils, dont plus d'un milliard d'iPhones.

Alors que les concurrents proposent des appareils moins chers, de nombreux consommateurs ne veulent pas vivre en dehors de l'écosystème Apple. Cela dit, avec l'inflation en hausse, Apple peut répercuter la hausse des coûts sur sa base de consommateurs mondiale sans trop s'inquiéter de la baisse du volume des ventes.

Aujourd'hui, Apple est la plus grande participation publique de Buffett, représentant près de 40 % du portefeuille de Berkshire en valeur de marché. L'une des raisons de cette concentration est, bien entendu, l'augmentation pure et simple du cours de l'action Apple. Au cours des cinq dernières années, l'action a augmenté de plus de 270 %. Apple offre actuellement un rendement en dividendes de 0,7 %.

American Express $AXP

L'année dernière, American Express a démontré son pouvoir de fixation des prix en faisant passer la cotisation annuelle de sa carte Platinum de 550 à 695 dollars. La société profite aussi directement de l'environnement inflationniste.

American Express gagne la plus grande partie de son argent grâce aux frais d'escompte - les commerçants se voient facturer un pourcentage de chaque transaction par carte Amex. Lorsque le prix des biens et des services augmente, l'entreprise doit réduire ses factures. Les affaires sont en plein essor. Au premier trimestre, le chiffre d'affaires de la société a bondi de 29 % par rapport à l'année précédente pour atteindre 11,7 milliards de dollars.

American Express est la cinquième plus grande participation de Berkshire Hathaway. La participation de Berkshire, qui possède 151,6 millions d'actions AXP, vaut près de 21 milliards de dollars. Berkshire possède également des actions des concurrents d'American Express, Visa et Mastercard, bien que les positions soient beaucoup plus faibles.

Lesactions American Express offrent actuellement un rendement en dividendes de 1,5 %.

AVERTISSEMENT : Ceci n'est pas une recommandation d'investissement et vous devez toujours faire votre propre analyse. La liste des actions résistantes à l'inflation a été compilée par l'analyste Jing Pan.