Proč akcie s malou tržní kapitalizací rostou, porostou a co by mohlo růst zastavit

Akcie s malou tržní kapitalizací v poslední době značně rostou, což se krásně odrazilo na mém vlastním portfoliu. I přesto, že orientuji své investice převážně do silných a bezpečných akcií, menší a volatilnější tvoří také podstatnou část. Například index Russell 2000 $RUT právě v pondělí dosáhl 52týdenního maxima a od počátku roku vzrostl o 22,9 %, čímž předstihl zisky Dow Jones $DJI Industrial Average a NASDAQ Composite $IXIC za stejnou dobu a dostal se těsně za 24,2% zisk S&P 500 $SPX.

Moje small-cap akcie v průměru nadále těžily z časného "lednového efektu", který začíná s tím, jak financování důchodů na konci roku, každoroční rozdávání dárků a další pozitivní sezónní události vytvářejí nákupní tlak při vyšším objemu obchodování.

Počáteční lednový efekt obvykle výrazně podporuje akcie s malou tržní kapitalizací, což je pro mé průlomové akcie skvělá zpráva. V důsledku toho se jim v období od listopadu do května obvykle daří.

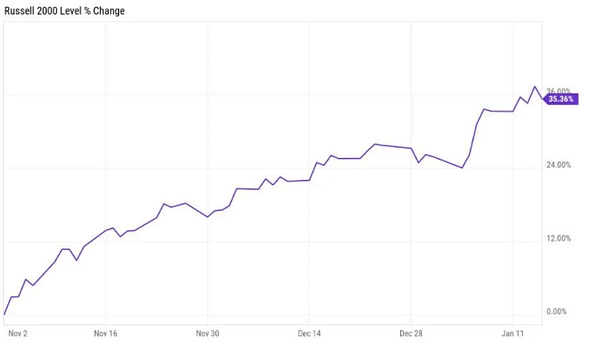

To se projevilo koncem loňského a v letošním roce. Na grafu níže můžete vidět, jak Russell 2000 $RUT od listopadu 2020 do poloviny ledna 2021 vzrostl o více než 35 %.

Vzhledem k letošní síle indexu Russell 2000 $RUT očekávám, že se historie bude opakovat. Měl bych poznamenat, že obecně vzato jsou listopad, prosinec a leden historicky třemi nejlepšími měsíci pro akciový trh.

Podle údajů společnosti Dow Jones Market Group si totiž indexy S&P 500 $SPX a Dow $DJI v tomto tříměsíčním období připisují přibližně 3,4 %, zatímco NASDAQ $IXIC má tendenci růst o 6,3 %. Máme tedy před sebou krásné tři měsíce sezónní síly!

Nyní existuje několik rizik, na která by si investoři měli dávat pozor. Ale to, které lidi nyní nejvíce znepokojuje, je inflace. Spotřebitelské ceny, sledované prostřednictvím indexu spotřebitelských cen, se v říjnu oproti předchozímu roku zvýšily o 6,2 %, což představuje největší nárůst za posledních 30 let a pátý údaj v řadě nad 5 %.

Významnou příčinou růstu cen v indexu byly vyšší ceny zemního plynu, benzinu a ojetých automobilů. Ministerstvo práce v USA rovněž oznámilo, že říjnový index cen výrobců vyskočil oproti předchozímu roku o 8,6 %, což představuje nejrychlejší nárůst za posledních 11 let.

Inflace se ve skutečnosti stala celosvětovým problémem. Poslední čínský index cen výrobců se oproti předchozímu roku zvýšil o 13,5 %, což je nejrychlejší tempo růstu za posledních 26 let. Zajímavé je, že centrální banky po celém světě s tím zatím nechtějí nic dělat, a myslím, že je smutné, že takto uvažují a postupují jednotně.

Vyšší inflace má tendenci ponechávat investorům omezené možnosti hledání výnosů. Jednou z možností jsou nemovitosti, i když se objevují náznaky, že se trh s bydlením trochu ochlazuje. To ponechává fundamentálně lepší akcie jako vynikající zajištění proti inflaci. Faktem je, že mnoho rychle rostoucích technologických společností může s rostoucí inflací zvyšovat ceny.

Současné matoucí, inflační prostředí způsobuje na akciovém trhu velkou rotaci do kvalitních akcií, které se vyznačují silnou dynamikou tržeb a zisků. Akciový trh nyní přesouvá svou pozornost zpět na fundamentálně lepší akcie, což by se mohlo zase negativně odrazit na mém portfoliu akcií s menší kapitalizací.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Mám nad čím přemýšlet 🤔