Radian Group $RDN est une compagnie d'assurance hypothécaire offrant une gamme de services dans le domaine des prêts hypothécaires, des subprimes et de l'immobilier. La société a attiré mon attention au premier coup d'œil, ce qui m'a amené à examiner de plus près ses activités. $RDN maintient une performance régulière, verse un dividende assez décent, procède régulièrement à des rachats d'actions et, par-dessus le marché, maintient un faible ratio C/B et un rendement élevé du capital.

Radian Group $RDN est une société d'assurance hypothécaire américaine de haute qualité.

L'amélioration de la souscription des prêts hypothécaires, la vigueur du marché immobilier et un changement fondamental dans les stratégies d'atténuation des risques ont rendu le secteur de l'assurance hypothécaire beaucoup plus fort qu'il ne l'était lorsqu'il s'est étiolé pendant la Grande Récession. Radian offre la possibilité de détenir une société capable de produire un ROE (rendement des capitaux propres) de près de 20 %, aux alentours de la valeur comptable par action. $RDN est une société hypothécaire solidement rentable et a renoué avec une forte croissance en 2021.

- La répartition des risques est un changement important dans le secteur depuis la crise financière et offre une protection substantielle contre un ralentissement majeur.

Lestaux d'inoccupation des logements unifamiliaux n'ont jamais été aussi bas depuis 60 ans, ce qui signifie que l'offre est fondamentalement insuffisante par rapport à la formation de ménages. Les normes en matière de prêts hypothécaires sont nettement plus prudentes que pendant la crise financière, et de nombreux propriétaires disposent d'une valeur nette importante dans leur maison, ce qui leur permet de la vendre au lieu d'être en défaut de paiement s'ils ne sont pas en mesure de rembourser. Compte tenu de ces éléments positifs, la hausse des taux hypothécaires est bel et bien à l'origine d'un ralentissement du marché immobilier. Les vendeurs doivent baisser leurs prix plus souvent et les guerres d'enchères sont moins fréquentes. La hausse des prix à laquelle nous avons assisté ces dernières années n'est pas saine car l'accessibilité n'a jamais été aussi faible, tant pour la location que pour l'accession à la propriété.

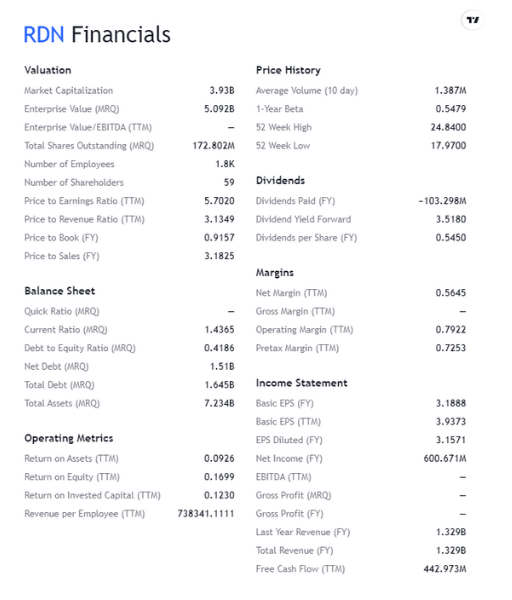

Regardons les chiffres de $RDN

- Au cours des quatre dernières années, Radian a enregistré un revenu net moyen de 568 millions de dollars pour une capitalisation boursière actuelle de moins de 4 milliards de dollars.

Son portefeuille croissant de salaires d'assurance génère des revenus réguliers et récurrents, notamment grâce à un refinancement moindre, ce qui augmente la persistance du portefeuille. La pression sur les prix a été un problème pour l'industrie l'année dernière, mais l'incertitude macroéconomique pourrait signifier que cette tendance commence à s'inverser un peu.

Les défauts de paiement et les défaillances sont en baisse depuis le pic de la pandémie et, à la fin du deuxième trimestre, ils ne sont plus que 21 861, contre 40 464 à la même époque l'année dernière et 25 510 au premier trimestre. Le taux de défaut de paiement est passé à 2,2 %, contre 4 % l'année dernière et 2,6 % au dernier trimestre.

Toutefois, l'entreprise dispose de réserves importantes pour les couvrir et génère de solides bénéfices, ce qui laisse une grande marge de manœuvre pour dégrader les prêts antérieurs avant que cela ne pose un problème majeur. Le bénéfice avant impôt était de 764,8 millions de dollars l'année dernière et de 479,4 millions de dollars en 2020 lorsque le monde sera " verrouillé " par la covidie. Il faudrait donc une récession immobilière assez épique pour générer des pertes, compte tenu des bénéfices solides et constants de la société.

Les résultats actuels de l'entreprise

- Radian a fait état d'un très bon deuxième trimestre au début du mois d'août, se traduisant par un bénéfice net de 201,2 millions de dollars, contre 181,1 millions de dollars et 155,2 millions de dollars au premier et au deuxième trimestre de 2021, respectivement.

- Lebénéfice net d'exploitation ajusté (dilué) par action s'est élevé à 1,36 $, contre 1,17 $ au deuxième trimestre et 0,75 $ à la même époque l'année dernière.

- Lerendement d'exploitation net ajusté des capitaux propres de Radian a augmenté à 23,6 %, contre 19,9 % au premier trimestre et 13,6 % au deuxième trimestre 2021.

- La société a terminé le trimestre avec des liquidités de société de portefeuille de 772,5 millions de dollars et un portefeuille d'investissement de 5,9 milliards de dollars.

Alors que la plupart des valeurs financières ont enregistré une baisse substantielle de la valeur comptable par action en raison des AOCI (pertes AOCI, qui sont déclarées comme éléments spéciaux) résultant de la hausse des taux, la valeur comptable par action de Radian est restée relativement stable et a terminé le trimestre à 23,63 $, en légère baisse par rapport aux 23,75 $ du premier trimestre. Les AOCI ont en fait diminué séquentiellement de 1,98 $, mais l'augmentation des rachats d'actions à un prix inférieur à la valeur comptable par action a protégé la valeur comptable par action.

L'assurance primaire en vigueur a atteint 254,2 milliards de dollars, contre 249 milliards de dollars au premier trimestre et 237,3 milliards de dollars au deuxième trimestre 2021, ce qui représente une augmentation de 12,6 % en glissement annuel. Les taux hypothécaires plus élevés ont à leur tour conduit à une plus grande persistance des taux hypothécaires, car moins d'options de refinancement sont disponibles.

Quelle est la gestion de l'entreprise ?

Allocation de capital et rachat d'actions 👇

La direction de Radian prend des décisions intelligentes en matière d'allocation du capital en utilisant les rachats d'actions. Au cours du deuxième trimestre, la société a racheté 9,1 millions d'actions pour un coût total de 183,8 millions de dollars, commissions comprises. En outre, en juillet 2022, Radian a racheté 4,8 millions d'actions ordinaires supplémentaires pour un coût total d'environ 97,5 millions de dollars, commissions comprises. D'avril à juillet, Radian a racheté un pourcentage stupéfiant de 7,9 % de ses actions ordinaires à des prix très attrayants et en hausse. La société devrait poursuivre ses rachats jusqu'à la fin de l'année 2022, car elle dispose d'un peu moins de 100 millions de dollars et l'action semble encore bon marché.

Dividende 👇

Radian verse un dividende trimestriel avec un rendement très sain de 3,58 % à un prix récent de 23 $ par action, et n'a pas manqué un versement depuis 2013, lorsque la société s'est relevée après des temps difficiles.

Source.

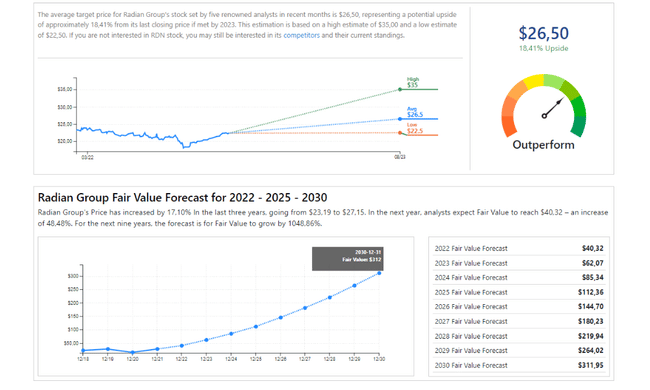

Si nous jetons un coup d'œil aux prévisions des analystes, nous trouvons un véritable quantum de prévisions haussières. Si cette année ne semble pas très attrayante, avec une croissance possible de 26 à 35 dollars par action, en 2030, les experts voient déjà des chiffres beaucoup plus intéressants (certains voient jusqu'à 300 dollars par action). Cela nous indique en fait que les analystes prévoient une croissance de plus de 1000% d'ici 2030.

Dernières réflexions sur l'entreprise 👇

Il est clair que l'avenir macroéconomique est incertain. Les prix commencent donc à augmenter pour refléter le risque accru qui existe à mesure que la récession et l'inflation font sentir leurs effets. Des taux plus élevés permettent aux assureurs, y compris Radian, d'investir leurs primes à des taux plus élevés, générant ainsi un revenu net d'investissement plus élevé. Les rachats d'actions prudents et opportuns de Radian ont fait augmenter sa valeur comptable par action malgré la baisse des AOCI. Ces baisses de l'AOCI devraient s'inverser au troisième trimestre, compte tenu de la chute assez spectaculaire des taux du Trésor à 10 ans, ce qui, avec les rachats de juillet et les bénéfices non distribués, devrait permettre une belle augmentation de la valeur comptable par action. Avec une légère décote par rapport à la valeur comptable, le ROE de près de 20%, le dividende de 3,58% et les rachats d'actions font de Radian une option intéressante dans ce secteur. Je pense que l'action peut atteindre confortablement les 30 dollars par action prévus cette année, car les craintes d'un ralentissement majeur de l'activité immobilière s'estompent. Pour être clair, le ralentissement de l'immobilier est encore " sain ", mais il y a une grande différence entre cela et le crash que nous avons connu en 2008, et Radian peut encore prospérer malgré les pressions auxquelles l'économie est confrontée.

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.