3 genialne akcje, które dadzą Ci gruby dochód pasywny bez większego wysiłku

Wybór odpowiednich akcji to odwieczny temat. Tym bardziej, gdy jest to inwestycja stosunkowo długoterminowa, najlepiej mająca zapewnić w przyszłości dochód pasywny w postaci dywidendy. Dziś postaram się przyjrzeć trzem akcjom, które z racji swojej branży, nazwy i jakości są często wybierane przez inwestorów długoterminowych.

Oczywiście na wstępie warto wspomnieć, że dochód pasywny w postaci dywidend można budować na różne sposoby. Logicznie rzecz biorąc, równanie brzmi: wyższa dywidenda = wyższy dochód. Ale to niekoniecznie jest prawdą. Jak często tu wspominamy - wysoki dividend yield niekoniecznie jest dobry. Ważna jest również trwałość dywidendy, fundamenty i stabilność spółki oraz oczywiście potencjał wzrostu cen akcji. Jeśli spółka wypłaca dywidendę, ale nie ma z czego jej wypłacić w przyszłym roku, albo spada ona o 95%, to na pewno nie uzyskaliśmy stabilnego dochodu pasywnego. Ale teraz do akcji.

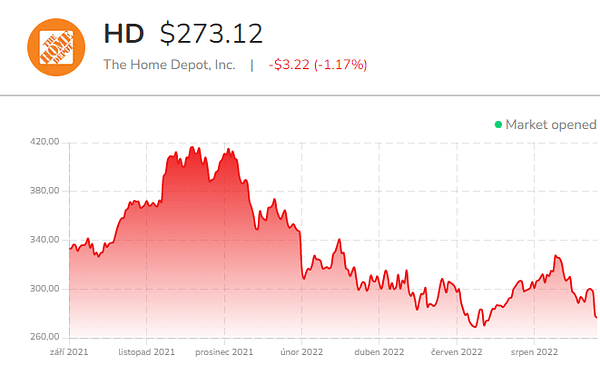

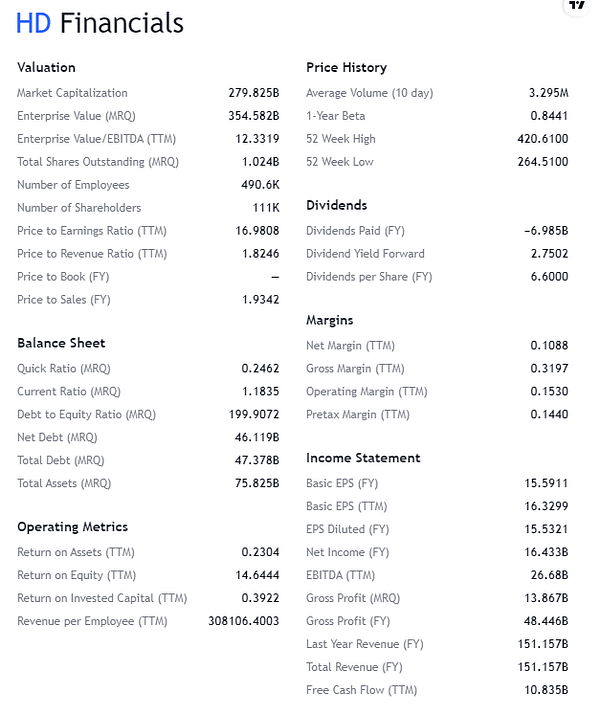

Home Depot $HD+0.9%

Home Depot jest największym na świecie sprzedawcą detalicznym artykułów wyposażenia wnętrz. Na koniec ostatniego kwartału firma prowadziła łącznie 2 316 sklepów detalicznych we wszystkich 50 stanach USA. To niewiarygodna liczba. Home Depot podał nawet lepsze od oczekiwanych wyniki za drugi kwartał 2022 roku.

W raporcie gigant detaliczny zanotował zysk na akcję w wysokości 5,05 USD przy przychodach w wysokości 43,8 mld USD . Z kolei konsensus szacunków na drugi kwartał zakładał zysk na poziomie zaledwie 4,95 USD na akcję przy przychodach na poziomie 43,4 mld USD. Spółka nadal szacuje zysk za rok fiskalny 2023 na poziomie około 16,31 USD na akcję przy przychodach na poziomie 155,69 mld USD.

HD to 142. kwartał z rzędu, w którym spółka wypłaciła dywidendę pieniężną. W tym samym komunikacie spółka ogłosiła program odkupu akcji o wartości 15 mld USD. Chyba każdy inwestor lubi to słyszeć.

https://www.youtube.com/watch?v=GRL-21CNn6E

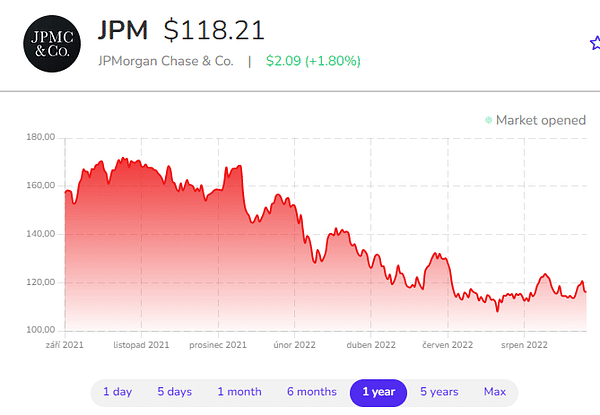

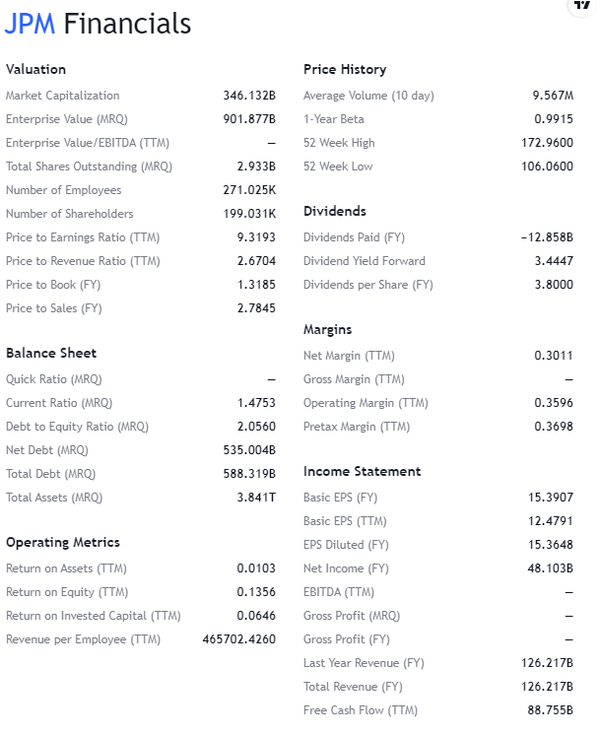

JPMorgan Chase & Co. $JPM+0.1%

Poniższa firma, JPMorgan Chase & Co, to znany holding bankowy i usług finansowych. Jego wielkość (a więc i stabilność) jest wręcz niewiarygodna. Aby dać wyobrażenie o skali: na dzień 31 marca 2022 roku firma posiadała aktywa o wartości ponad 4 bilionów dolarów i kapitał własny o wartości 285,9 miliardów dolarów. Ponadto JPMorgan Chase świadczy usługi bankowości inwestycyjnej i finansowej dla szerokiego grona klientów.

Ostatnie wyniki wyglądały tak: W tym kwartale JPM miał 30,7 mld dolarów. Koszty kredytowe wyniosły 1,1 mld dolarów, na co składają się rezerwy netto w wysokości 428 mln dolarów i odpisy netto w wysokości 657 mln dolarów. Mieli też 1,6 bln dolarów zasobów płynności . Co więcej, w drugim kwartale JPM wypłacił dywidendę w wysokości 3 mld USD, czyli 1 USD na akcję. W kwartale odkupiła też akcje o wartości 224 mln dolarów. Roczna stopa dywidendy JPM wynosi obecnie 3,37%.

Oczywiście banki i usługi finansowe są i będą nadal całkowicie słuszną i obiecującą branżą. Nie należy się tu spodziewać większych wstrząsów. JPM podsumowuje statystyki ze swojej branży - W bankowości konsumenckiej i społecznościowej połączone wydatki na karty debetowe i kredytowe wzrosły o 15%, podczas gdy wydatki na podróże i posiłki pozostały na wysokim poziomie. Wydatki na karty kredytowe wzrosły o 16% przy utrzymującym się silnym wzroście liczby otwieranych nowych kont.

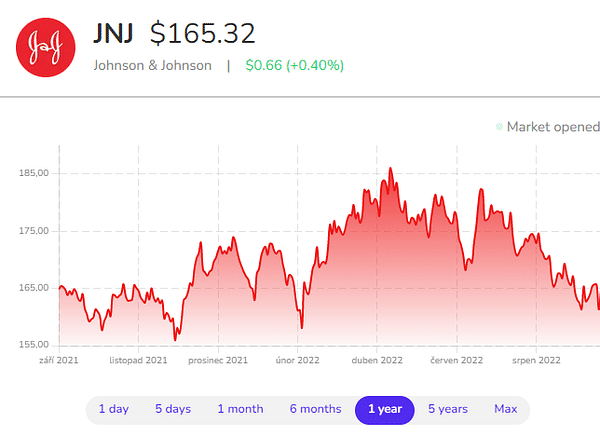

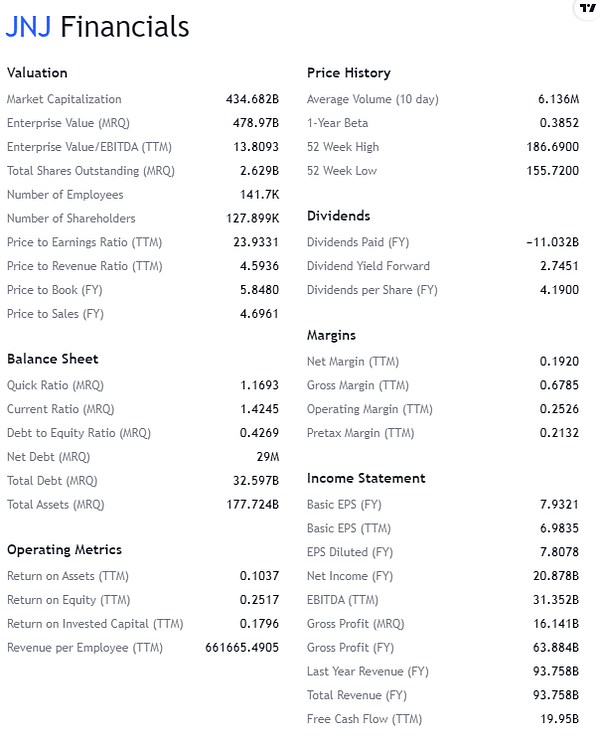

Johnson & Johnson $JNJ-0.5%

Johnson & Johnson to niezwykle zdywersyfikowana firma z branży ochrony zdrowia, która oferuje inwestorom szeroki wachlarz możliwości. Spółka ma długą historię dywidendową i podnosiła wypłatę przez 54 kolejne lata.

JNJ jest wyraźnie jedną z najczęściej wymienianych spółek w związku z dywidendą i stabilnością. Wynika to z jego historii, siły i ogromnej dywersyfikacji we wszystkich zakątkach sektora. Często to właśnie ona napędza rozwój w wodach farmaceutycznych.

Często uczestniczy również w dużych konferencjach naukowych, gdzie często publikuje nowe zestawy danych i przyszłe plany dotyczące części swojego rurociągu. Tegoroczny AASLD Liver Meeting 2022 w Waszyngtonie, który odbywa się w dniach 4-8 listopada, może być dużym katalizatorem dla firmy, ponieważ może być w stanie ujawnić kilka ekscytujących nowych wyników dla kandydatów na leki na wątrobę, które wyglądają dość obiecująco.

To oczywiście pozytyw, ale z perspektywy tego giganta to zupełnie marginalna kropla w morzu. Firma czerpie ogromne korzyści ze swoich uznanych produktów.

Dalsza analiza również tutaj:

https://www.youtube.com/watch?v=iqSKkTiORNw

Czy masz którąś z wymienionych akcji w swoim portfelu lub na swoim radarze? Rozważacie jakieś, a może czekacie na lepsze ceny?

Jeśli podobają Ci się moje artykuły i posty, zapraszam do wrzucenia follow. Dzięki! 🔥

Disclaimer: To nie jest w żaden sposób rekomendacja inwestycyjna. To jest wyłącznie moje podsumowanie i analiza na podstawie danych z internetu i kilku innych analiz. Inwestowanie na rynkach finansowych jest ryzykowne i każdy powinien inwestować w oparciu o własne decyzje. Jestem tylko amatorem dzielącym się swoimi opiniami.