Le marché est en train de trembler dans ses fondations. Cela est dû à la guerre ouverte en Europe et à une inflation folle. C'est exactement le moment de l'année où les investisseurs se détournent des titres spéculatifs à hypercroissance pour revenir aux bonnes vieilles entreprises stables. Idéalement, bien sûr, avec un dividende élevé. Je vais vous en présenter deux ici. Accrochez-vous à vos chapeaux - ça va être un tour de manège !

Je ne vous retiens pas - voici mon choix pour aujourd'hui - deux titres avec des fondamentaux solides et, surtout, un DIVIDENDE CULLER ! 🤘😂

FPI de soins de santé Sabra $SBRA

En parlant d'opportunités sans issue, les investisseurs à revenu regretteront probablement de ne pas avoir saisi les actions du fonds de placement immobilier(FPI) Sabra Health Care REIT. Et en plus, il est en solde ! L'action de la société a chuté de plus de 27 % par rapport à son sommet de 52 semaines.

Comme vous pouvez l'imaginer, l'entreprise, qui possède plus de 400 établissements de soins de santé et de maisons de repos, n'a pas été épargnée par la pandémie. Les personnes âgées se sont révélées particulièrement vulnérables au COVID-19, entraînant une baisse du taux d'occupation dans les établissements appartenant à Sabra Health Care en 2020. Cela augmente la possibilité que la société ne perçoive pas les loyers de ses locataires à temps ou pas du tout.

Toutefois, la situation de la société s'est considérablement améliorée au cours des 15 derniers mois. Le taux d'occupation des installations de la société a atteint son niveau le plus bas il y a plus d'un an. En outre, la société a déclaré dans ses résultats d'exploitation de fin d'année qu'elle avait perçu 99,6 % des loyers prévus depuis le début de la pandémie en janvier 2022.

Un autre nuage sur $SBRA a été récemment levé avec l'annonce d'un amendement au contrat-cadre de location avec Avalere. Ce dernier exploite 27 des propriétés de Sabra et est le seul locataire clé à avoir été réellement touché par la pandémie. Le nouveau contrat donne à Avalere une plus grande marge de manœuvre dans le paiement des loyers et offre également à Sabra la possibilité de compenser des paiements mensuels futurs plus élevés si les opérations d'Avalere se développent. Le point essentiel est qu'Avalere n'est plus un problème pour Sabra ou ses investisseurs.

Sabra semble être idéalement positionnée pour continuer à faire des investissements qui tireront profit des besoins futurs dans le secteur des maisons de retraite et des soins infirmiers spécialisés. En bref, c'est une action avec un rendement de 8,7% que vous ne voulez pas manquer.

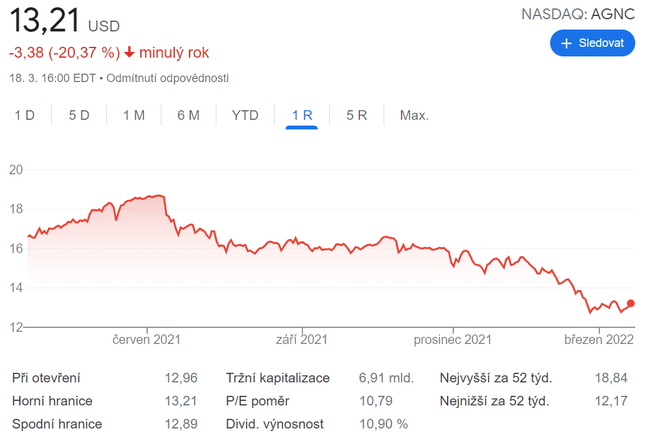

AGNC Investment Corp. $AGNC

L'autre action à dividende avec un rendement élevé est AGNC Investment Corp. Elle a affiché un rendement moyen à deux chiffres au cours de 12 des 13 dernières années et est l'une des actions à dividendes les plus populaires qui versent un dividende chaque mois.

AGNC est une société de placement immobilier. Bien que les produits achetés par une FPI hypothécaire puissent être quelque peu complexes, l'essence du modèle opérationnel de la société est qu'elle souhaite emprunter de l'argent à de faibles taux à court terme qu'elle peut utiliser pour acheter des actifs à long terme à rendement plus élevé comme des titres adossés à des créances hypothécaires (MBS). Plus la différence (appelée marge d'intérêt nette) entre le rendement moyen qu'AGNC obtient sur les MBS et ce qu'elle paie sur ses emprunts à court terme est importante, plus la société peut être rentable.

Plus la différence (appelée marge d'intérêt nette) entre le rendement moyen qu'AGNC obtient sur les MBS et ce qu'elle paie sur ses prêts à court terme est importante, plus la société peut être rentable.

Actuellement, l'AGNC est confrontée à un scénario quelque peu défavorable. Étant donné que les FPI hypothécaires ont tendance à être très sensibles aux taux d'intérêt, un aplatissement de la courbe des taux (c'est-à-dire un rétrécissement de la différence entre les rendements du Trésor à court et à long terme) est susceptible de peser sur sa marge d'intérêt nette au cours des prochains trimestres.

Cependant, les investisseurs doivent noter deux choses importantes. Tout d'abord, la courbe des taux s'est plus souvent pentifiée qu'aplatie, ce qui est une bonne nouvelle pour les investisseurs AGNC patients. Deuxièmement, les hausses de taux de la Réserve fédérale devraient augmenter le rendement net d'AGNC sur les MBS qu'elle achète à long terme.

De plus, AGNC se trouve maintenant dans un solide mouvement de vente. Il semble donc que si vous l'avez en ligne de mire, c'est le moment idéal pour frapper !

Il ne s'agit pas d'une recommandation d'investissement. Il s'agit uniquement de mon point de vue basé sur des informations trouvées sur Internet. En particulier, l'analyse de Sean Williams.