Vous craignez une correction du marché boursier ? Ces trois entreprises ont les meilleures chances de résister à la…

Depuis le début de l'année, l'indice S&P 500 $^GSPC est tombé trois fois en territoire de correction avant de rebondir pour se redresser. Cette volatilité a rendu les investisseurs nerveux et beaucoup craignent une éventuelle correction du marché boursier. Les corrections sont toujours une partie très désagréable de l'investissement, mais elles ne sont pas rares. Les investisseurs ne doivent pas avoir peur de ce qui va arriver ; au contraire, ils doivent être calmes, patients et déterminés à adapter leurs stratégies en conséquence.

Tout d'abord, nous devons comprendre ce qui doit être fait.

Comme je l'ai déjà mentionné, une correction est une partie inévitable de l'investissement qui affecte généralement toutes les entreprises. Cependant, il existe des exceptions qui résisteront à cette correction ou chuteront légèrement, mais avec l'espoir de se redresser et de grimper encore plus haut à court terme.

Selon moi, les actions REIT qui ont le plus de chances de résister à la correction ou de maximiser les profits après la correction sont celles qui peuvent répondre à toutes les exigences des investisseurs en cette période incertaine.

Voici 3 actions REIT qui pourraient résister à ce test difficile :

Camden Properties Trust $CPT, Life Storage $LSI et Digital Realty Trust $DLR sont trois sociétés d'investissement immobilier (REIT) qui répondent parfaitement à cette exigence. Voici un examen plus approfondi des raisons pour lesquelles ces actions de FPI spécialisées sont sûres de rebondir bientôt.

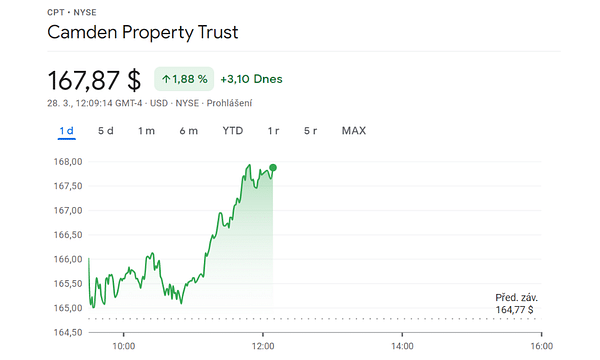

1. Camden Property Trust $CPT

L'occupation massive de logements est la principale raison pour laquelle j'ai inclus cette entreprise dans ma sélection.

Malgré la volatilité du marché boursier, le marché du logement reste extrêmement solide, car une pénurie de logements qui dure depuis des décennies limite l'accessibilité au logement. Les prix des logements ont augmenté de 13,5 % en glissement annuel en janvier 2022 et les loyers de 13,9 %, tandis que les taux de vacance des logements multifamiliaux ont atteint un niveau record de 2,5 %.

Les FPI multifamiliales profitent de cette hausse de la demande et de la croissance accélérée des loyers, mais Camden Property Trust $CPT, qui possède, développe et loue des propriétés multifamiliales dans la Sun Belt américaine, est en bonne position pour réaliser de nouveaux gains. Grâce à l'afflux de résidents qui partent vers des États du sud plus ensoleillés, Camden $CPT a connu une croissance des loyers de 14 à 15 % d'un mois sur l'autre. Les fonds d'exploitation ajustés (FFO), une mesure importante pour évaluer la rentabilité d'une FPI, ont augmenté de 13 % en 2021, tandis que le bénéfice d'exploitation net a augmenté de 4,8 %. En outre, sur les 58 300 unités, 97 % de son portefeuille reste occupé.

- J'ai été très enthousiasmé par cette information, car disposer d'un certain nombre d'unités et avoir un taux d'occupation de 97 % est remarquable pour une entreprise et ses revenus.

Si la forte croissance actuelle des loyers ne durera pas éternellement, la certitude est que les gens auront toujours besoin d'un endroit où vivre. Compte tenu de la pénurie actuelle de logements et de l'emplacement des propriétés de Camden $CPT, la société est sûre de se remettre rapidement d'une éventuelle correction du marché.

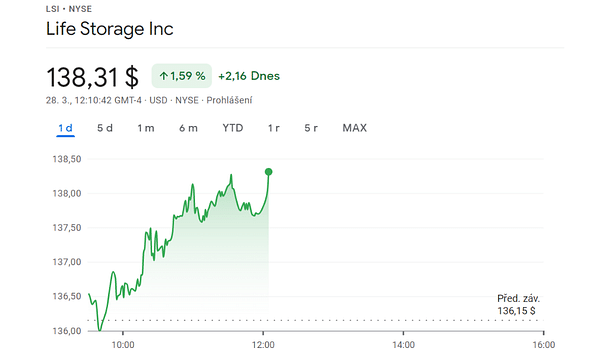

2. Life Storage $LSI

La FPI la plus ancienne du marché ne devrait pas manquer sur cette liste.

Life Storage $LSIest l'un des secteurs les plus résilients dans lequel investir, car la demande d'espace de stockage augmente généralement en période de détresse ou d'instabilité. Ce seul fait en fait une classe d'actifs intéressante dans laquelle investir pendant une correction du marché, mais étant donné qu'il s'agit également du secteur REIT le plus performant suivi par NAREIT au cours des 10 dernières années, Life Storage $LSI est sans aucun doute une bonne affaire.

Life Storage $LSI est l'une des plus anciennes sociétés de placement immobilier de self-stockage, présente sur le marché depuis plus de 35 ans. Il exploite actuellement 1 076 propriétés dans 35 États du pays. L'augmentation de la demande d'espace de stockage a permis à la société d'augmenter les FFO de 27,7 % au cours de l'année écoulée, et de faire progresser les ventes de 14,1 % et le bénéfice net d'exploitation de 19,4 %. La société est bien financée, avec 171,9 millions de dollars de dettes et un faible ratio d'endettement.

- L'entreprise peut s'assurer d'une grande quantité de liquidités en période d'incertitude ou acquérir des entrepôts supplémentaires qui généreront des bénéfices.

Life Storage $LSI est encore un secteur essentiellement familial, ce qui signifie qu'il y a de la place pour la croissance sans le risque d'un retour au surdéveloppement auquel le secteur était confronté avant la pandémie. De plus, avec l'inflation en hausse, c'est l'un des rares secteurs immobiliers qui peut se couvrir contre la hausse de l'inflation car les baux sont à court terme.

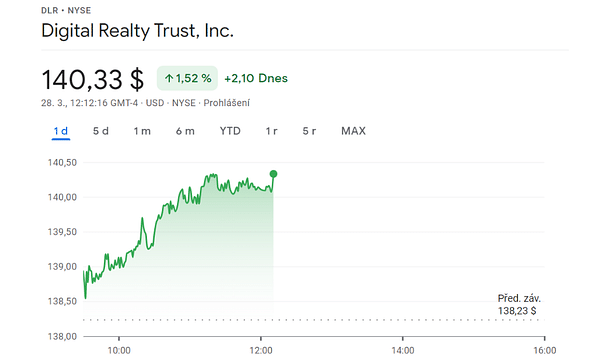

3. Digital Realty Trust $DLR

Enfin, une FPI brutalement rentable qui peut plaire avec son accrétion.

Avant 2022, il n'y avait pas beaucoup de FPI axées sur les centres de données. Digital Realty Trust $DLR exploite et loue actuellement 280 installations dans 25 pays du monde entier. La demande de stockage de données est montée en flèche en raison de la pandémie qui a poussé un grand nombre d'entreprises et de services en ligne. En 2021, les recettes d'exploitation ont augmenté de 13 %, le bénéfice net d'exploitation a connu une croissance stupéfiante de 538 % d'une année sur l'autre et le FFO par action a bondi de 23 %. Les réservations, qui correspondent à la location d'espace de données, ont battu tous les records précédents au quatrième trimestre de 2021, atteignant 156 millions de dollars.

Le besoin de centres de données n'est pas prêt de disparaître. La demande de technologie augmente à mesure que nous passons à davantage d'applications basées sur le cloud, de logiciels, de réalité virtuelle, de jeux et de services numériques. Cela fait du Digital Realty Trust $DLR un investissement de valeur.

Conclusion

Ces trois entreprises ont vu le prix de leurs actions baisser. Ce n'est pas nécessairement la faute de l'entreprise ; les actions de qualité ne sont pas à l'abri des baisses du marché. Toutefois, il peut être réconfortant de savoir que le modèle économique, les opérations et l'équipe de direction de l'entreprise aideront les cours des actions à se redresser rapidement. Ces trois actions étaient d'excellents achats avant le mouvement en dents de scie des actions en 2021 et le seront à nouveau après. Considérez les prix réduits d'aujourd'hui comme une excellente occasion d'acquérir des parts d'un investissement précieux à long terme.

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.