Zhodnocení měsíčního vývoje a další nastavení portfolií

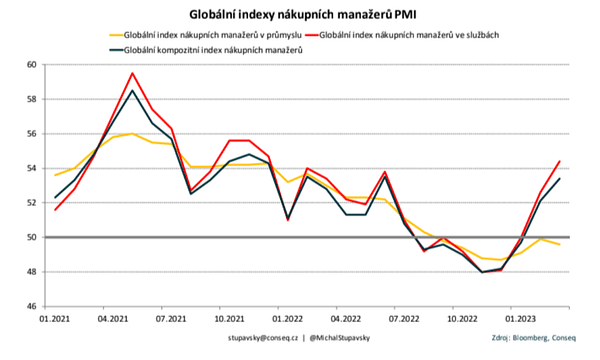

Dynamika světové ekonomiky je na tom nyní, i přes poměrně velký stres primárně v americkém bankovním sektoru, relativně dobře. Alespoň to tak vypadá podle březnových hodnot globálních indexů nákupních manažerů PMI (Purchasing Managers Indices).

Globální kompozitní index nákupních manažerů totiž vzrostl z únorové hodnoty 52,1 bodů na březnových 53,4 bodů. Hodnota tohoto velmi důležitého indexu tak ještě více překročila kritickou 50-bodovou hranici, která odděluje globální ekonomickou expanzi od globální ekonomické kontrakce. Tento fakt je konzistentní s relativně slušným růstem světové ekonomiky. Především sektoru služeb se daří, když globální index nákupních manažerů ve službách vzrostl na 54,4 bodů, zatímco průmyslový sektor spíše stagnuje či mírně klesá, neboť globální index nákupních manažerů v průmyslu poklesl na 49,6 bodů. Globální indexy nákupních manažerů PMI za duben zatím ještě nemáme k dispozici. Nicméně, regionální kompozitní indexy v dubnu velmi slušně vzrostly, například v USA (53,5) a eurozóně (54,4). Na druhou stranu japonský index mírně poklesl (52,5) stejně jako čínský index (54,4). Proto se domníváme, že hluboká globální ekonomická recese v tuto chvíli velice pravděpodobně není na pořadu dne.

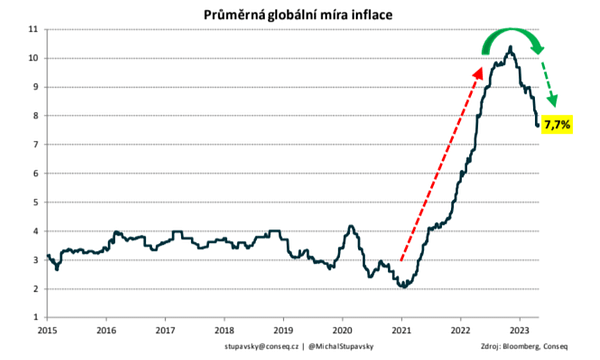

Na druhou stranu bylo i nadále poměrně velkým negativem, že globální dezinflační proces probíhal i v průběhu dubna poměrně hodně pomalu. Průměrná globální míra inflace počítaná agenturou Bloomberg totiž poklesla z březnové hodnoty 8,3 % na dubnových 7,7 %. Je tedy stále evidentní, že návrat míry inflace k inflačním cílům centrálních bank, které se většinou pohybují mezi 2 a 3 %, bude probíhat ještě poměrně dlouho. Navíc je třeba vzít v úvahu, že pokles míry inflace z posledních měsíců byl dán primárně poklesem cen energií, zatímco tzv. jádrová inflace, která nebere v potaz vývoj volatilních položek energií a potravin a která zároveň více odráží interní fundamentální poptávkové tlaky v dané ekonomice, zatím prakticky nemá vůbec tendenci klesat. To přitom indikuje, že klíčové centrální banky velice pravděpodobně budou muset udržovat základní úrokové sazby na silně zvýšené úrovni ještě poměrně dlouho.

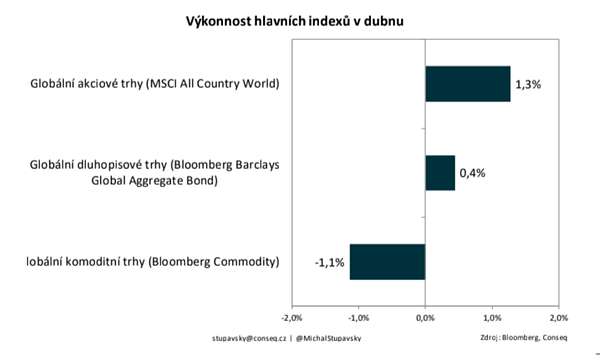

Akciím i dluhopisům se v dubnu dařilo relativně dobře, když si obě hlavní třídy finančních aktiv připsaly mírné zisky. Akciové trhy dle nejširšího globálního akciového indexu MSCI All Country World připsaly zisk 1,3 % a dluhopisové trhy dle nejširšího globálního dluhopisového indexu Bloomberg Barclays Global Aggregate Bond připsaly zisk 0,4 %. Komoditní trhy dle globálního komoditního indexu Bloomberg Commodity oslabily nepatrně o 1,1 %.

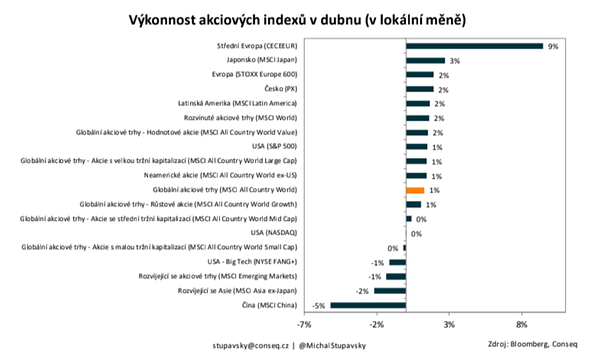

Pokud jde o detailní vývoj globálních akciových trhů, nejvíce se v dubnu dařilo akciím ve střední Evropě, jejichž index CECEEUR připsal zisk 9,5 %. Na druhou stranu se nejvíce nedařilo čínským akciím, jejichž index MSCI China odepsal 5,2 %.

Globální indexy korporátních dluhopisů připsaly v dubnu zisk mezi kolem 1 % a index českých vládních dluhopisů připsal zisk 0,8 %. Cena severomořské ropy Brent nepatrně poklesla o 0,3 % na 80 dolarů za barel. Pokud jde o vývoj na měnových trzích, dolarový index DXY oslabil o 0,8 % na úroveň 101,7 bodů. Vůči euru dolar oslabil o 1,7 % na 1,102 USD/EUR. Koruna vůči euru nepatrně oslabila o 0,1 % na 23,51 CZK/EUR a vůči dolaru koruna posílila o 0,9 % na 21,41 CZK/USD.

NASTAVENÍ PORTFOLIÍ A INVESTIČNÍ VÝHLED

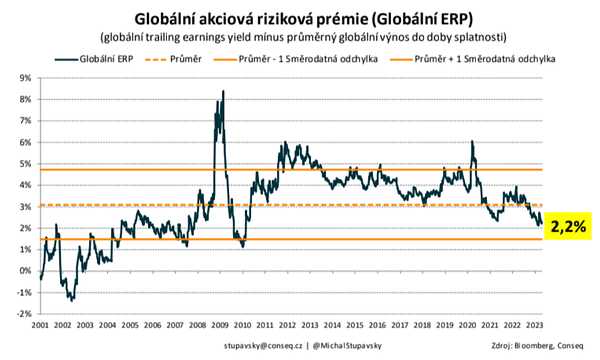

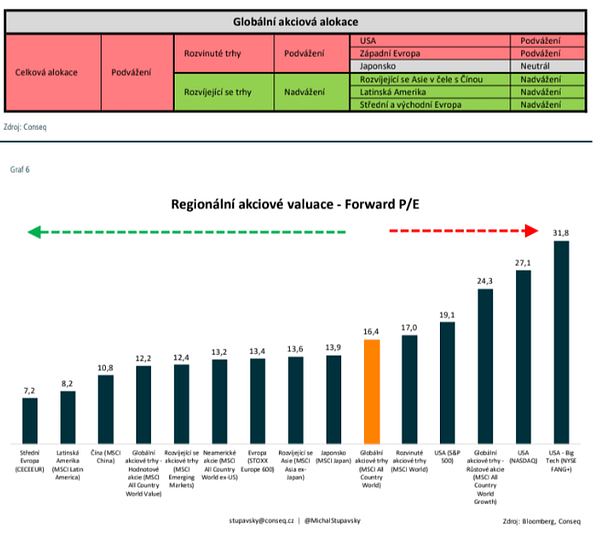

Na Investičním výboru dne 20. dubna jsme rozhodli o zvýšení akciového podvážení z -50 % na -62,5 % mezi neutrální a minimální akciovou alokací, a to prostřednictvím prodejů akciových pozic napříč celými globálními akciovými trhy. K tomuto kroku nás přitom vedlo několik důvodů. Zaprvé globální akciové trhy dle nejširšího indexu MSCI All Country World připisují od začátku roku velice solidní zisk 8 % a alespoň částečné vybírání zisků by proto rozhodně mohlo v následujícím období přijít na pořad dne. Zadruhé je současná globální akciová riziková prémie na nejnižší úrovni od roku 2010, což znamená, že jsou akcie na relativní bázi vůči dluhopisům poměrně hodně drahé. A konečně zatřetí naše aktuálně uvažované základní scénáře budoucího globálního ekonomického vývoje také indikují, že se v následujícím období akciím pravděpodobně příliš dařit nebude.

Prvním základním scénářem je přitom globální ekonomická recese, kterou sice v tuto chvíli tržní konsenzus nepředpokládá, nicméně četné indikátory, jako například silně invertované výnosové křivky, zřetelně naznačují, že pravděpodobnost realizace tohoto scénáře není úplně zanedbatelná, minimálně její mírná podoba. Pokud by se tento ekonomický scénář skutečně realizoval, pro akcie by to samozřejmě byla výrazně negativní zpráva, neboť korporátní ziskovost by měla silnou tendenci prudce klesat, což by se téměř s jistotou odrazilo v poklesu cen akcií.

Naším druhým základním ekonomickým scénářem je pak možnost, že se sice světová ekonomika recesi vyhne, nicméně, i kvůli extrémně utaženému trhu práce ve všech klíčových ekonomikách a řadě globálních dlouhodobých sekulárních inflačních faktorů, mezi které patří například deglobalizace a silná tendence k růstu provozních nákladů při těžbě komodit, se inflace usadí na silně zvýšených úrovních výrazně nad inflačními cíli klíčových centrálních bank, někde kolem 5-6 %. To klíčové centrální banky přinutí udržovat základní úrokové sazby na silně zvýšených úrovních po mnohem delší dobu, než je nyní v cenách úrokových instrumentů zaceněno. Tento ekonomický scénář by pak opět velice pravděpodobně také znamenal recesi korporátních zisků a to přes tlak na marže provozního zisku a podstatně vyšší náklady dluhového kapitálu. Fed totiž za poslední rok zvýšil základní úrokovou sazbu fed funds rate o téměř 500 bazických bodů, což představuje nejrychlejší a nejstrmější zvyšování úrokových sazeb od dob Paula Volckera ze začátku 80. let minulého století.

Celkově se tedy domníváme, že výrazná akciová korekce je v průběhu následujících měsíců poměrně hodně pravděpodobná.

V rámci naší globální akciové alokace zůstáváme vůči srovnávacím indexům neboli benchmarkům výrazně podvážení v amerických akciích, které stále považujeme za extrémně předražené. Mírné podvážení přitom udržujeme také u akcií v západní Evropě. U japonských akcií pak máme nyní neutrální váhu.

Na druhou stranu stále hodně sázíme na rozvíjející se trhy (emerging markets), které máme naopak vůči srovnávacím indexům nadvážené. Tyto regionální trhy totiž považujeme vzhledem k aktuálním makroekonomickým a korporátním fundamentům, a momentálnímu výhledu na ně, jako podstatně atraktivněji oceněné.

Z celkového globálního pohledu pak i nadále silně preferujeme hodnotové akcie (value) oproti akciím růstovým (growth), a akcie komoditních producentů.

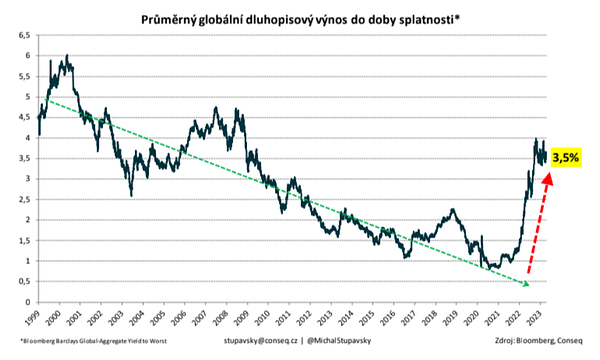

Pokud jde o dluhopisové trhy, náš celkový investiční názor na ně je i nadále spíše opatrný. Zaprvé je třeba si uvědomit, že celkový objem dluhu ve světovém finančním systému – vládního, firemního a domácností – nebyl nikdy větší, když podle dat Institutu mezinárodních financí (Institute of International Finance – IIF) nyní činí celkový objem globálního dluhu více než 300 bilionů dolarů, neboli v poměru ke globálnímu HDP přibližně 3,5 násobek. A tento globální dluh v nejbližším období v absolutním vyjádření dále poměrně dynamicky poroste, neboť vlády drtivé většiny klíčových ekonomik stále hospodaří s obrovskými rozpočtovými deficity. Nabídka nových dluhopisů na globálních finančních trzích proto bude stále obrovská, což bude i nadále vytvářet silný tlak na dosažené zhodnocení pro investory.

Zadruhé tady stále máme silně zvýšenou inflaci na minimálně 40letých maximech napříč celou světovou ekonomikou. Globální průměr dle agentury Bloomberg přitom v tuto chvíli činí 7,7 %. Zároveň se domníváme, že je rovněž velmi pravděpodobné, že ještě poměrně dlouho se budou míry inflace napříč světovou ekonomikou pohybovat výrazně nad inflačními cíli centrálních bank. A je historicky známý fakt, že zvýšená inflace dluhopisům příliš nesvědčí.

Celkově se proto domníváme, že dluhopisy jako globální třída aktiv své dno ještě pravděpodobně nenašly, přestože v loňském roce velice výrazným způsobem zlevnily. To je velmi dobře vidět na extrémním růstu dluhopisových výnosů do doby splatnosti v loňském roce. Zároveň jsme toho názoru, že by měly pokračovat v růstu dluhopisové výnosy do doby splatnosti zejména u dluhopisových emisí s delší splatností, neboť výnosové křivky jsou v tuto chvíli až příliš invertované a zároveň platí, že jejich kratší konec je poměrně dobře ukotven již relativně nadprůměrnými základními úrokovými sazbami centrálních bank. Tudíž je podle našeho názoru stále na místě udržovat ve srovnání s benchmarky neboli srovnávacími indexy podváženou duraci.

Pokud jde ještě konkrétně o české vládní dluhopisy, i nadále jsme spíše opatrní ohledně jejich investování. Stále se domníváme, že tržní ceny českých vládních dluhopisů s delší splatností v následujícím období pravděpodobně opět klesnou a jejich výnosy do doby splatnosti budou opět výrazněji růst. Jako hlavní důvody tohoto očekávaného vývoje, mimo klíčové globální faktory zmíněné výše, spatřujeme stále extrémně zvýšenou inflaci v české ekonomice (v březnu 15,0 %), enormně zvýšený rozpočtový deficit české vlády, který bude znamenat pokračování velkého přílivu nových dluhopisů na trh, a také očekávané znovuobnovení silně zvýšené rizikové averze na globálních finančních trzích s ohledem na to, že velcí mezinárodní investoři považují korunu a korunová aktiva stále za rizikovější. Aktuální český vládní 10letý výnos do doby splatnosti přitom činí 4,6 %, což se nám ve světle výše zmíněných faktorů jeví jako příliš nízká a neatraktivní úroveň. Proto zejména u českých vládních dluhopisů i nadále udržujeme silně podvážené úrokové riziko.

Co se týče korporátních dluhopisů, i nadále se orientujeme výhradně na emitenty s velice silným kreditním profilem, tedy bez přehnaného zadlužení a se solidní tvorbou cash flow. Kreditní marže v loňském roce výrazně vzrostly, a tudíž se ocenění korporátních dluhopisů podstatně zatraktivnilo. Na druhou stranu ani korporátním dluhopisům v tuto chvíli nepřeje historické srovnání, protože stále panuje spíše slabá dynamika světové ekonomiky včetně enormně zvýšené inflace.

Co se týče našich klientů, investorů, domníváme se, že enormně krátká durace našich fondů v kombinaci s jejich relativně vysokým průměrným výnosem do doby splatnosti, i díky parkování části fondového kapitálu do repo poukázek ČNB s hrubým výnosem 7 %, může nyní představovat vhodný okamžik pro vstup do dluhopisových investic. Pokud se totiž námi očekávaný další růst dlouhých výnosů do doby splatnosti skutečně v následujícím období realizuje, naši klienti budou díky enormně krátké duraci ochráněni před tímto očekávaným tržním pohybem. Zároveň jsou naši portfolio manažeři v případě takového tržního pohybu připraveni duraci průběžně navyšovat neboli přikupovat dluhopisové emise s delšími splatnostmi, čímž by se dále zvýšil potenciál pro budoucí dosažené zhodnocení. I když je náš celkový pohled na dluhopisovou třídu aktiv spíše opatrný, z našeho pohledu velice atraktivní aktuální nastavení našich dluhopisových portfolií může nyní skutečně pro investory představovat velice zajímavý okamžik, kdy do dluhopisových investic vstoupit a na střednědobém horizontu následujících tří až pěti let dosáhnout nadstandardního výnosu z investovaného kapitálu.

Upozorňuji, že se nejedná o finanční poradenství.