Czy szukasz sektora defensywnego, który wytrzyma trudne czasy? W takim razie nie powinieneś przegapić tego sektora.

Dzisiejsza sytuacja na rynku jest dość niepewna. Mamy wysokie stopy procentowe, wysoką inflację, banki upadają. Nikt tak naprawdę nie wie, co się wydarzy. Niektórzy twierdzą, że zobaczymy wzrost, inni spodziewają się dalszego spadku. W takich sytuacjach opłaca się szukać bardziej defensywnych akcji z defensywnych sektorów, a ten sektor może być do tego idealny.

Sektor opieki zdrowotnej jest w ostatnich latach coraz częściej postrzegany jako atrakcyjna okazja inwestycyjna, głównie ze względu na jego defensywny charakter. Przyjrzyjmy się więc powodom, dla których sektor opieki zdrowotnej jest uważany za atrakcyjny obszar inwestycyjny.

Defensywny charakter opieki zdrowotnej

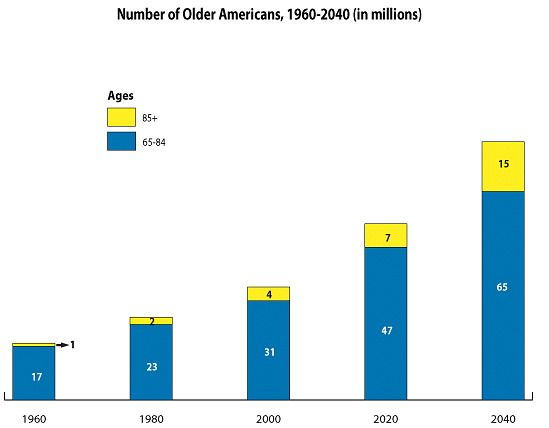

Sektor opieki zdrowotnej jest uważany za defensywny, ponieważ jest mniej zależny od ogólnego wzrostu gospodarczego. W przeciwieństwie do sektorów cyklicznych, takich jak motoryzacja czy budownictwo, popyt na opiekę zdrowotną jest stały, nawet podczas spowolnienia gospodarczego. Ten stały popyt na usługi i produkty opieki zdrowotnej przyczynia się do defensywnego charakteru sektora, czyniąc go atrakcyjną możliwością inwestycyjną. Ponadto trendy demograficzne, takie jak starzenie się społeczeństwa i rosnąca liczba chorób przewlekłych, zwiększają zapotrzebowanie na opiekę zdrowotną w perspektywie długoterminowej.

Mówiąc wprost, ten sektor jest niezbędny w każdych czasach gospodarczych. Ludzie mogą sobie pozwolić na zakup nowego samochodu lub mogą ograniczyć do pewnego stopnia swoje wydatki na artykuły spożywcze. Ale to, czego nie mogą całkowicie odciąć, to wydatki na opiekę medyczną, która w wielu przypadkach jest bardzo ważna.

Umiarkowana wycena sektora

Jedną z rzeczy, które należy wziąć pod uwagę jest to, że mówimy o defensywnej części sektora, czyli o spółkach, które są stałe i zakorzenione. Rzeczywiście, na pierwszy rzut oka sektor ten może wydawać się przeceniony, ale jeśli spojrzymy na ETF-y obejmujące ten sektor $XLV+0.2%, na przykład średnia mnożnik P/E dla XLV jako całości wyniosła na koniec pierwszego kwartału 17,2 razy zysk.

Więc ważne jest też, żeby nie gonić za nowoczesnymi non-profitami, nie dyskontuję tutaj całkowicie tych akcji. Jeśli spojrzymy na kilka innych znanych nazw w tym sektorze, na przykład $BMY-0.2% jest obecnie notowany przy P/E na poziomie 20, a $CVS+0.3% ma P/E na poziomie około 24. Biorąc pod uwagę jakość tych dużych spółek, wskaźniki ceny do zysków wydają mi się stosunkowo rozsądne.

Stabilne, rosnące dywidendy

Wiąże się to trochę z poprzednim powodem. W tej branży jest wiele spółek wysokiej jakości, które mają długą historię rosnących dywidend, które są dobrze pokryte. W rzeczywistości, dywidendy są czymś, co wielokrotnie przynosi radość inwestorom nawet w trudnych czasach. Ponadto, spółki, które płacą stabilne i rosnące dywidendy w długim okresie, zwykle radzą sobie nieco lepiej niż reszta rynku, po prostu nie są tak zmienne.

Jeśli więc trafimy na czasy, w których cena akcji będzie się wahać, możemy liczyć na to, że dywidenda wpłynie niezależnie od tego, czy mamy do czynienia z recesją, czy też z wielkim boomem. W tym sektorze można znaleźć wiele wysokiej jakości akcji dywidendowych, takich jak $BMY-0.2%, $PFE-1.0%, czy sektorowy ETF $XLV+0.2%, który wypłaca dywidendę od 22 lat i obecnie daje około 1,5%.

Innowacyjność w sektorze

Sektor opieki zdrowotnej jest znany ze swojej zdolności do innowacji, co czyni go atrakcyjnym sektorem do inwestowania. Rozwój nowych leków, terapii i technologii przyczynia się do wzrostu spółek opieki zdrowotnej i zwiększa wartość ich akcji.

Można więc powiedzieć, że nawet jeśli ten sektor jest dość defensywny w swoim ukierunkowaniu, to nadal może oferować możliwości wzrostu, co jest jego wspaniałą cechą. jego nowe produkty i ewentualne usługi nie muszą długo czekać na popyt, ponieważ są opracowywane w oparciu o potrzeby konsumentów.

Ale jest jedno ryzyko, które towarzyszy temu dość często i nie sądzę, że należy je traktować lekko. Może się zdarzyć, i owszem zdarza się, że nowe leki opracowywane przez firmy mogą nie przejść akceptacji organów regulacyjnych. W takim przypadku firmy mogą stracić więcej pieniędzy, które zainwestowały w badania nad tym odrzuconym lekiem.

Wnioski:

Sektor opieki zdrowotnej jest atrakcyjną okazją inwestycyjną ze względu na swój defensywny charakter, umiarkowaną wycenę, stale rosnące dywidendy oraz innowacyjność branży. Healthcare Select Sector SPDR ETF (XLV) jest dobrym wyborem dla inwestorów szukających defensywnej inwestycji z potencjałem wzrostu w tym sektorze i nie chcą się martwić o wybieranie poszczególnych akcji. Jednak przed zainwestowaniem w ten sektor należy dokładnie rozważyć potencjalne ryzyko i wziąć pod uwagę swoje indywidualne cele inwestycyjne i tolerancję na ryzyko.

OSTRZEŻENIE: Nie jestem doradcą finansowym, a niniejszy materiał nie służy jako rekomendacja finansowa lub inwestycyjna. Treść tego materiału ma charakter wyłącznie informacyjny.