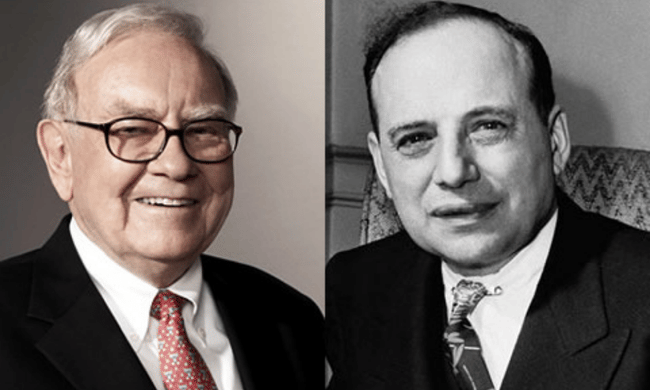

Il y a eu beaucoup d'incertitude sur le marché boursier au cours de la semaine dernière, vous vous en êtes peut-être rendu compte en voyant la baisse de votre portefeuille au cours des derniers jours. Historiquement, le marché déteste ne pas savoir où il en est. C'est la situation actuelle qui est à l'origine de cette grande fluctuation : les craintes d'une nouvelle hausse de la Covid, la réglementation de la Fed et, enfin et surtout, la guerre. Benjamin Graham (le mentor de Buffett) avait une stratégie efficace pour résister aux fluctuations du marché.

Aujourd'hui, je vais m'inspirer du livre L'investisseur intelligent, qui est le guide idéal pour les investisseurs (de Benjamin Graham).

Disons que notre horizon d'investissement est de 10 à 15 ans. Pendant cette période, nous verrons de nombreux obstacles, pièges et tentations pour ouvrir ou fermer une position en bourse. L'investisseur doit être familier avec les éventuelles pressions financières, mais surtout psychologiques. En période de volatilité des marchés, notre psychisme est assez affecté, perdre de l'argent ne fait plaisir à personne, et de plus, cela peut conduire de nombreux débutants à vendre à perte.

La règle de base est la suivante : Restez fidèle à la stratégie initiale et prédéterminée. Il y a d'énormes avantages à tirer des mouvements des prix du marché, mais peu de gens peuvent résister à la pression et malheureusement sortir de la stratégie qui apporte des bénéfices.

Les changements (fluctuations) du marché sont la base de la prise de décision.

Sérieusement, le marché ne se contente pas de monter, et c'est un fait dont il faut tenir compte.

Les actions ordinaires, mais aussi celles de grande qualité, sont soumises à des mouvements de prix récurrents au fil des ans, l'investisseur doit s'intéresser à la manière de tirer le meilleur parti de ces situations.

Nous avons deux options ici :

1) Timing - Bien que le marché ne soit pas censé être chronométré, l'investisseur doit se baser sur une analyse détaillée qui lui indique si l'action est en position de hausse ou de baisse à long terme.

2. Évaluation du marché - Nous entendons par là que l'évaluation est une tentative d'acheter des actions lorsque leur valeur est inférieure à leur valeur réelle. C'est la soi-disant assurance, pendant le processus d'achat, que nous ne surpayons pas l'action.

Ces stratégies peuvent vous conduire à de bons résultats sur le marché, il ne s'agit pas d'un type de prédiction : Je pense que dans un an, cette action de 20 $ vaudra 5 000 $. Il s'agit d'analyses financières basées sur les comptes de résultat et prenant en compte les prévisions des analystes.

Basé uniquement sur votre analyse unique

Chaque jour, le marché nous apporte des centaines de spéculations sur l'évolution d'une entreprise ou d'une action donnée. Un jour, le marché nous dit qu'elle va monter rapidement et le lendemain, c'est l'opinion inverse. Non, je n'ai pas vraiment suivi. Les articles et les prédictions sont un complément intéressant et parfois significatif avant un investissement, mais ils ne constituent pas une décision directrice pour votre achat. J'espère que nous pouvons convenir que les prévisions du marché ont un certain mérite, mais qu'elles ne sont pas déterminantes.

Revenons au market timing. Cela n'a absolument aucun sens pour un investisseur d'attendre, disons, un an que le prix baisse pour placer des fonds. La bonne stratégie consiste à analyser, évaluer et acheter. Il ne s'agit pas seulement de perdre certaines opportunités dans une année qui ne sont pas forcément prévues, mais aussi de perdre des dividendes qui peuvent être achetés dans une année. Le market timing n'a de sens que si l'on s'attend à une certaine baisse de l'entreprise et que l'on cherche un meilleur point d'entrée (au cas où l'action serait surévaluée). Toutefois, le market timing n'est pas recommandé. De nombreuses études montrent qu'un investisseur qui investit régulièrement se retrouve bien mieux loti que celui qui temporise et attend.

Les bases de la stratégie : acheter bon marché et vendre cher

Règle de base n° 1

Il est presque impossible de prévoir l'évolution des prix, malgré la quantité d'analyses et les mois passés à examiner tous les états financiers. La meilleure question est : Puis-je profiter des mouvements de prix après qu'une baisse a été enregistrée ? Cette idée est le principal pilier de l'article que je veux soulever en vous.

Cela signifie que lorsque le prix est en baisse ou que l'ensemble du marché est en baisse, la meilleure stratégie est de suracheter pour réduire les pertes à ce jour aux points bas. L'histoire se répète, si nous pouvons résister à la pression psychologique d'une baisse de prix et d'un surachat, ce n'est qu'une question de temps avant que cette stratégie ne porte ses fruits.

Un cas classique en bourse pour l'investisseur intelligent : lors d'un krach boursier, qui se produit régulièrement en bourse, vous devrez acheter pendant les marchés baissiers lorsque les autres vendent par peur, et vendre pendant les marchés haussiers. La méthode simple et éprouvée de Benjamin Graham, mentor de Warren Buffett.

Une simple statistique sur l'utilisation de cette stratégie : toute personne qui a utilisé un marché baissier pour acheter a profité de quelque chose entre 50 et 500% lors du passage à un marché haussier, ce qui sonne bien, n'est-ce pas ?

Enfin, l'investissement automatique

De nombreux investisseurs sont tourmentés par le fait qu'ils ne savent pas s'ils doivent acheter une action en une seule fois pour une somme d'argent plus importante ou investir régulièrement (automatiquement). La méthode d'investissement automatique repose sur l'investissement d'un montant fixe et déterminé sur une base régulière, une fois que le marché haussier atteint un pic significatif (pour chaque investisseur, ce pic est différent), puis la vente à profit. Toutefois, il n'est pas recommandé de vendre l'ensemble du portefeuille, même en cas de gains importants et de marché haussier à de nouvelles valeurs ATH.

Raisonnement simple, ne vendez pas tout, le marché peut se comporter de n'importe quelle manière et les bénéfices peuvent être augmentés encore plus, il y a des opportunités sous forme de dividendes supplémentaires.

Que faire en cas de baisse du marché et des prix à long terme ?

Bien sûr, il y a un risque élevé ici, le facteur étant que notre psyché est considérablement affectée par une forte baisse des prix. Nous avons des questions qui nous trottent dans la tête comme : J'aurais dû vendre quand j'étais dans le rouge, j'aurais dû entrer dans cette entreprise au départ, et ainsi de suite. Pratiquement tout le monde passe par cette période ; l'histoire ne se répète pas exactement de la même manière, mais elle se répète néanmoins.

Ici, le conseil de Graham est clair. La volonté déterminera votre développement futur et l'essentiel est de ne pas succomber au marché et à la foule. En outre, nous devons tenir compte du fait que notre portefeuille est suffisamment diversifié. Cela signifie également que votre investissement ne doit pas se limiter aux actions, il existe de nombreuses autres options d'investissement où nous pouvons "stocker" notre argent.

Je recommande vivement le livre L'investisseur intelligent dont je me suis inspiré aux investisseurs qui ont déjà quelques bases dans le monde de l'investissement, pour un débutant complet le livre peut être incompréhensible et complexe. Ce n'est que mon ajout et ma critique.

- L'un d'entre vous a-t-il lu le livre "The Intelligent Investor" ?

- Le conseil de Graham a-t-il un quelconque mérite ?

- Comment réagissez-vous à l'effondrement du marché ? Comment réagissez-vous ?