Bob Doll (Crossmark GI): Continui să prevăd o recesiune în SUA, iar piața bursieră ar putea scădea cu peste 10%.

Bob Doll este director de investiții la Crossmark Global Investments și fost șef al strategiilor de acțiuni americane la BlackRock. În ciuda rezistenței economiei americane de până acum în acest an, el avertizează cu privire la o recesiune și la o scădere a indicelui bursier S&P 500 în intervalul 3.800 - 4.200 de puncte.

Fed își continuă politica monetară de tip "hawkish", dar economia americană în ansamblu a surprins pozitiv până acum în acest an, iar piața bursieră păstrează câștiguri interesante în ciuda performanței slabe de până acum din august. Prin urmare, economiștii de la Bank of America și JPMorgan și-au ajustat și ei perspectivele economice în ultimele săptămâni și nu mai consideră o recesiune ca fiind un scenariu de bază.

Bob Doll rămâne însă prudent. "La începutul anului, mă așteptam ca o recesiune să înceapă cândva între septembrie și sfârșitul anului. Este prea devreme pentru a schimba ceva în această privință", spune el. "Cuvântul recesiune a încetat să mai fie rostit atât de des, dar deocamdată îl păstrez în vocabularul meu pentru acest an."

Economiștii sunt deosebit de optimiști în ceea ce privește datele privind piața muncii din SUA, dar Doll urmărește mai degrabă indicatorii principali decât datele anterioare. Mai exact, el continuă să monitorizeze curba puternic inversată a randamentului obligațiunilor guvernamentale americane, indicatorii principali și, de asemenea, masa monetară.

Inversarea curbei randamentului a prevestit toate recesiunile din SUA începând cu anii 1960 (nu toate recesiunile au fost însă precedate de o inversare). Investitorii în obligațiuni semnalează că nu mai au atât de multă încredere în economia americană pe termen scurt și, prin urmare, caută o siguranță relativă în obligațiuni pe termen mai lung.

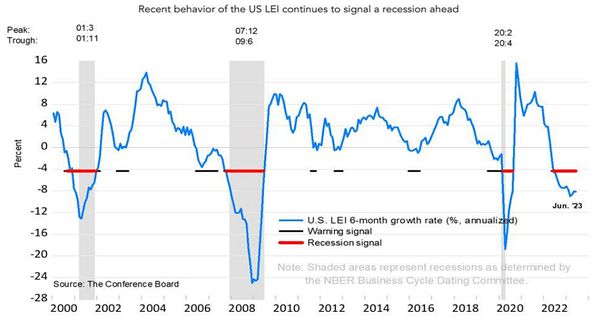

Indicele indicatorilor principali (Leading Indicators Index) al Conference Board urmărește apoi zece componente, printre care activitatea de producție, sentimentul consumatorilor, activitatea pieței imobiliare, performanța acțiunilor, cererile de ajutor de șomaj și activitatea de creditare. Și acest indice nu mai inspiră optimism de ceva vreme.

Și, în cele din urmă, evoluția anuală a masei monetare (M2). Aceasta scade de la an la an pentru prima dată în istorie, ca urmare a restrângerii cantitative a Fed, ceea ce nu înseamnă altceva decât o scădere a lichidității în economie. Fără îndoială, acest lucru nu este favorabil activității economice.

Mai mult, Doll ne reamintește că ratele ridicate ale Fed se strecoară doar treptat în economie. "Fed a majorat ratele dobânzilor într-un ritm record de cinci puncte procentuale. A crede că singura problemă a fost cea din sectorul bancar din martie, care a durat câteva zile, iar acum totul va merge ca pe roate, cred că ar fi foarte naiv", explică el.

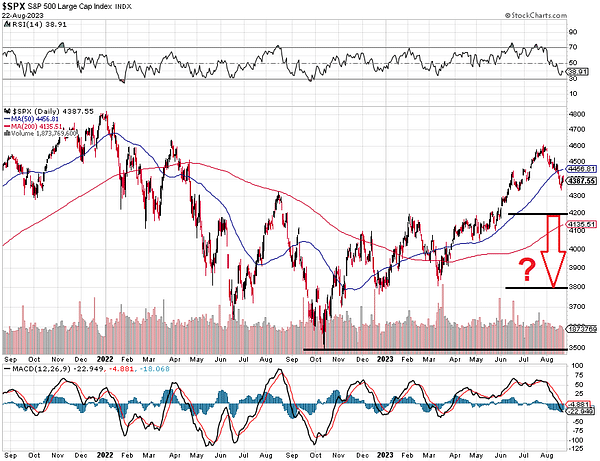

Prin urmare, el continuă să aibă în vedere o recesiune a economiei americane în scenariul de bază, dar numai una ușoară, având în vedere sprijinul fiscal și monetar puternic din ultimii ani. Nici prețurile acțiunilor nu ar trebui să cunoască o scădere drastică, dar corecția este în plină desfășurare, potrivit lui Doll. El preconizează o scădere a indicelui S&P 500 până la intervalul 3.800 - 4.200 de puncte, dar nu prevede o scădere sub minimele de anul trecut.

Așa că mă întreb dacă Bob va avea dreptate. E toamnă, așa că vom vedea:)

Sunt sigur că vom afla și noi destul de curând :)