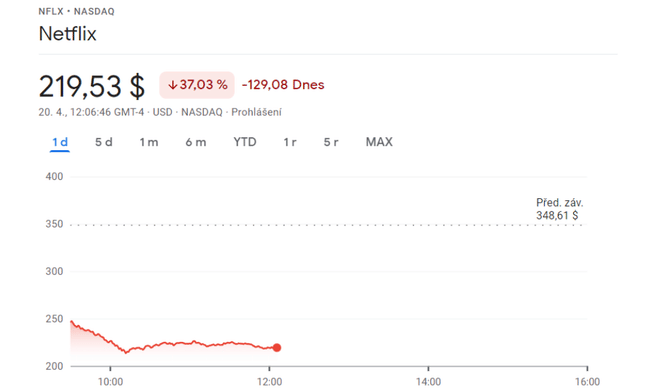

La chute destructrice de 37% de Netflix $NFLX s'accompagne d'une mauvaise nouvelle après l'autre. D'un côté, nous avons des résultats trimestriels minables, et de l'autre, très peu de perspectives d'amélioration pour le prochain trimestre. Aujourd'hui, je vais vous présenter les raisons pour lesquelles je préfère transférer mon argent de Netflix à Disney $DIS.

Une comparaison de deux grands concurrents.

La clôture trimestrielle a été une énorme déception pour de nombreux investisseurs, mais elle était facilement prévisible. Pourquoi, demandez-vous ? Je vous écrirai une déclaration d'entreprise pour cette baisse et je partage absolument ce point de vue, et ce depuis un certain temps : La forte perte d'utilisateurs et de fonds est due au déclin de covid, mais surtout au fait que les utilisateurs empruntent dans des comptes groupés où par exemple 5 personnes partagent un seul compte (c'est ce qui cause les pertes).

- De plus, le déclin des utilisateurs à travers l'offre réduite et peu renouvelée de films et de séries sur la plateforme joue un rôle.

Que faut-il attendre de $NFLX?

Une chute incroyable en un seul jour.

Pour commencer, je vais dire une chose : Cette baisse drastique ne sera certainement pas à long terme, je m'attends à une légère amélioration au fil des semaines, la réaction du marché me semble exagérée.

Quant aux perspectives à long terme :

La société prévoit que les ventes du prochain trimestre ne progresseront que de 2,4 %, ce qui est vraiment insuffisant pour les investisseurs. Le revenu d'exploitation connaît également une légère augmentation (d'un trimestre à l'autre), et cette tendance ne devrait pas s'estomper (c'est-à-dire que les rendements sont faibles).

- Nos résultats suggèrent également une baisse continue des marges d'exploitation.

- Le revenu net est en baisse de près de 100 millions de dollars d'une année sur l'autre, une tendance qui ne devrait pas changer. Ensuite, nous avons le BPA, qui a baissé jusqu'à 8 %, ce qui n'est pas rien pour les investisseurs et constitue également un signal d'alarme.

- Les adhésions payantes ont diminué de 200 000.

Ces faits et la forte concurrence qui s'étend lentement à l'échelle mondiale auront raison de $NFLX à mon avis. Je n'oserais certainement pas dire maintenant que la situation va s'améliorer et que nous reverrons bientôt 500-600 dollars par action.

Dans le même temps, $NFLX ne montre aucun signe de progrès ou d'innovation pour obtenir un avantage concurrentiel. Ce fait est corroboré par le déclin du nombre d'utilisateurs et par l'"excuse" de Netflix selon laquelle les ménages divisent leurs factures et perdent ainsi de l'argent. La seule nouvelle positive est le potentiel des publicités pour pousser la plateforme un peu plus loin.

- Netflix lui-même croit et affirme dans le rapport qu'il prévoit une nouvelle baisse du nombre d'abonnés et d'utilisateurs, ce qui est un signe d'alerte en soi. Personnellement, je n'oserais pas conserver une participation de sitôt et je pourrais même être content d'avoir vendu tôt, à environ 500 $ par action.

Je joins une vidéo dont je me suis inspiré concernant les nouvelles de Netflix: (94) NETFLIX STOCK IS CRASHING - BUY OR SELL NOW ? - YouTube

Pourquoi ai-je vendu et échangé des actions Netflix contre Disney en même temps ?

Disney est un acteur important pour l'avenir et ne se concentre pas uniquement sur la plateforme de streaming.

L'action est actuellement à 36% de son ATH, ce qui crée un excellent point d'entrée pour nous.

Commençons par donner des exemples qui montrent pourquoi $DIS est meilleur et mieux diversifié que $NFLX.

Quelle est l' activitédeDisney?

- Une plateforme de streaming qui s'étend lentement dans le monde. Des percées importantes sont signalées par la société en Europe, où elle gagne des abonnés, mais surtout, elle va dominer le marché en Inde, où, bien qu'il n'y ait pas un grand nombre de téléspectateurs pour le moment, mais à partir de la capacité d'un milliard de personnes (actuellement plus, j'écris provisoirement), il y aura certainement quelques abonnés. En fait, le marché indien est relativement peu "touché" par les plateformes de streaming.

- Parcs à thème - Qui ne connaît pas Disneyland, qui a bénéficié d'un énorme soutien et d'une grande popularité avant la pandémie. Si on peut considérer que le chapitre des covidés est clos, je ne vois aucun problème à ce que les parcs à thème prospèrent.

- Vous ne le savez peut-être pas, mais il y a quelque temps, j'ai écrit sur Disney en tant qu'acteur potentiel du métavers, où l'entreprise réalise des actions réussies qui s'accompagneront de bénéfices à l'avenir.

L'article sur Disney et le métavers se trouve ici : Disney commence à élaborer une stratégie pour exploiter le Metaverse | Bulios

Dans l'hypothèse d'une expansion réussie de la plateforme de streaming Disney+, une croissance annuelle régulière de plus de 20 % est attendue dans ce seul secteur.

- L'entreprise augmente ses actifs et réduit sa dette chaque année.

- À l'avenir, nous pouvons nous attendre à des rachats d'actions et à l'introduction éventuelle d'un dividende plus régulier pour accompagner les bénéfices.

Ce n'est qu'une partie de ce que nous pouvons attendre de l'entreprise. Je suis $DIS depuis longtemps et j'ai longtemps fait confiance à cette société malgré une concurrence importante en matière de streaming.

Si vous vous demandez ce qui m'incite à investir dans Disney, écrivez-moi dans les commentaires et je peux faire un article séparé sur l'analyse de Disney.

- Quelles sont vos prédictions pour l'avenir ? Netflix va-t-il croître ou décliner ?

- Disney sera-t-il et peut-il être mieux positionné pour réussir sur le marché ?

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.