Eine Seifenblase oder ein brillantes Geschäft? Was rechtfertigt die Billionen-Dollar-Bewertung von Tesla heute?

Wenn Sie nach einem Skeptiker in Bezug auf Tesla suchen, können Sie davon ausgehen, dass ich einer der Ersten wäre, der sich zu Wort meldet. Ich verfolge das Unternehmen seit etwa 2017 aktiv und bin seit langem ein Fan des Unternehmens und von Elon Musk. Das heißt, bis er beschloss, Aktienkurse und Kryptowährungen auf Twitter massiv zu manipulieren. Ich habe lange versucht, die heutigen Bewertungen zu rechtfertigen und die Ansichten des anderen Lagers, der Bullen, zu verstehen. Und obwohl ich nach wie vor unglaublich skeptisch bin, was die Marktkapitalisierung und die Bewertung der $TSLA-1.9%-Aktie angeht, werden wir uns heute gemeinsam die Argumente ansehen, die nicht nur die heutige Billionen-Dollar-Kapitalisierung rechtfertigen, sondern vielleicht noch viel mehr.

Die aktuelle Bewertung von Tesla

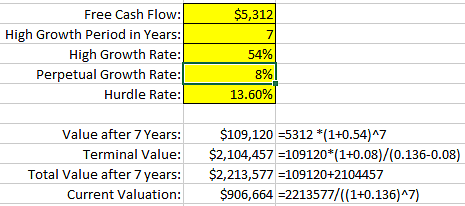

Ein theoretischer Weg zur Durchführung einer Discounted-Cashflow-Analyse würde folgende Schritte umfassen:

- Ermitteln Sie den bereinigten "freien Cashflow" von $TSLA-1.9%; dies ist das wichtigste Ergebnis einer Fundamentalanalyse des Unternehmens.

- Bestimmen Sie den Zeitraum für die hohe Wachstumsrate.

- Bestimmen Sie die Wachstumsrate innerhalb dieses Zeitraums.

- Bestimmen Sie die ewige Wachstumsrate des Unternehmens.

- Bestimmen Sie die Hurdle Rate, die in den diskontierten Cashflows des Unternehmens zu verwenden ist.

- Führen Sie eine Discounted-Cashflow-Berechnung (DCF) durch, um eine Bewertung des Unternehmens zu erhalten.

Bei der Überprüfung der oben genannten Schritte stellen wir fest, dass die ersten fünf Schritte sehr subjektiv sind und kleine Abweichungen in den Annahmen zu großen Veränderungen in der Bewertung führen können. Nachfolgend sind die Annahmen aufgeführt, die der aktuellen Bewertung zugrunde liegen:

- Basierend auf den Finanzergebnissen von Tesla für das dritte Quartal, das am 30. September 2021 endete, betrug der freie Cashflow von Tesla 1,328 Milliarden Dollar für das Quartal oder 5,312 Milliarden Dollar jährlich. Obwohl ich glaube, dass der freie Cashflow des Unternehmens höher ist als der ausgewiesene Betrag, werde ich ihn in diesem Stadium nicht anpassen.

- Ich gehe davon aus, dass die Periode des ungewöhnlich hohen Wachstums 7 Jahre lang andauern wird. Ich bin der Meinung, dass 7 Jahre dem Standardzeitraum von 5 Jahren vorzuziehen sind, und zwar aus den weiter unten erläuterten Gründen, einschließlich der Tatsache, dass der Markt für Elektroautos mindestens während dieses Zeitraums weiter überdurchschnittlich wachsen wird.

- Die abnormale Wachstumsrate ist eine wichtige Variable in unserer DCF-Gleichung. Beachten Sie, dass der Nettogewinn von Tesla für das am 30. September 2020 endende Quartal 331 Mio. USD betrug und mit 1.618 Mio. USD für das am 30. September 2021 endende Quartal eine Wachstumsrate von 488 % gegenüber dem Vorjahr bedeutet; dies wäre ein guter Realitätscheck.

- Wir gehen von einer ewigen Wachstumsrate von 8% für das Unternehmen aus.

- Wir gehen von einer Hurdle Rate von 13,6 % aus, was laut Goldman Sachs der durchschnittlichen jährlichen Wachstumsrate des S&P $SPX Index in den letzten 10 Jahren entspricht.

Auf der Grundlage der oben genannten Zahlen und Annahmen würde die Wachstumsrate in den nächsten fünf Jahren etwa 54 % betragen, was zu einer Gesamtbewertung von etwa 906 Mrd. USD führen würde, wie in der nachstehenden Grafik dargestellt.

Bitte beachten Sie, dass die hier berechnete Wachstumsrate von 54 % ein konservativer Wert ist, da die Wachstumsrate im letzten Jahr 488 % betrug.

Wie unterscheidet sich Tesla von anderen Autoherstellern?

Dieser Abschnitt zeigt die Unterschiede zwischen Tesla $TSLA-1.9% und der Konkurrenz, die versucht, aufzuholen. Wir werden verschiedene Bereiche diskutieren, die von Finanzanalysten manchmal übersehen werden.

Strategie der vertikalen Integration

Im Jahr 2016 erklärte Elon Musk, dass Tesla die vertikale Integration erhöhen würde, um "die Möglichkeit zu haben, fast jedes Teil des Autos herzustellen, das wir wollen, und das Risiko mit den Zulieferern zu mindern ... wenn 2 % der Zulieferer nicht bereit sind, können wir das Auto nicht herstellen."

Laut Behzad Benam in seinem Artikel auf Medium "Why Vertical Integration Made Tesla More Powerful" (Warum die vertikale Integration Tesla stärker gemacht hat), gehören zu den Vorteilen der vertikalen Integration für Tesla die folgenden:

- Effiziente Investitionen

- Bessere Kontrolle der Produktqualität

- Größere Kontrolle über die Produktionsplanung

- Niedrigere Transportkosten und schnellere Lieferung

- Weniger Abhängigkeit von Lieferanten

- Mehr Wettbewerbsvorteile

- Vermeidung von Störungen bei der Versorgung mit benötigten Teilen.

- Bessere Ausrichtung des Produkts auf die Bedürfnisse des eigenen Endprodukts, während andere Anbieter die Bedürfnisse vieler Hersteller erfüllen.

Zusätzlich zu den oben genannten Vorteilen kann die vertikale Integration der beste Einzelfaktor für die Verringerung der operativen Gesamtrisiken sein. Ich glaube nicht, dass es einen Autohersteller gibt, der eine solche vertikale Integrationsstrategie verfolgt wie Tesla.

Dieses Video von Casgains Academy bietet eine sehr schöne Zusammenfassung, wie Tesla die vertikale Integration zu seinem Vorteil nutzt.

https://www.youtube.com/watch?time_continue=58&v=eH3n94IHRGk&feature=emb_title

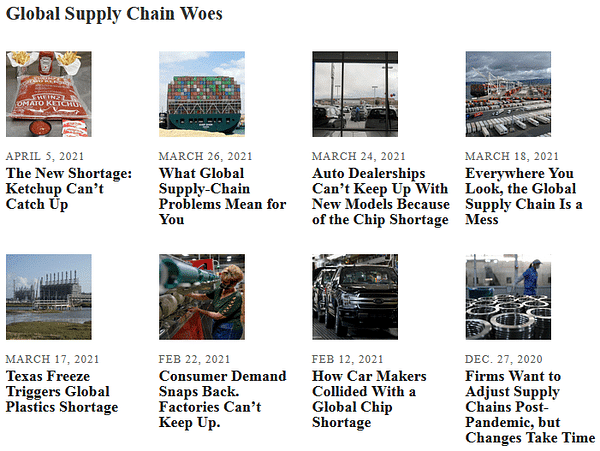

Um zu zeigen, wie diese Strategie der vertikalen Integration für Tesla von Vorteil war, werfen wir einen Blick auf die Schließungen, die in den letzten 12 Monaten aufgrund der Krise in der Lieferkette in der Automobilproduktion aufgetreten sind. Die Abschaltung von Tesla im Februar 2021 dauerte nur wenige Tage, was im Vergleich zu längeren Abschaltungen bei anderen Herstellern verblasst.

Chip-Technologie

Eine der größten Herausforderungen im Bereich der künstlichen Intelligenz ist die Geschwindigkeit der Prozessoren, die benötigt werden, um neuronale Netze zu trainieren und auf der Grundlage trainierter neuronaler Netze Entscheidungen zu treffen. Neuronale Netze für das autonome Fahren müssen ständig mit neuen Daten trainiert werden, und das Training erfolgt in der Regel mit einer immer größeren Anzahl von Datenelementen. Bei dieser Schulung dürfen keine Fehler gemacht werden, denn Fehler sind unverzeihlich, wenn das Leben von Passagieren auf dem Spiel steht.

Neben Tesla $TSLA-1.9% verwenden Unternehmen, die an künstlicher Intelligenz für das autonome Fahren arbeiten, GPUs von Nvidia $NVDA+1.8% und $AMD+1.2%. Tesla ist einen anderen Weg gegangen und hat eigene Chips für das Training neuronaler Netze und die Verarbeitung der Daten während der Fahrt entwickelt. Dies ist einer der Gründe, warum Tesla das einzige Unternehmen war, das nicht von der weltweiten Chip-Knappheit im Jahr 2021 betroffen war, die dazu führte, dass viele Autohersteller ihre Produktion für einen längeren Zeitraum einstellen mussten.

Autopilot, Daten und Technologie der künstlichen Intelligenz

Tesla verfolgt beim autonomen Fahren eine andere Philosophie, nämlich die, dass es Entscheidungen (über Geschwindigkeit und Lenkung) mit Hilfe des Sehvermögens (Vision) trifft. Beim autonomen Fahren trifft das Auto Entscheidungen auf der Grundlage von acht hochauflösenden Kameras mit 36 Bildern pro Sekunde, die jede Sekunde Millionen von Datenelementen in den FSD-Chip pumpen. Andere Unternehmen verwenden hochauflösende Karten und Radartechnologie, die Tesla aufgrund ihrer Geschwindigkeit, ihres Gewichts, ihrer Kosten, ihrer Ungenauigkeit und ihrer Unfähigkeit, neue Situationen zu bewältigen, für unzureichend hält. Tesla ist der Ansicht, dass Vision der einzige Weg ist, und ich neige dazu, ihnen zuzustimmen: Vision (Vision) ist die beste Umsetzung der Funktionsweise des menschlichen Gehirns, und mit der richtigen Ausbildung können Computer sogar besser und schneller sein als Menschen.

Batterie-Strategie

Fast alle Automobilhersteller lassen die Batterien für Elektroautos von Dritten herstellen, z. B. von Panasonic, LG Chem oder CATL. Tesla $TSLA-1.9% kauft zwar immer noch Batterien von diesen Herstellern, geht aber davon aus, dass es mit der zunehmenden Verbreitung von Elektrofahrzeugen zu einer Verknappung des Batterieangebots kommen wird. Deshalb stellt Tesla auch seine eigenen Batterien her. Einfach ausgedrückt: Tesla möchte alle möglichen Batteriezellen in die Hände bekommen, um mehr Autos produzieren zu können, um die Nachfrage nach Tesla-Fahrzeugen zu decken.

Solarstrategie

Tesla ist der einzige Autohersteller, der sich mit Solarenergie beschäftigt. Manche fragen sich zu Recht nach der Logik und der Beziehung zwischen Solarzellen und Automobilbau, und ich war einer von ihnen. Später kam ich zu dem Schluss, dass es zwei wichtige Verbindungen zwischen der Automobilherstellung und den Solarzellen gibt:

(1) Energiespeicherung für das Aufladen von Autos: Das Stromnetz arbeitet mit Wechselstrom, und die Batterie eines Elektroautos benötigt Gleichstrom. Beim Laden der EV-Batterie aus dem Netz wird ein "Gleichrichter" verwendet, und bei der Umwandlung geht etwas Energie verloren. Wenn die Zahl der E-Fahrzeuge steigt, wird das Stromnetz stark leiden, und wenn nichts dagegen unternommen wird, wird es zu zeitweiligen Stromausfällen kommen. Das oben beschriebene Szenario ist die Lösung, und ich persönlich glaube, dass es in 20 Jahren kaum noch Häuser in sonnigen Lagen geben wird, in denen diese Architektur nicht integriert ist.

(2) Aufladen von E-Fahrzeugen mit Solarmodulen während der Fahrt oder beim Parken: Die derzeitige Technologie der Solarmodule liefert nicht genug Energie, um Autos während der Fahrt aufzuladen. Daher glaube ich, dass sich die Technologie der Solarmodule weiter verbessern wird, um einen Teil des Stroms während der Fahrt zu liefern und die Autobatterie aufzuladen, während sie geparkt ist. Ich gehe davon aus, dass wir dies bei Fahrzeugen mit größerer Grundfläche, wie z. B. Lkw, eher sehen werden als bei Pkw.

Die Bitcoin-Strategie

Tesla ist ein bargeldreiches Unternehmen mit mehr als 16 Milliarden Dollar an liquiden Mitteln und (fast) keinen Schulden. Im Februar 2021 kaufte Tesla Bitcoin im Wert von 1,5 Milliarden $BTC/USD, der sich seither mehr als verdoppelt hat. Obwohl sich diese Wertsteigerung nicht in der Bilanz niederschlägt, handelt es sich praktisch um Bankguthaben. Ich persönlich glaube, dass Bitcoin jetzt als "neuer Wertaufbewahrungsort" oder "neues Gold" gilt, und sein Wert wird weiterhin stetig steigen, da immer mehr Anleger ihre Investitionen in Bitcoin parken.

Das Patentportfolio von Tesla

Tesla verfügt über insgesamt 293 erteilte Patente und viele weitere angemeldete Patente (433 ab 2021/10/20). Diese Zahl verblasst im Vergleich zu den 11.258 Patenten von General Motors $GM-0.5%. Wenn man jedoch bedenkt, dass Teslas $TSLA-1.9%-Patente nur zwischen dem 02.05.2017 und dem 19.10.2021 erteilt wurden, waren die Patente von $GM-0.5% in diesem Zeitraum nur 88. Tesla hat in den letzten vier Jahren insgesamt über 700 Patente angemeldet, was ungefähr einer neuen Patentanmeldung alle zwei Tage entspricht. Dies beweist das hohe Engagement des Unternehmens für Innovation und Kreativität. Abgesehen von diesem Engagement ist die Anzahl der Patente so hoch wie bei keinem anderen Automobilhersteller.

Anwesenheit in China

Die Giga-Fabrik von Tesla in Shanghai wurde von Grund auf neu gebaut und war in nur 15 Monaten voll betriebsbereit - eine bemerkenswerte Leistung. Außerdem ist China der größte Automobilmarkt, und Tesla war das erste ausländische Unternehmen, das eine Fabrik in China zu 100 % besitzt. Das Unternehmen geht davon aus, dass das Werk in Shanghai weiter expandieren und mehr als 1.000.000 Autos pro Jahr produzieren wird, und es gibt Gerüchte über eine zweite Gigafactory in China.

Dies vergrößert die Vorteile von Tesla gegenüber seinen Konkurrenten erheblich. Selbst im Vergleich zu seinen chinesischen Konkurrenten, die an US-Börsen gehandelt werden: NIO $NIO-2.4%, XPeng $XPEV-1.2% und Li Auto $LI-13.0%, liefert Tesla fünfmal mehr Autos in China aus als diese drei Unternehmen zusammen (SupChina, All electric car companies in China).

Automatisierung der Produktion

Tesla $TSLA-1.9% hat derzeit sechs Fabriken in Kalifornien (die erste Fabrik in Fremont), Nevada, Texas, New York, Shanghai und die neueste in Berlin. Darüber hinaus ist die Rede von neuen Giga-Fabriken in China, Indien, Japan, Korea und dem Vereinigten Königreich. Electrek bietet einen hervorragenden Überblick über die einzelnen Tesla-Fabriken, und ich empfehle die Lektüre, um mehr Details zu erfahren.

Der Einblick in den Aufbau und Betrieb der Giga-Fabrik ist faszinierend. Der Automatisierungsgrad in diesen Fabriken erinnert an etwas aus der Science-Fiction. Laut Elon Musk sind die Produktionslinien von Tesla im Oktober 2020 bereits zu mehr als 75 % automatisiert, Tendenz steigend, wie ein neues Video aus der Shanghai Giga Factory zeigt.

https://www.youtube.com/watch?v=OQcQcy-jScM

Die Gründe für die Bewertung des Unternehmens Tesla mit bis zu 3 Billionen Dollar

Zu Beginn dieses Artikels bin ich von folgenden Annahmen ausgegangen, um zu einer aktuellen Bewertung von Tesla in Höhe von etwa 900 Mrd. USD zu gelangen:

- Ursprünglicher jährlicher freier Cashflow: 5,312 Milliarden Dollar.

- 7 Jahre mit hohem Wachstum

- Wachstumsrate in der Hochphase: 7 Meilen: 54%

- Ewige Wachstumsrate: 8%

- Schwellenwert: 13,6%

Auf der Grundlage der obigen operationellen Analyse möchte ich einige Anpassungen vornehmen:

- Ein Großteil des freien Cashflows, den Tesla $TSLA-1.9% ausweist, basiert auf der Tatsache, dass das Unternehmen die meisten seiner Investitionen als nicht diskretionär betrachtet. Als Faustregel nehme ich in der Regel den Durchschnitt zwischen Nettogewinn und operativem Cashflow als freien Cashflow des Unternehmens an; ich kann diese Formel nicht begründen, aber sie hat sich für mich im Laufe der Jahre bewährt. Der jüngste vierteljährliche Nettogewinn von Tesla belief sich auf 1,618 Mrd. USD und der operative Cashflow auf 3,147 Mrd. USD, so dass der Mittelwert zwischen diesen beiden Zahlen 2,383 Mrd. USD beträgt, was bedeutet, dass der anfängliche jährliche freie Cashflow des Unternehmens 9,53 Mrd. USD beträgt.

- Ich würde die anhaltend hohe Wachstumsrate des Unternehmens von 7 Jahren auf 6 Jahre reduzieren, wie in Punkt 3 unten erwähnt.

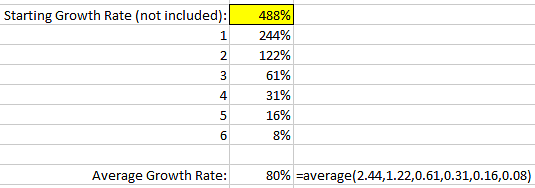

- Bei der aktuellen Bewertung wird davon ausgegangen, dass die Wachstumsrate von Tesla über sieben Jahre 54 % beträgt. Unter der Annahme, dass die Wachstumsrate fünf Jahre lang um 50 % pro Jahr sinkt, würden wir ausgehend vom aktuellen Kurs von 488 eine durchschnittliche Wachstumsrate von 80 % erhalten.

- Ich werde die ewige Wachstumsrate bei 8 % belassen, wie in Punkt 3 beschrieben.

- Ich belasse die Hurdle Rate bei 13,6 %.

Unter diesen Annahmen würde der Wert des Unternehmens 3,059 Milliarden Dollar betragen, was einer Kapitalisierung von mehr als 3 Billionen Dollar entspricht.

Schlussfolgerung

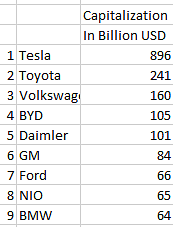

Tesla hat allen Annahmen getrotzt und ist in vielen verschiedenen Bereichen weltweit führend. Der Markt hat Tesla reichlich belohnt und dem Unternehmen eine höhere Kapitalisierung verliehen als allen anderen 8 Wettbewerbern zusammen, wie die folgende Grafik zeigt. Das mag heute natürlich völlig verrückt erscheinen, aber nach der folgenden Analyse bin ich davon überzeugt, dass es sich eher um eine Unterbewertung der anderen Autohersteller als um eine Überbewertung von Tesla $TSLA-1.9% handelt. Tesla ist definitiv ein ganzes Stück voraus, aber ich denke, dass seine Bewertung langfristig gerechtfertigt sein kann.

Die Tesla-Aktie kann diesen Preis nicht halten, geschweige denn verdreifachen...

3 Billionen Dollar? 😂 Nein, definitiv nicht

einfach nichts 😂