Můj názor na Citigroup. Dokáže tato banka letos vzrůst o predikovaných 40%?

Citigroup $C-0.1% je vysoce diverzifikovaná společnost poskytující finanční služby a čtvrtá největší banka v USA. Je také velice atraktivní společností a vlastně se ani nedivím, proč ji zařadil do svého portfolia i světoznámý investor Warren Buffett. Bankovní gigant vypadá stále dost levně a levně i vůči konkurenci. Může však Citigroup naplnit řadu býčích predikcí, které ukazují k 78$ za akcii?

Citigroup je vysoce diverzifikovaná společnost poskytující finanční služby a čtvrtá největší banka v USA. Společnost má přibližně 200 milionů zákaznických účtů po celém světě a celkovou rozvahu ve výši 2,381 bilionu USD. Citi působí ve více než 160 zemích a je dlouhodobě považována za "nejglobálnější" banku. V roce 2021 se dokonce Citigroup umístila na 33. místě v žebříčku Forbes 500.

Tvrdím, že vysoce diverzifikovaná síla portfolia Citi je velmi důležitá, protože do jisté míry chrání banku před ekonomickými poklesy a turbulencemi na trzích. Vezměme si například nedávnou minulost: v prostředí téměř nulových úrokových sazeb a stabilních trhů si investiční bankovnictví Citi a franšíza správy majetku vede dobře. Na napjatém trhu je globální tržní divize Citi připravena těžit. A rostoucí úrokové sazby podporují vyšší příjmy z retailového bankovnictví.

Celkově má Citigroup rozsáhlé obchodní, investiční bankovnictví, mezinárodní korporátní bankovnictví a operace kreditních karet. Nejvýkonnějším byznysem banky je její Institution Clients Group (ICG), jednotka, kde komerční bankovnictví banky a operace na kapitálových trzích mají rozsah a jedinečnou globální stopu, kterou může replikovat jen málokdo. Podle mnoha názoru má její globální přítomnost jednu velkou výhodu, kterou je odlišnost banky od všech jejích protějšků se sídlem v USA a tato široká geografická stopa by měla pomoci Citigroup zůstat bankou volby pro společnosti s přeshraničními potřebami.

Citigroup je v současné době uprostřed velkého strategického posunu a zůstává takovým složitým příběhem. Banka prodává několik spotřebitelských jednotek v rámci APAC, plánuje prodat svou spotřebitelskou jednotku v Mexiku a znovu se zaměřuje na svou hlavní jednotku ICG, severoamerického spotřebitele a globální bohatství. Na konci tohoto procesu to vypadá tak, že banka bude srozumitelnější a lépe strukturálně zaměřená.

Banka musí také vyřešit provozní a regulační otázky. Mezitím má banka menší citlivost na úrokové sazby než její protějšky a výdaje rostou. Vidíme, že Citigroup nějakou dobu trvá, než jsou výnosy lépe optimalizovány.

Rychlý pohled na Citigroup

Citigroup je jednou z nejvýraznějších bank peněžních center v USA s omezenou působností poboček v USA, domácími maloobchodními operacemi, které se silně zaměřují na podnikání s kreditními kartami, a více než polovinou zisků a kapitálu banky zaměřených na segment ICG. Zatímco Citigroup je velkým hráčem v určitých oblastech, včetně investičního bankovnictví, kreditních karet a produktů s pevným příjmem, komoditami a měnou.

Vypadá to, že bankovní příkopy jsou odvozeny především ze dvou zdrojů: nákladových výhod a nákladů na změnu. Nákladové výhody pramení ze tří primárních faktorů - nízkonákladové vkladové základny, vynikající provozní efektivity a konzervativního upisování - přičemž regulační náklady jsou dodatečným faktorem. V segmentu provozní efektivity vidíme také prostor pro úspory z rozsahu, které vedou k nákladové výhodě prostřednictvím nižších relativních nákladů na získání zákazníků. To platí především pro banky s největším distribučním rozsahem a největší šířkou produktů.

Z hlediska úvěrových nákladů nevidím Citigroup jako zvýhodněnou. Citigroup si během Velké recese vedla špatně, vyžadovala největší finanční výpomoc a způsobila trvalé snížení kapitálu akcionářů. Navíc to není poprvé, co se Citigroup ocitla v centru špatného riskování během poklesu. Celkově banka v uplynulém desetiletí podnikla mnoho kroků, aby zjednodušila a snížila své operace. Myslím si však, že to vedlo k tomu, že se banka přiblížila průměru, spíše než aby vedla k nějakým výhodám.

Jak to vidí s Citigroup analytici?

Po začlenění nejnovějších výsledků hospodaření společnosti udržují analytici odhad reálné hodnoty 78 USD na akcii pro Citigroup (víc jak 40% od dnešní ceny). Analytici dále očekávají, že Citigroup ponese maximální ztrátu ve výši 2 miliard dolarů ze své expozice vůči Rusku a předpokládají, že banka obdrží 7 miliard dolarů za svou spotřebitelskou jednotku v Mexiku.

Citigroup je méně citlivá na rostoucí sazby než její protějšky. Analytici předpovídají menší podporu z rostoucích sazeb, přičemž většina růstu čistých úrokových výnosů pochází z růstu úvěrů a přidávání zůstatků karet s vyšším výnosem v průběhu času.

Vyšší růst nákladů bude mít vliv na výsledky ve střednědobém horizontu, i když vidí, že výdaje v letech 2023 a 2024 postupně klesají z maxima z roku 2022. Předpokládá se, že banka po letech práce dosáhne poměru efektivity až 61 %.

Naše prognózy ukazují, že banka se snaží splnit cíl managementu snížit poměr efektivity nižší než 60% v příštích třech až pěti letech, předpovídáme, že banka nedosáhne úrovně PPNR (ex-odprodej) v roce 2020 až do roku 2026 a vidíme dlouhodobou ROTCE (návratnost hmotného kapitálu) pouze 9% -10%. I s těmito poměrně konzervativními odhady si myslíme, že banka může nakonec odkoupit významný počet akcií, protože uvolní miliardy kapitálu z prodeje aktiv a vygeneruje (odhadujeme) téměř 7 miliard dolarů z prodeje Mexika.

Rizika investice

Investice do Citigroup s sebou nese velké množství regulatorního a makroekonomického rizika. Náklady na dodržování předpisů jsou vysoké, firma je velká a složitá a banka je hlavním cílem regulačních orgánů, které usilují o pokuty, a účastníků řízení, kteří požadují odškodnění za údajné přestupky. Z makroekonomického hlediska bude ziskovost banky ovlivněna cyklem úrokových sazeb a dopady úvěrových a dluhových cyklů, z nichž žádný není pod kontrolou managementu. Většina oborů podnikání Citigroup je ekonomicky citlivá. Banka je také předmětem každoročního zátěžového testu Federálního rezervního systému.

Přítomnost Citigroup na rozvíjejících se trzích je dalším významným zdrojem rizika, který je mezi svými protějšky jedinečný, protože banka má největší mezinárodní expozici.

Posledním rizikem je narušení podnikání. Bankovní sektor prochází více technologickými změnami než kdykoli předtím. Vzhledem k tomu, že více transakcí probíhá digitálně a průmysl je stále více měněn technologiemi, je nejisté, jak se tato dynamika bude odehrávat nebo jak naruší příkopy v bankovním sektoru.

- I když Citigroup má některá jedinečná rizika, domnívám se, že neustálé zjednodušování podnikání bankou pomáhá zaručit střední míru nejistoty v souladu s ostatními.

Alokace kapitálu

Citigroup, stejně jako většina bank, vrací velkou část svého přebytečného kapitálu prostřednictvím zpětného odkupu akcií, což dává smysl pro společnost, jejíž zisky mohou být volatilní a kde je kapitálová přiměřenost prvořadá.

Citigroup měla v průběhu své historie pár těžších období, ale věřím, že od finanční krize se situace zlepšila. Představenstvo se zlepšilo, protože Citigroup nyní udržuje nezávislého předsedu Johna Dugana, který má rozsáhlé zkušenosti v oboru, včetně funkce kontrolora měny. Další členové představenstva se mohou pochlubit zkušenostmi v předních společnostech poskytujících finanční služby a myslím si, že představenstvo je v silné pozici, aby dohlíželo na neustálé zlepšování v Citigroup.

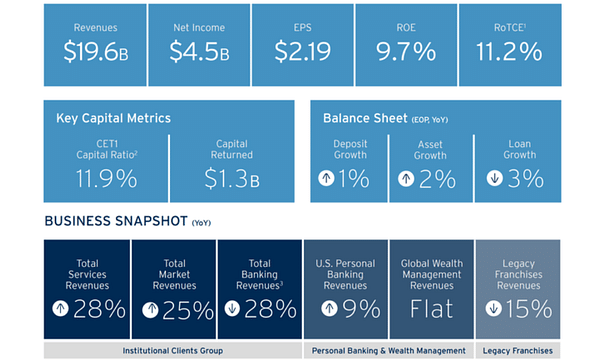

Čtvrtletní výsledky $C-0.1%

Citigroup vykázala čistý zisk za druhé čtvrtletí roku 2022 ve výši 4,5 miliardy dolarů, neboli 2,19 dolaru na zředěnou akcii, při tržbách 19,6 miliardy dolarů. To ve srovnání s čistým příjmem ve výši 6,2 miliardy dolarů, nebo 2,85 dolarů na zředěnou akcii, při tržbách ve výši 17,8 miliardy dolarů za druhé čtvrtletí roku 2021.

Výnosy vzrostly o 11 % oproti předchozímu roku, a to jak v čistých úrokových výnosech, tak v neúrokových výnosech. Čistý zisk ve výši 4,5 miliardy dolarů se oproti předchozímu roku snížil o 27%, protože vyšší náklady na úvěry a 8% nárůst výdajů více než kompenzovaly 11% nárůst výnosů.

Zisk na akcii ve výši 2,19 USD se oproti předchozímu roku snížil o 23 %, což odráží nižší čistý zisk, který byl částečně kompenzován přibližně 4% poklesem nesplacených akcií.

Velmi atraktivní ocenění

Akcie Citi jsou ve srovnání s americkými bankovními protějšky velmi levné. Pro srovnání, Citi obchoduje s P/E 7, P/S 0,8 a P/B 0,55, zatímco JPM obchoduje s P/E necelých 10, P/S 2,5 a P/B téměř 1,5. Je tedy spravedlivé říci, že JPM je téměř dvakrát dražší než Citi.

Závěr

Myslím si, že je Citigroup schopná naplnit vysoké predikce, jelikož vidíme postupné zlepšování chodu banky, možné příchozí miliardové platby z Mexika, odkupy akcií, zlepšující se podnikání, silný management a řadu dalších pozitiv. Abych nebyl zaujatý, tak vidím i možné rizika spojená s investicí. Jako hlavní negativa vnímám přetrvávající makroekonomická rizika, která ještě mohou cenu akcií ještě srazit, dále pak v možném působení na mnoha trzích a určitá historická citlivost v období těžších krizí. Celkově se mi tato banka líbí, ale v současnosti už investuji do jiné. Tento článek má posloužit jen jako inspirace a náhled na můj osobní pohled na tuto banku, která má očividně vysoký potenciál pro růst, který při dobrých podmínkách dokáže klidně naplnit. Bude i zajímavé sledovat, jak naloží banka se 7-8 miliardy dolarů, které by měli doputovat z Mexika, u kterých se předpokládá, že budou využity na zpětné odkupy akcií.

Upozorňuji, že se nejedná o finanční poradenství. Každá investice musí projít důkladnou analýzou.

Autor @pb2205 má karmu 1390 a je členem této komunity od 23/11/2021. Pokud sem podle vás tento příspěvek nepatří, kontaktujte moderátory. V opačném případě se neváhejte pustit do diskuze. Jsem bot a toto je automatická zpráva.

$C-0.1% nevlastním, ale za poslední roky se posouvá dobrým směrem, management asi ví, co dělá 👍

Souhlasím 👌

letos těch + 40 % asi nevyjde, to je moc býčí

Za normálních okolností bych tomu i věřil, ale v tomto prostředí roku 2022 je to celkem nevyzpytatelné a ani sebelepší společnost nemusí dosáhnout na své cíle a predikce.

To mi taky přijde trochu overkill

akcii vlastní i Buffett, tak na tom nejspíš něco bude...

Ocenění vypadá slušně, potenciál a udržitelnost taktéž. Sice nevím jaký má konkrétně Buffett názor na Citi, ale osobně se mi zamlouvá.

super analýza @pb2205, za mě je hodnota $C-0.1% mnohem výše a pakliže by akcie opět poklesla ke 45$, přikoupil bych :)

Jinak co je ta jiná banka o které se zmiňuješ na konci? to jsem zvědavý :D

Já držím JPM. Je to jedna z mých úplně prvních investic a prozatím jsem neměl důvod prodávat 😄

souhlas, také bych přikupoval

Banky jsou atraktivní sektor z pohledu investování. Jelikož ale mám v portfoliu dlouhodobě $BAC+0.2%, tak jsem spokojený a nevyhledávám prozatím změnu. Tím nechci zatracovat Citi, jen mi přišla tamhle 3 roky zpátky atraktivnější BAC. Pokud by ale šla Citi blíž ke 40$ za nějakých okolností, tak bych asi i začal přemýšlet o druhé bankovní společností.

To já mám zase v oblibě JPM, ale za lepší cenu než je dnešních 120$ 😄

za 100$ plus mínus dobrá cena

za 40$ bych $C-0.1% nakupoval all day :)

To by bylo o něčem jiném pak. Taktéž bych neváhal.

Kdybych mel jeste misto v portfoliu, tak o ní asi i premyslim za nejakou rozumnou cenu. Ale kdo by to mel pak furt vsechno sledovat? 😅

Naprosto tě chápu 😄 Taky už se mi to tam začíná nějak pěchovat a nikdo nejde z kola ven 😪😂

Presne, musim se drzet abych z toho pak nemel ETF sap500 😅

Citi mám za nějakých 44,9$ takže si zatím nestěžuju. Celkem i věřím v cenové cíle k 70-80$. Ovšem pokud přijde těžší recese, tak je to stejně jedno a půjde do kytek jak v roce 2007-2008 😄

Nakročeno mají prozatím k růstu, ale uvidíme co nám ještě rok 2022 předvede 😅

jakože pokles o 98 procent? To nejspíš ne, 2007 - 2008 byla ale specifická krize a stát v té době musel banky dokonce zachraňovat...

Neočekával bych tak drsný pád jako v letech 2007-8. Ale zase těžko říct, každá krize a recese je něčím specifická.