Les actions de valeur exigent votre attention. Leur écart de valeur se situe à un niveau historiquement favorable, ce qui laisse présager de solides bénéfices futurs par rapport à la croissance. Mais qu'est-ce qu'un écart de valeur et qu'est-ce que les données peuvent nous apprendre de plus ?

Depuis la bulle Internet, nous n'avons jamais vu un écart aussi attrayant pour les actions de valeur.

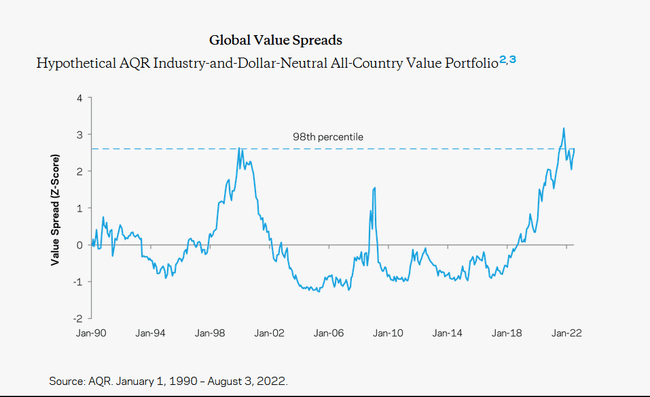

Qu'est-ce qu'un écart de valeur ? Il existe de nombreuses définitions, mais elle mesure généralement le caractère relativement bon marché des actions de valeur par rapport aux actions de croissance. Par exemple, nous pouvons comparer le ratio E/P des actions "value" au ratio E/P des actions "growth" (l'inverse du ratio P/E). Des cadres plus complexes comprennent des mesures telles que le ratio livre/prix, les bénéfices prévisionnels/prix, etc.

Mais les actions de valeur sont bon marché pour une raison. Ça n'arrive pas comme ça. Là encore, la littérature vient à la rescousse : il existe un certain nombre d'études empiriques qui vérifient que les périodes relativement bon marché sont suivies de périodes de surperformance. Tout comme les ratios P/E de Shiller élevés ont tendance à prédire des rendements médiocres, les actions de valeur historiquement bon marché prédisent des rendements excellents. Ce phénomène est prononcé dans les petites capitalisations de valeur.

En fait, la simple réversion moyenne implique des primes importantes :

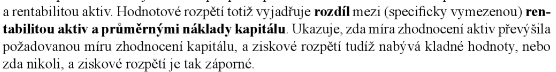

Les actions de valeur semblent maintenant être une sacrée bonne affaire ! Voyez-le de cette façon. En date d'hier, les valeurs de rendement ont un ratio cours/bénéfice à terme de 14,6 contre 22,4 pour les valeurs de croissance. Le ratio est de 0,65. Pour revenir au ratio moyen historique de 0,75, et en supposant que les bénéfices restent stables, les actions de valeur devraient augmenter d'environ 30 %, ou les actions de croissance devraient baisser de plus de 20 %, ou une combinaison des deux. Un léger retour à la valeur moyenne représenterait ici une surperformance significative.

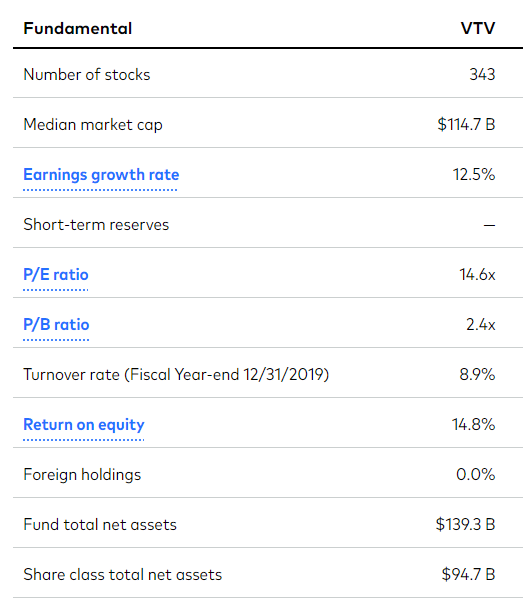

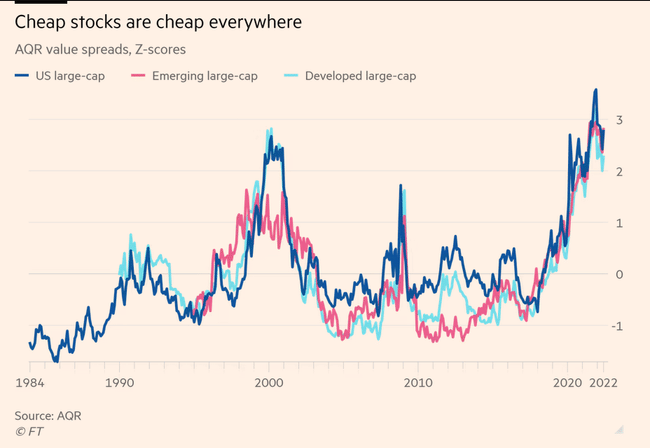

Présentons maintenant quelques graphiques. De AQR capital, une mesure normalisée de l'écart de valeur au cours des dernières décennies. Ici, plus haut est une valeur moins chère. Ils utilisent un calcul complexe pour calculer la valorisation, qu'ils décrivent sur leur site web.

Ce phénomène se produit dans le monde entier. En fait, le prix des étiquettes de valeur aux États-Unis est encore plus bas qu'en Europe.

Outre la différence entre les valorisations des valeurs de croissance et de valeur européennes, il existe une autre différence entre les valeurs de valeur américaines et les valeurs de valeur européennes : l'indice de valeur Russell 1000 a un PE prévisionnel de 16,5, alors que l'équivalent en Europe est à 11, ce qui est une énorme différence en soi. Une action bon marché aux États-Unis est bien mieux valorisée qu'une action bon marché en Europe. Les actions de valeur en Europe sont vraiment impopulaires.

L'article du FT indique également qu'au cours des cinq dernières années, les sociétés européennes les moins chères ont enregistré une croissance des bénéfices supérieure à celle de leurs homologues en croissance... Ainsi, au cours de cette période de cinq ans, les véritables valeurs de croissance en Europe, du moins en termes de fondamentaux, ont été des valeurs de rendement !

La croissance au cours de la dernière décennie a été impressionnante, tant en termes de bénéfices que de fondamentaux. Mais les valeurs de rendement se sont bien comportées en tant que telles, fondamentalement. S'il est vrai que les bénéfices des grandes valeurs de croissance ont augmenté plus rapidement que ceux des petites valeurs ( Avantis estime que les bénéfices des grandes valeurs de croissance ont augmenté d'environ 194 % entre janvier 2010 et juillet 2021, contre 177 % pour les petites valeurs), la différence est inférieure à 2 % par an. Cette différence est beaucoup plus faible que ce à quoi on aurait pu s'attendre et ne peut certainement pas expliquer le fait que le rendement des grandes actions de croissance a été de 492 % contre 181 % pour les petites actions de valeur sur la même période.

La littérature sur les preuves que cet écart prédit les rendements. Par exemple :

Adam Zaremba et Mehmet Umutlu, 2019 - L'écart de valeur et l'allocation d'actifs sur les marchés boursiers mondiaux . Ils cherchent à savoir si l'écart de valeur est utile pour prédire les rendements des stratégies quantitatives de sélection des actions. Pour tester cela, ils ont examiné un échantillon de 120 stratégies d'actions au niveau national répliquées sur 72 marchés d'actions au cours des années 1996 à 2017.

Selon eux, "la largeur de l'écart de valeur peut prédire les rendements futurs en moyenne. Nous montrons que les stratégies actions avec de grands écarts de valeur surperforment significativement les stratégies avec de petits écarts de valeur. En d'autres termes, si vous cherchez à savoir quelle stratégie pourrait produire des rendements décents à l'avenir, prêtez attention à l'écart de valeur."

La réversion moyenne permet à elle seule de prédire de bonnes performances, mais il est gratifiant de constater que nous disposons de preuves empiriques provenant du monde entier qui confirment que cette réversion moyenne est susceptible de se reproduire.

Mais ce prix favorable ne durera pas éternellement si l'histoire se répète. L'argent finira par affluer vers ces actifs sous-évalués aux fondamentaux solides. Le choix idéal est alors celui des ETF de valeur à petite capitalisation, où les primes sont encore plus élevées.

Si vous appréciez mes articles et mes posts, n'hésitez pas à me suivre. Merci ! 🔥

Avertissement : ceci n'est en aucun cas une recommandation d'investissement. Il s'agit purement d'un résumé et d'une analyse de ma part, basés sur des données provenant d'Internet et de quelques autres analyses. Investir sur les marchés financiers est risqué et chacun doit investir en fonction de ses propres décisions. Je ne suis qu'un amateur qui partage ses opinions.