Cathie Wood zaskočila konzervativní investory, bublina je podle ní jinde než v technologických akciích

Od začátku pandemie jede akciový trh naplno, ceny akcií dosáhly historických maxim, k čemuž přispěly nízké úrokové sazby, nárůst maloobchodu a vládní stimulační šeky. Firmy vstupující na burzu získaly v roce 2020 více peněz než kdykoli předtím - a v roce 2021 pak tuto částku zdvojnásobily! Někteří se proto ptají, zda se nenacházíme v bublině, která praskne. Cathie Wood bublinu vidí, ale ne tam, kde byste to čekali.

Cathie Woodová, rocková hvězda v oblasti výběru akcií známá odvážnými sázkami na převratné technologické společnosti, odmítá dnes tolik populární srovnávání dnešní doby s obdobím dotcom bubliny na přelomu milénia. V příspěvku na blogu ze 17. prosince tvrdí, že na trhu možná existuje bublina, která však nemá nic společného s technologickými akciemi. Místo toho napsala, že jde o investice, které obvykle považujeme za "bezpečné sázky" - konkrétně o indexové fondy - a jejichž ceny vzrostly nad jejich základní hodnotu.

"Stay at home" akcie nejsou v bublině

Obvykle, když se pozorovatelé trhu obávají akciové bubliny, mají na mysli technologické startupy jako Zoom $ZM+2.0% a Peloton $PTON-2.8%, u nichž ceny akcií během pandemie vyletěly až na desetinásobek původní hodnoty. Investoři zvýšili hodnotu těchto akcií, když se svět uzavřel, a vsadili na to, že společnosti, které vyvinuly nástroje pro práci, nakupování, cvičení a spojení s blízkými z domova, budou z pandemie těžit.

Jakmile však bohaté země začaly zavádět vakcíny a jejich občané začali trávit čas mimo domov, tyto takzvané "stay at home" akcie se začaly logicky propadat.

Woodové investiční společnost ARK Invest drží hodně akcií "stay at home". Ve skutečnosti Woodová nakoupila ještě více akcií společností, jako je Zoom, telezdravotní platforma Teladoc $TDOC+1.4% a společnost DocuSign $DOCU+2.5% , která se zabývá elektronickým podpisem, zatímco ostatní investoři je prodávají. Tvrdí, že po 11 měsících volného pádu se tyto akcie "dostaly do hlubokého hodnotového teritoria" a obchodují se se slevou vzhledem k jejich ziskům a potenciálu růstu.

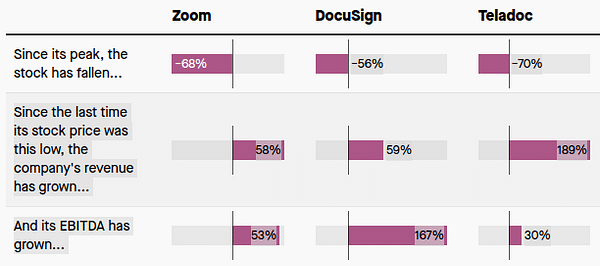

Svůj názor ilustruje tabulkou, v níž porovnává poklesy těchto akcií s jejich stabilními zisky na základě základních obchodních ukazatelů, jako jsou čtvrtletní tržby na úrovni EBITDA, což je hrubé měřítko ziskovosti společnosti. Zde je zkrácená verze jejího grafu:

Woodová tvrdí, že solidní finanční výsledky, které tyto společnosti vykázaly, jsou důkazem toho, že akcie "stay at home" jsou stále relevantní v hybridním světě, kde se lidé vydávají zpět ven, ale zachovávají si některé návyky, které si osvojili během pandemie.

"Koronavirová krize natrvalo změnila fungování světa a katapultovala spotřebitele a podniky do digitálního věku mnohem rychleji a hlouběji, než by tomu bylo jinak," napsala.

https://twitter.com/CathieDWood/status/1471985515859791881

Indexové fondy se obchodují v blízkosti rekordního zhodnocení

Woodová mezitím tvrdí, že investoři přeceňují hodnotu indexových fondů, jejichž cílem je snížit riziko slepým nákupem širokého spektra akcií největších společností na trhu. V obavách z inflace a ekonomických důsledků prudkého nárůstu případů covid-19 se stále více investorů stahuje z rizikových fondů, jako je ARK, ve prospěch stability indexových fondů.

Woodová však tvrdí, že fondy srovnávané s burzovními indexy, jako je S&P 500, dosáhly nadsazeného ocenění, které není úměrné jejich základní výkonnosti.

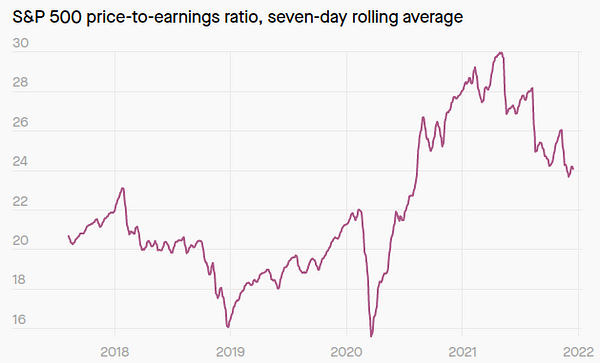

Cena fondu S&P 500 dosáhla v posledních týdnech rekordních hodnot a poměr ceny k výnosům akciového indexu se během pandemie pohyboval nad typickými úrovněmi. (Poměr ceny k výnosům poskytuje přibližnou představu o tom, jak moc jsou akcie předražené, a to na základě porovnání ceny akcie společnosti s výší výnosů, které společnost vydělává. Čím vyšší je tento poměr, tím dražší jsou akcie v porovnání se skutečnými hospodářskými výsledky.)

Bublina na akciovém trhu je v očích pozorovatele

Aby bylo jasno, poměr ceny k výnosům indexu S&P 500 stále bledne ve srovnání s poměrem "domácích" akcií, jako je Zoom. Poměr společnosti Zoom, který činí zhruba 54, je více než dvojnásobný oproti poměru S&P, který činí přibližně 24.

Jak však Woodová upozorňuje, tyto "domácí" akcie se svým oceněním přiblížily realitě, zatímco cena indexových fondů se začíná pohybovat nad základní výkonností podniků, které zastupují. Opatrný investor by mohl odmítnout volatilitu portfolia ARK Invest ve prospěch pomalejšího a stabilnějšího růstu indexového fondu. Agresivnější investor by se však mohl postavit na stranu Woodové, který se domnívá, že indexové fondy jsou nadhodnocené a v příštím desetiletí přinesou neuspokojivé výnosy.

Jinými slovy, bublina je v oku pozorovatele. A tohle není investiční doporučení.

Cathie jistě pozoruhodná osobnost, nicméně bych byl osobně trochu opatrnější v nezřízeném optimizmu u některých "disruptive" firem, jde samozřejmě čistě o můj názor, s ohledem na povolání více rozumím samotným technologiím než akciovému trhu.Pokud vezmu třeba DocuSign, jistě je tam objektivní potenciál, ale čistě z technologického pohledu, pokud srovnáme s nějakým tradičním zavedenými tituly, třeba ADBE nebo ADSK, které zaznamenaly významé korekce, jejich technologické a vývojářské zázemí je nesrovnatelné, mají stabilní základu, v rámci svého zaměření slušnou diverzifikaci, dobře reagují na aktuální trendy a fungují stabilně ve velmi konkurenčním prostředí.Potenciál růstu tam možná není hvězdný, ale IMO solidní. V porovnaním s tím DOCU nebo TDOC působí jako sice inovativní, ale trochu one trick pony. Takže je otázka, zda deep value teritory není ve skutečnosti spíš celkem rozumný mean, od kterého se bude odvíjet mnohem střízlivější růst, pokud se ve své nice bude těmhle firmám nadále dařit.

Já Cathie fandím, někdo ty disruptivni firmy musí podporovat

Podle mě je v bublině všechno 😅

$PLTR+1.9%

$PLTR+1.9%