Dans moins d'une semaine, nous donnerons officiellement le coup d'envoi de la nouvelle année 2022. Les investisseurs devraient toutefois s'inquiéter, car nous terminons une année 2021 véritablement réussie, au cours de laquelle les valorisations de nombreuses sociétés ont atteint de nouveaux sommets historiques jamais connus auparavant. Cependant, alors que nous tournons la page de 2021, il est fort possible que nous ayons droit à une histoire très différente, alors examinons ensemble les 7 raisons pour lesquelles le marché pourrait chuter rapidement en janvier...

1. problèmes de chaîne d'approvisionnement dus à Omicron

L'obstacle le plus évident pour le S&P 500 $SPX est la poursuite de la propagation des variantes du coronavirus, dont l'Omicron est désormais le plus répandu aux États-Unis. Le problème est qu'il n'existe pas d'approche globale unifiée sur la meilleure façon de contenir l'omicron. Si certains pays rendent désormais la vaccination obligatoire, d'autres imposent peu de restrictions, voire aucune.

Compte tenu de la grande dispersion des mesures d'atténuation mises en place, le risque le plus important pour Wall Street réside dans la persistance ou l'apparition de problèmes entièrement nouveaux dans la chaîne d'approvisionnement. Des entreprises de technologie et de biens de consommation aux sociétés industrielles, la plupart des secteurs risquent d'être perturbés si la logistique mondiale reste bloquée par la pandémie.

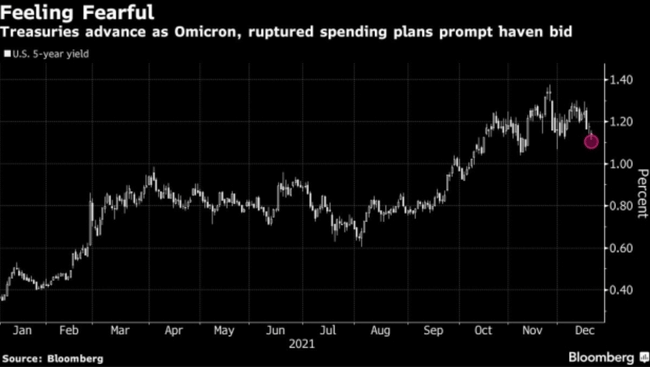

2. la fin de l'assouplissement quantitatif

Un autre facteur à haut risque assez évident pour Wall Street est l'offensive de la Réserve fédérale contre l'inflation. Rappelons que l'indice américain des prix à la consommation pour tous les consommateurs urbains (CPI-U) a augmenté de 6,8 % en novembre, un sommet d'inflation en 39 ans 😬.

Au début du mois, le président de la Réserve fédérale, Jerome Powell, a annoncé que la banque centrale du pays allait accélérer la fin de son programme d'assouplissement quantitatif(QE).

L'assouplissement quantitatif est le programme général responsable de l'achat d'obligations du Trésor à long terme (l'achat d'obligations T augmente leur prix et pèse sur les rendements à long terme) et de titres adossés à des créances hypothécaires. Une réduction des achats d'obligations devrait se traduire par une hausse des taux d'emprunt, qui pourrait à son tour ralentir le potentiel de hausse des actions précédemment en forte croissance.

3. Appels de marge

Wall Street devrait également être très préoccupée par l'augmentation rapide du niveau de la dette sur marge, qui est le montant d'argent que les institutions ou les investisseurs ont emprunté avec intérêt pour acheter ou vendre à découvert des titres (positions courtes).

Au fil du temps, il est tout à fait normal que le montant nominal de la dette marginale en cours augmente. Mais depuis mars 2020, date à laquelle il était au plus bas, l'encours de la dette sur marge a presque doublé et s'élève désormais à près de 919 milliards de dollars, selon les données de novembre de l'autorité indépendante de régulation du secteur financier.

Au cours des 26 dernières années, il n'y a eu que trois cas où l'encours de la dette sur marge a augmenté d'au moins 60 % en une seule année. Cela s'est produit quelques mois avant l'éclatement de la bulle Internet et presque immédiatement avant la crise financière et en 2021. Si les actions baissent en début d'année, une vague d'appels de marge pourrait vraiment accélérer la situation à la baisse.

https://twitter.com/BennettWoodman/status/1387383969507840008

4. rotation du secteur

Parfois, le marché boursier plonge pour des raisons purement inoffensives. L'une de ces possibilités est que nous assistions à une rotation sectorielle en janvier. La rotation sectorielle signifie que les investisseurs déplacent leur argent d'un secteur du marché à un autre.

À première vue, un indice large comme le S&P 500 $SPX ne semble pas avoir de rotation sectorielle. Toutefois, ce n'est un secret pour personne que les valeurs de croissance des secteurs de la technologie et des soins de santé ont été à l'avant-garde de cette reprise depuis le creux du marché baissier de mars 2020.

Maintenant que nous avons largement dépassé le cap de l'année écoulée depuis ce creux, il ne serait pas surprenant que les investisseurs bloquent une partie des gains des sociétés surévaluées et transfèrent une partie de leurs liquidités dans des investissements plus sûrs/de valeur ou des actions à dividendes.

Si les investisseurs commencent à préférer les valeurs de rendement et de dividende aux valeurs de croissance, il ne fait aucun doute que l'indice pondéré par la capitalisation boursière S&P 500 $SPX sera mis sous pression.

5. Le krach boursier des mèmes

La cinquième raison pour laquelle le marché boursier pourrait chuter en janvier est l'effondrement potentiel des valeurs mèmes telles que AMC Entertainment Holdings $AMC et GameStop $GME. Bien qu'il s'agisse de sociétés fortement surévaluées qui se sont éloignées de leurs résultats d'exploitation respectivement médiocres, la Fed a averti dans son rapport semestriel sur la stabilité financière qu'il existe des risques à court et à long terme liés à la manière dont les jeunes investisseurs et les investisseurs novices placent leur argent.

Le rapport souligne notamment que les ménages qui ont investi dans ces titres issus des médias sociaux ont tendance à avoir des bilans plus endettés. Si le bon sens l'emporte et que ces actions de type bulle commencent à éclater, ces investisseurs à effet de levier n'auront peut-être d'autre choix que de se retirer, ce qui entraînera une volatilité accrue du marché.

6. Évaluation

Bien que les valorisations suffisent rarement à faire chuter l'indice S&P 500 $SPX, les précédents historiques suggèrent que Wall Street pourrait être en difficulté en janvier. Au 21 décembre, le ratio cours/bénéfices (P/E) de Shiller du S&P 500 était de 39 points.

Le P/E de Shiller prend en compte les bénéfices corrigés de l'inflation sur les 10 dernières années. Bien que le ratio cours/bénéfice de Shiller pour le S&P 500 $SPX ait légèrement augmenté depuis l'avènement d'Internet au milieu des années 1990, le ratio cours/bénéfice de Shiller actuel est plus du double de la moyenne sur 151 ans de 16,9 %.

Ce qui est encore plus troublant, c'est que dans chacun des quatre cas précédents où le P/E de Shiller a dépassé 30, l'indice S&P 500 $SPX a chuté d'au moins 20 %. Wall Street n'a tout simplement pas l'habitude de maintenir des valorisations extrêmes sur le long terme.

https://twitter.com/savinfamily/status/1473750650756513802

7. L'histoire se répète

Enfin, les investisseurs peuvent se tourner vers l'histoire pour trouver une autre raison de s'inquiéter du marché en général. Depuis 1960, il y a eu neuf baisses de marché (20% ou plus) dans le cas de l'indice S&P 500 $SPX.

Après chacune des huit baisses précédentes du marché (c'est-à-dire sans tenir compte des couronnes de krach), le S&P 500 $SPX a connu une ou deux baisses à deux chiffres en pourcentage au cours des 36 mois suivants. Nous sommes maintenant à 21 mois du point bas du marché baissier de mars 2020 et nous n'avons pas encore approché une correction à deux chiffres de l'indice général du marché.

Gardez à l'esprit que s'il y a une baisse ou une correction du marché boursier en janvier, cela représentera une fantastique opportunité d'achat pour les investisseurs à long terme. N'oubliez pas que les krachs et les corrections sont le prix d'entrée dans l'un des plus grands marchés créateurs de richesses au monde...