Intel pomalu, ale jistě umírá! Dejte váš kapitál raději do těchto 3 akcií

Intel $INTC-0.6% mi připomíná IBM $IBM+0.1% . Byla to kdysi skvělá technologická akcie, která zcela promeškala masivní změnu v odvětví a nyní je na cestě k pomalému zániku (pokud nenajde dobrý způsob, jak se znovu objevit, což se zdá, že tým vedení společnosti nehodlá udělat). Dobrou zprávou je, že Intel je odhodlán vyplácet nadprůměrně vysoké dividendy. Špatnou zprávou je, že podobně jako u IBM v posledním desetiletí očekáváme, že velká dividenda bude z větší části kompenzována stálým dlouhodobým oslabováním ceny akcií.

Intel propásnul budoucnost

Pokud to nevíte, společnost Intel navrhuje a vyrábí produkty a technologie v oblasti polovodičů (neboli "čipů"). Intel si však v posledních několika letech nechal naprosto uniknout budoucnost. Konkrétně Intel místo toho, aby byl inovátorem v rychle se rozvíjejícím polovodičovém průmyslu (podle prognózy poroste o 19,7 % v roce 2021 a o 8,8 % v roce 2022), v podstatě usnul na vavřínech a nyní na to doplácí, podobně jako výše zmíněné IBM.

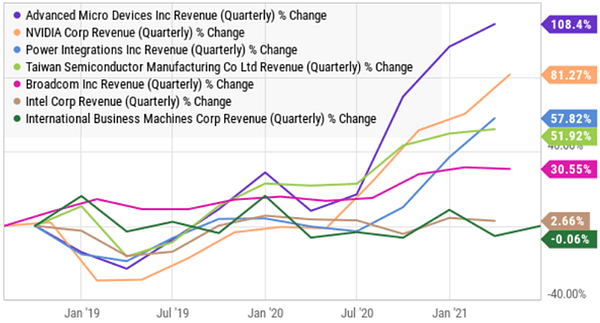

Přesněji řečeno, Intel (a IBM) nadále trpí stagnací růstu tržeb, zatímco konkurence těží z digitální transformace a internetu věcí (IoT – internet of Things) - v mnoha případech vykazuje ohromující čísla růstu tržeb, jak můžete vidět v grafu výše a v tabulce níže.

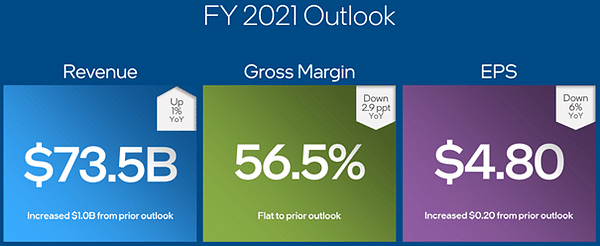

Jak je navíc vidět v tabulce výše, očekávaná čísla růstu tržeb (prodeje) společnosti Intel jsou velmi slabá a čtvrteční zveřejnění výsledků společnosti nebylo také nijak povzbudivé. Konkrétně se nenechte zmást pokusem společnosti Intel o pozitivní otočení čísla o 2% meziročním růstu tržeb, protože stále těží z dočasného nárůstu poptávky po noteboocích a stolních počítačích v důsledku studentů a zaměstnanců pracujících z domova během pandemie, protože to pravděpodobně bude poslední „větší“ nárůst tržeb, který firma zaznamená. Intel navíc nyní předpovídá, že pro rok 2021 dosáhne růst tržeb pouze 1%, přitom většina konkurence letos zaznamená rekordní hodnoty. Dále vedení očekává, zhoršení hrubé marže a také zisku na akcii.

Foundry (slévárna) není dobrým dlouhodobým řešením

Dlouhodobé finanční problémy společnosti Intel (tj. stagnující/klesající růst tržeb) ještě zhoršuje fakt, že se vedení rozhodlo využít krátkodobých příležitostí (tj. slévárenství), místo aby řešilo základní problémy společnosti (tj. propastný růst, protože se nesnaží využívat příležitostí měnícího se odvětví tak agresivně jako konkurence).

Slévárna polovodičů je podnik, který vyrábí návrhy například čipů jiných společností, a je to směr podnikání, který Intel v minulém čtvrtletí oznámil, že bude stále více prosazovat. Problémem této strategie je, že je krátkodobá, má nižší marži a povede k tomu, že Intel bude dále zaostávat. Konkrétně je krátkodobá, protože se Intel snaží řešit nedostatek čipů v celém odvětví, který by měl ustoupit během necelých dvou let.

Je to strategie s nižší marží jednoduše proto, že se jedná o strategii s malou mírou inovace, a proto jsou ceny tlačeny konkurencí dolů. A způsobí, že Intel bude dále zaostávat, protože si nechá ujít příležitosti k zachycení masivního růstu vyplývajícího z internetu věcí a digitální transformace, které mají obě ještě velmi dlouhou růstovou dráhu (čehož konkurence Intelu nadále využívá). Růst tržeb společnosti Intel bude mít v následujících letech v podstatě velké potíže.

Vedení se zavázalo k velké dividendě společnosti Intel, což rozhodně není dobře!

Společnost Intel má prozatím jednu z největších dividend v odvětví. Firma má dostatek peněžních toků (z vysokých provozních marží), aby mohla dividendu nadále dodávat. V případě společnosti Intel to však rozhodně není dobrá věc. Konkrétně velká část konkurence Intelu nevyplácí žádné dividendy, protože veškerý svůj kapitál zaměřuje na využití masivně atraktivních příležitostí v odvětví. Na druhou stranu je závazek společnosti Intel vyplácet dividendu dalo by se říct bílou vlajkou vedení, které nevěří, že má na to, aby využilo růstové příležitosti v odvětví.

Jako protipříklad lze uvést Lisu Su z Advanced Micro Devices $AMD+1.1% , která byla v roce 2014 povýšena na generální ředitelku a do roku 2015 odvážně změnila dlouhodobou strategii společnosti tak, aby se zaměřila na "vývoj vysoce výkonných výpočetních a grafických technologií pro tři růstové oblasti: herní trh, trh datových center a trh 'imerzních platforem'". A díky tomu se najednou růst tržeb společnosti AMD dostal ze záporných hodnot do pozitivních. I přesto AMD nadále nevyplácí dividendu. Lisa Su je rocková hvězda, která se na rozdíl od vedení Intelu nevzdala, a naopak chytila tuto obrovskou příležitost za pačesy.

Dalším špatným znamením je přiznání vedení společnosti Intel, že "do budoucna očekáváme nižší odkupy akcií". Konkrétně to znamená, že se domnívají, že akcie jsou v lepším případě spravedlivě oceněny, v horším případě dramaticky předraženy. Kdyby si Intel myslel, že jsou akcie podhodnocené, pak by je odkupoval agresivněji, místo aby odkupy akcií snižoval.

Celkově lze očekávat, že silná dividenda společnosti Intel přiláká jen ty, kteří hledají nerůstové společnosti se silnými dividendami. A bohužel, pokud bude cena akcií Intelu nadále klesat, dividendový výnos bude matematicky nadále růst a přiláká ještě víc podobných investorů. Pro představu, mnoho investorů stále investuje do IBM kvůli její silné, dlouhodobě rostoucí dividendě, ale pohled na její celkové výnosy (dividendy plus zhodnocení ceny akcií) ukazuje velmi špatné dlouhodobé investiční výsledky. Cesta, na kterou se vydává Intel zažilo i IBM, které do značné míry propáslo obrovskou příležitost v oblasti cloudu, kterou v poslední dekádě moudře využili konkurenti jako Microsoft $MSFT-0.2% , Amazon $AMZN+0.6% a Google $GOOGL+1.1% .

Qualcomm $QCOM+0.3%

Pokud máte rádi dividendy, růst a kvalitní zdravé společnosti, je Qualcomm atraktivnější dlouhodobou investiční příležitostí než Intel. Akcie v letošním roce klesly, nicméně marže zůstávají velmi vysoké, růst je stále velmi silný a ocenění zůstává poměrně přesvědčivé. A přestože dividendový výnos společnosti Qualcomm činí pouze 1,9 %, dividenda byla zvyšována již 18 let v řadě a "výnos z nákladů" je skutečně působivý (síla růstu dividend je podceňována).

Celkově je společnost Qualcomm atraktivní. Akcie se v poslední době vyprodávají, protože investoři mají obavy z nedostatku čipů a koncentrace zákazníků (například společnost Apple $AAPL+0.0% se snaží vyvíjet vlastní čipy. Podle mě jsou tyto obavy však přehnané a pro investory by bylo lepší, kdyby se na věc dívali z dlouhodobého hlediska. Společnost se obchoduje za atraktivní ocenění a očekávám, že zdravá dividenda bude v následujících letech nadále růst.

Nvidia $NVDA-2.0%

Společnost Nvidia by se dala považovat za naprostý opak společnosti Intel. Konkrétně je Nvidia odvážným inovátorem v čele masivních změn (digitální transformace a internet věcí) a generální ředitel společnosti Nvidia Jensen Huang má dostatečnou vizi, aby tyto masivně atraktivní příležitosti využil.

Nvidia má vysoké marže a růst. A navzdory ocenění, které se někomu zdá vysoké, je společnost připravena i nadále využít obrovské příležitosti na celkově oslovitelném trhu, od her přes datová centra až po autonomní vozidla a umělou inteligenci, abych jmenoval alespoň některé.

Enphase $ENPH-2.2%

Pokud trochu přepneme, Enphase nabízí mikro měniče na bázi polovodičů, které se používají v řešeních pro domácnosti napájené solární energií, a tento byznys je velmi atraktivní. Pokud vezmeme v úvahu marže (hrubé a provozní), míru růstu (pro tento a příští rok) a dlouhodobé celkové možnosti oslovitelného trhu, Enphase je snadno jednou z nejpůsobivějších společností v sektoru solární energie. Je zde tak velký potenciál, že je to až zarážející. To neznamená, že cena nebude volatilní (bude) a odpůrci nebudou hlasití (budou), ale Enphase je jako dlouhodobá investiční příležitost a neměla by podle mě chybět ve vašem portfoliu.

Společnost působí v rychle rostoucím odvětví řešení pro udržitelnou energii a v posledních několika letech vykazuje silný růst obratu a rozšiřující se marže. Akcie společnosti Enphase sice v posledních několika měsících výrazně vzrostly, přesto má tato společnost v nadcházejících letech stále mnohem větší potenciál a nemusíte se bát, že by vám nepřinesla značného zhodnocení.

DISCLAIMER – nejsem investiční profesionál, ale jen zaujatý retailový investor, takže se nejedná o investiční doporučení. Před nákupem jsi prosím udělejte vlastní analýzu.

S dividenou INTC bych si nedelal vubec starosti, vyplatni pomer maji cca 30%, navysuji velmi konzervativne a na R&D maji vetsi budget nez AMD a NVDA dohromady vydelaji;)

@Victor Nettoyeur Přesně, plus mají hromadu patentů, z kterých mají příjmy, i když zrovna nevyrábějí ve všech segmentech špičkové čipy. Jestli cena zase spadne k těm 45 $ jako už několikrát za poslední roky, opět si s chutí přikoupím a vyvezu se nahoru, já $INTC-0.6% beru spíš na tyhle swingy než na divi. 😎

$INTC-0.6% only goes up! 🚀

To jsou mi silná slova 😳 $INTC-0.6% určitě neumírá

Teď se to sype, ale všeobecně bych $INTC-0.6% nepovažoval za umírající společnost, mají toho v rukávu ještě hromadu a nebojím se, že by se k růstu nevrátili.

Souhlasím, Intel není na odpis, naopak hodně novinek chystá:

https://www.svethardware.cz/core-i9-12900k-pry-prekona-i-ryzen-9-5950x-v-cinebench-r20/55548