Aujourd'hui, beaucoup d'investisseurs attendent et espèrent une victoire de la Fed sur l'inflation. Pour la plupart, les investisseurs pensent qu'une fois l'inflation maîtrisée, les choses redeviendront comme avant. Mais ce n'est peut-être pas du tout le cas. En fait, selon Nassim Taleb, nous nous préparons peut-être à un nouvel ordre dans le monde de l'investissement.

Pensez-vous également que nous reviendrons aux anciennes méthodes établies une fois l'inflation maîtrisée ? Ce n'est peut-être pas le cas. En fait, selon Nassim Taleb, les marchés américains pourraient connaître une situation à laquelle beaucoup d'investisseurs ne seront pas préparés, et que beaucoup d'investisseurs n'ont même pas connue.

Nassim Nicholas Taleb

Qui est Nassim Taleb ? Il est un ancien trader d'options, statisticien mathématique et analyste des risques. M. Taleb a occupé de nombreuses positions, ce qui lui donne une assez bonne perspective de la situation actuelle. Il est également expert en finance mathématique, gestionnaire de fonds spéculatifs et négociant en produits dérivés, et est actuellement consultant en recherche chez Universa Investments .

Taleb a critiqué les méthodes de gestion des risques utilisées par l'industrie financière et a mis en garde contre les crises financières, profitant ensuite de la crise financière de la fin du 21e siècle. Il est partisan de ce qu'il appelle une société robuste, c'est-à-dire une société qui peut résister à des événements difficiles à prévoir.

Le passé

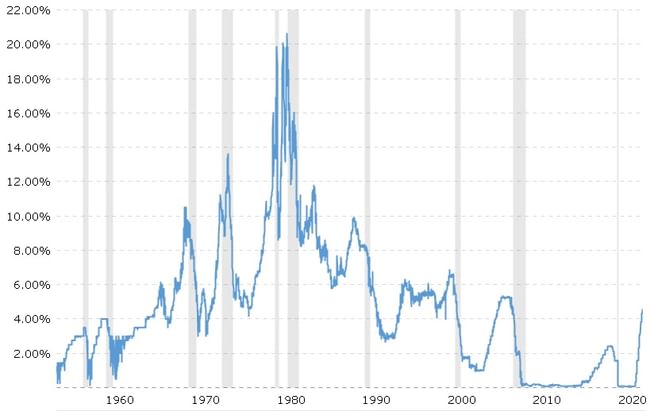

Pour comprendre ce que Taleb entend par "changer l'ordre", nous devons nous pencher un peu sur le passé. Plus précisément, nous nous concentrerons sur les taux d'intérêt. C'est peut-être la principale pierre d'achoppement. Si l'on regarde le passé, au cours des 10 à 15 dernières années, les taux d'intérêt se sont situés autour de 0, à l'exception de 2019 où ils ont culminé à un peu moins de 2,5%. Ainsi, de nombreux investisseurs n'ont pas connu de période où les taux d'intérêt étaient supérieurs à 1%.

En fait, beaucoup de gens ont découvert la magie de l'investissement après la grande chute des marchés en 2020, alors que les taux d'intérêt étaient à nouveau très bas. En bref, il y avait de l'argent presque gratuit sur le marché que tout le monde pouvait prendre. Les entreprises en ont bien sûr profité. Les entreprises n'ont donc eu aucun mal à trouver de l'argent pour investir dans leur expansion, et ce pratiquement gratuitement. Cela vaut non seulement pour les entreprises, mais aussi, par exemple, pour l'immobilier, où les ménages ont pu construire une maison avec de l'argent pratiquement gratuit. Cette situation a poussé les valorisations des actions et des biens immobiliers à des sommets absurdes. Taleb compare cette période à Disneyland.

Disneyland est terminé, les enfants retournent à l'école. Ça ne va pas être aussi facile que ces 15 dernières années.

En bref, M. Taleb pense qu'à l'avenir, les investisseurs particuliers n'auront pas la vie aussi facile qu'ils le pensent, et que beaucoup d'entre eux se retrouveront à l'école de la vie.

Partager

Selon Taleb, il existe actuellement une génération assez importante d'investisseurs sur les marchés qui ont oublié l'importance du cash-flow ou qui n'ont tout simplement pas tenu compte de cette importance. En bref, la situation sur les marchés au cours des trois dernières années a été que tout ce que vous achetiez était simplement en hausse. Les investisseurs n'ont pas peur d'investir dans des entreprises qui ne produisent aucun flux de trésorerie. Ils justifient simplement le manque de liquidités en investissant dans l'avenir et dans le potentiel de l'entreprise.

Mais il y a un petit problème. Avec une inflation élevée, que la Fed tente de juguler en augmentant les taux d'intérêt, tout l'argent bon marché a soudainement disparu du marché. Cela a contribué à un refroidissement de l'économie, les entreprises et les consommateurs essayant d'économiser autant que possible tout en essayant de ne pas s'endetter inutilement.

Cette situation a contribué à une baisse des investissements des grandes entreprises dans l'expansion, qui sont en grande partie financés par la dette. La demande de prêts hypothécaires pour l'achat de biens immobiliers a également continué à baisser. L'inflation élevée a également fait grimper les prix de tous les produits et services, ce qui a considérablement freiné les dépenses des ménages. Tous ces facteurs se reflètent dans les prix des actions et aussi dans les prix de l'immobilier.

Toutes ces années, les actifs ont gonflé comme des fous, c'est comme une tumeur, je pense que c'est la meilleure explication.

Je vais donner à Taleb le bénéfice du doute ici, car même certaines des entreprises qui ont procédé à des licenciements ont cité dans leurs déclarations des licenciements résultant d'une croissance rapide dans le passé, alors qu'elles sont actuellement en train de stagner sur place, voire de ne pas croître aussi vite. Cela signifie qu'ils ont un surplus d'employés provenant de la période de croissance rapide. Les taux d'intérêt élevés sont tout simplement un gros problème pour les entreprises en croissance. Surtout pour ceux qui ne présentent aucun flux de trésorerie.

Le nouvel ordre

Selon Taleb, mais aussi dans le graphique ci-dessus, nous pouvons voir que les taux d'intérêt atteignent actuellement des niveaux qui étaient assez courants dans le passé. Comme on peut le voir sur le graphique ci-dessus, des baisses de taux d'intérêt aussi importantes n'ont été utilisées qu'en cas de crise, lorsque la Fed s'en servait pour tenter de relancer l'économie le plus rapidement possible.

Tout simplement, il n'y a plus d'argent bon marché sur le marché. Mais le gros problème, selon M. Taleb, c'est que les investisseurs comptent toujours sur le fait qu'une fois que la Fed aura réussi à maîtriser l'inflation, les taux d'intérêt reviendront à un niveau proche de 0, et l'argent bon marché recommencera à pleuvoir sur les marchés. En bref, c'est le seul état de fait que la plupart des investisseurs connaissent.

Mais ces investisseurs pourraient bien recevoir une sacrée leçon de la part de la Fed à l'avenir. En fait, selon Taleb, il est fort probable que nous ne reviendrons pas à l'époque de l'argent bon marché. Une fois que la Fed aura gagné la bataille contre l'inflation, elle sera probablement plus prudente et maintiendra les taux d'intérêt au-dessus de 1 ou 2 %. Cette situation va ralentir la croissance des entreprises et leurs bénéfices. Les entreprises qui ne génèrent pas de flux de trésorerie aujourd'hui seront en grande difficulté dans cette situation.

Étant donné que M. Taleb considère que l'avenir des marchés est simplement caractérisé par un manque d'argent bon marché que les entreprises peuvent utiliser pour se développer de manière importante, il pense que les investisseurs surévaluent actuellement les marchés. En bref, ils évaluent les marchés comme si les taux d'intérêt allaient continuer à être proches de zéro à l'avenir et que l'argent bon marché allait revenir sur le marché. Mais selon M. Taleb, cela ne se produira pas, et les investisseurs devraient s'habituer au nouvel environnement de taux d'intérêt plus élevés, qui refroidira légèrement l'économie.

M. Taleb pense que nous ne verrons peut-être pas une croissance et des rendements boursiers aussi élevés à l'avenir, précisément en raison de la hausse des taux d'intérêt. En bref, nous allons remonter dans le temps, à une époque où il n'était pas très courant que les taux d'intérêt soient très proches de 0, et les investisseurs vont se retrouver dans une situation totalement nouvelle à laquelle ils ne sont pas habitués.

AVERTISSEMENT : Je ne suis pas un conseiller financier et ce document ne constitue pas une recommandation financière ou d'investissement. Le contenu de ce matériel est purement informatif.

Sources :

https://finance.yahoo.com/news/black-swan-taleb-warns-disneyland-141920232.html

https://www.macrotrends.net/2015/fed-funds-rate-historical-chart