Kalibrácia rizika: Úloha bety pri tvorbe portfólia

Zaujali ma príspevky od @filiptimulak a @jaroslavkopejsko ohľadom diverzifikácie a rizika a preto som sa rozhodol prispieť svojím pohľadom na risk-managment s praktickou ukážkou.

Riadenie rizika prostredníctvom bety

Čo je to beta ?

Beta je finančná metrika, ktorá meria, ako veľmi sa pohybuje cena akcie alebo portfólia vo vzťahu k trhu. Berte betu ako spôsob, ako pochopiť, či má akcia alebo portfólio tendenciu tancovať podľa rovnakej melódie ako trh

Ako interpretovať betu ?

Beta 1 znamená, že akcia alebo portfólio sa pohybujú v súlade s trhom. Ak trh stúpne o 1 %, mali by stúpnuť aj akcie alebo portfólio a naopak.

Beta vyššia ako 1 znamená, že akcia alebo portfólio sú volatilnejšie ako trh. Ak trh vzrastie, akcia alebo portfólio s vysokou betou vzrastie vyššie, a ak trh klesne, klesne nižšie.

Beta menšia ako 1 naznačuje, že akcia alebo portfólio sú menej volatilné ako trh. Keď trh rastie, nerastie tak veľmi, ale ani neklesá tak veľmi, keď trh klesá.

Prečo riešiť betu ?

Investori sledujú betu, pretože je to jednoduchý a lacný nástroj. Na to, aby ste mohli využívať betu, nemusíte kupovať žiadne finančné produkty, ako sú opcie ani nejako inak sa zaistovať. Je to len číslo, ktoré vám pomôže zistiť, aká riziková je vaša investícia v porovnaní so všetkým ostatným (v zmysle systematického rizika).

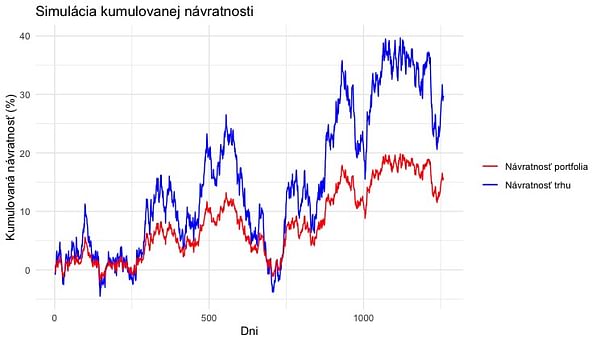

1. ) Beta portfólia = 0.5 ; Beta trhu = 1

Tento graf znázorňuje portfólio s betou 0,5, čo naznačuje, že je menej volatilné ako trh. Z hľadiska riadenia rizík táto nižšia beta znamená konzervatívnu investičnú stratégiu. Výnosy portfólia, ako sa odráža v grafe, by v porovnaní s trhom pravdepodobne vykazovali menej extrémnych vrcholov a poklesov, čo zodpovedá preferenciám investorov v oblasti stability a zachovania kapitálu. V prípade poklesu sa očakáva, že toto portfólio klesne menej ako trh, čo zvýrazňuje diverzifikačnú výhodu investícií s nižšou betou.

Výhody: Nižšie riziko a nižšia volatilita zabezpečujú plynulejšiu investičnú cestu.

Nevýhody: Kompromisom je potenciálne nižšia výkonnosť počas rastu trhu.

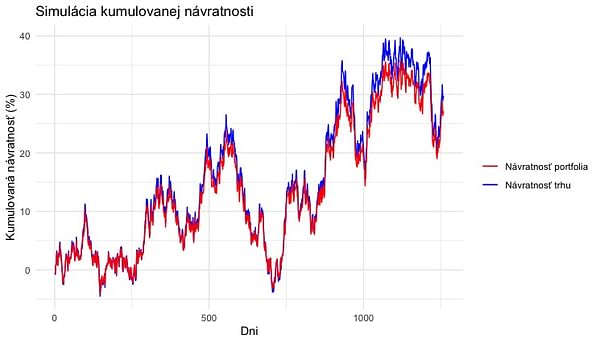

2.) Beta portfólia = 0.9 ; Beta trhu = 1

Druhý graf s betou 0,9 takmer kopíruje trh, ale s mierne zníženou volatilitou. Dosahuje rovnováhu medzi agresívnymi a konzervatívnymi stratégiami. Aj keď je stále citlivá na trhové trendy, nemusí v plnej miere zažívať poklesy trhu. Je to atraktívna stredná cesta pre investorov, ktorí hľadajú výnosy podobné trhovým s o niečo menším rizikom.

Výhody: Mierne riziko a zároveň zachytenie väčšiny trhových nárastov.

Nevýhody: Stále určitá zraniteľnosť voči poklesom trhu a menší rast počas býčích trhov v porovnaní s portfóliami s vyššou betou.

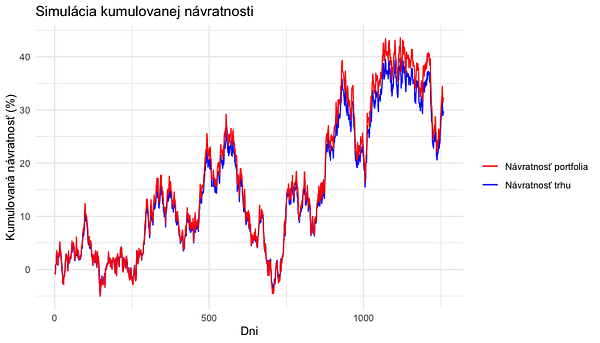

3.) Beta portfólia = 1.1 ; Beta trhu = 1

V tomto prípade portfólio s betou 1,1 naznačuje tendenciu mierne prekonávať trh počas vzostupu a zaostávať počas poklesu. Tento graf by ukazoval portfólio, ktoré je o niečo agresívnejšie, ochotné akceptovať dodatočné riziko za šancu na vyšší výnos.

Výhody: Potenciál výnosov mierne nad trhom.

Nevýhody: Väčšia expozícia voči poklesom trhu a vyššia volatilita.

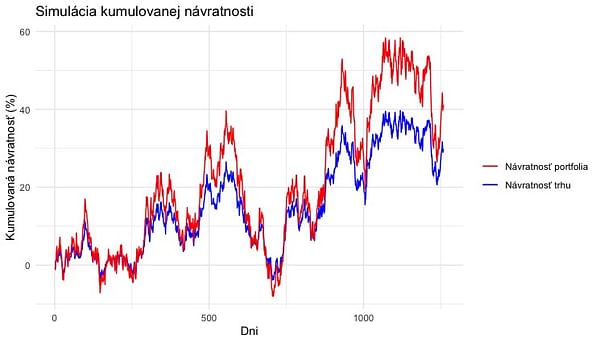

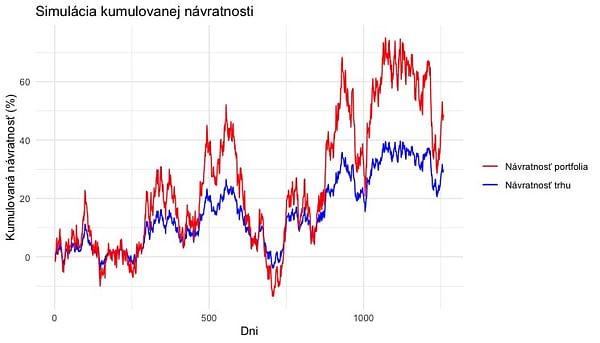

3.) Beta portfólia = 1.5 ; Beta trhu = 1

Portfólio s betou 1,5, ako ukazuje štvrtý graf, je výrazne volatilnejšie ako trh. Výkonnosť tohto portfólia je určená pre asertívneho investora, ktorý sa usiluje o vyššie výnosy a je ochotný akceptovať riziko väčších poklesov hodnoty. Graf by mal znázorňovať prudšie nárasty a poklesy, čo odráža citlivosť portfólia na pohyby trhu.

Výhody: Vysoké potenciálne výnosy na priaznivom trhu.

Nevýhody: Značné riziko straty v nepriaznivých trhových podmienkach, ktoré si vyžaduje aktívne riadenie.

4.) Beta portfólia = 2 ; Beta trhu = 1

Piaty graf s betou 2 by zobrazoval portfólio s dvojnásobnou volatilitou oproti trhu. Táto agresívna stratégia je vhodná pre investorov s vysokou toleranciou voči riziku, ktorí sa usilujú o výrazné zisky. Graf by zobrazoval výrazné výkyvy v hodnote portfólia, čo odráža vysoko rizikový charakter takéhoto investičného prístupu.

Výhody: Príležitosť na výrazné zisky na býčom trhu.

Nevýhody: Vysoké riziko značných strát, zvýraznené počas trhových korekcií alebo medvedích období.

Záverečné postrehy o riadení rizík prostredníctvom bety

Každý graf predstavuje iný kompromis medzi rizikom a výnosom, čo ilustruje, ako môže byť beta účinným nástrojom na riadenie rizík. Grafy s nižšou betou (0.5 a 0.9) zodpovedajú defenzívnym stratégiám, ktoré ukazujú odolnosť pri poklesoch, ale obmedzený rast na rastúcich trhoch. Naopak, grafy s vyššou betou (1.1, 1.5 a 2) zodpovedajú ofenzívnym stratégiám, ktoré ponúkajú potenciál pre vysoké zisky, ale za cenu väčšiej straty počas poklesu trhu.

Děkuji za zmínku 🙏🏻 Krásný článek a doufám, že se takto vzájemně dostaneme s celou komunitou na level nekonečno 🚀✌️

Jinak přidávám souhlas, že Beta je určitě důležitý koeficient, který investorovi nastíní změny hodnoty portfolia v průběhu investičního období. 📈📉

Super příspěvek. Beta je jedním z poměrových ukazatelů, který je velmi důležitý. Zde si dovolím vložit odkaz kde jsem definoval veškeré důležité poměrové ukazatele.

https://bulios.com/status/146733