Jusqu'où le marché boursier va-t-il descendre ? Ces 2 indicateurs peuvent nous donner un indice

Si vous ne pouvez pas attendre que votre portefeuille redevienne vert et ne soit pas à perte après quelques mois, ce post est pour vous. Vous y trouverez 2 indicateurs qui nous donneront quelques indices que la tendance pourrait s'inverser et que le marché baissier pourrait prendre fin.

L'évaluation joue un rôle important dans un marché baissier

Lorsque l'indice S&P 500 est pris dans un marché baissier, il n'est pas rare que les actions subissent une vente massive. En d'autres termes, les ratios cours/bénéfices (P/E), les ratios cours/bénéfices, etc. baissent, reflétant une vague générale de pessimisme dans le paysage de l'investissement et dans l'économie en général.

Lors du coronavirus du premier trimestre de 2020, du repli du quatrième trimestre de 2018 et de la fin de la bulle Internet en 2002, le PER à terme de l'indice S&P 500 a atteint à chaque fois un plancher entre 13 et 14.

À la fin du mois de juin 2022, le ratio C/B prévisionnel de l'indice S&P 500 était de 15,8. Si le ratio C/B prévisionnel de l'indice S&P 500 tombait simplement à la médiane de sa fourchette historique de repli (c'est-à-dire 13,5), l'indice chuterait encore de 14,55 % par rapport au niveau auquel il a clôturé le jeudi 30 juin. Cela signifierait que l'indice S&P 500 atteindrait son niveau le plus bas autour de 3 235.

Bien entendu, ce calcul n'est valable que si la composante E, les revenus, reste inchangée. La Fed augmentant rapidement les taux d'intérêt pour maîtriser une inflation historiquement élevée, il est très probable que les bénéfices des entreprises seront réduits.

La dette sur marge

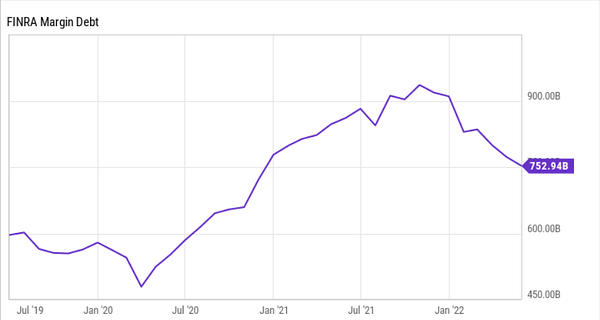

Un autre indicateur clé qui peut être utile pour déterminer dans quelle mesure le marché boursier pourrait encore chuter est l'encours de la dette marginale. Il s'agit de la somme d'argent que les investisseurs ont empruntée aux sociétés de courtage, plus les intérêts, pour acheter ou vendre à découvert des titres.

En général, il est parfaitement normal que l'encours de la dette augmente au fil du temps, parallèlement à la valeur globale des marchés boursiers. Un signe d'alerte est l'augmentation brutale de la dette sur une courte période. L'histoire a montré à plusieurs reprises que les augmentations rapides de la dette à risque se terminent mal.

Depuis le début de l'année 1995, il y a eu trois occasions où cette dette a augmenté de 60% ou plus sur une période de 12 mois. La première fois que cela s'est produit, c'était entre mars 1999 et mars 2000, marquant essentiellement le sommet de la bulle Internet. Le marché baissier qui a suivi a été le plus long de l'histoire (929 jours civils) et a fait disparaître près de la moitié de la valeur de l'indice S&P 500.

La suivante a eu lieu entre juin 2006 et juin 2007, quelques mois seulement avant le début de la crise financière. En mars 2009, le S&P 500 avait perdu 57 % de sa valeur.

Enfin, entre mars 2020 et mars 2021, la dette marginale a de nouveau fortement augmenté. Si l'histoire est un guide, le S&P 500 pourrait perdre la moitié de sa valeur. Cela signifierait que le plancher serait loin de la marque des 2 400 points.

Soyons juste patients

Selon ces deux indicateurs, qui se sont révélés assez précis au cours du dernier quart de siècle, il est peu probable que l'indice S&P 500 trouve un plancher avant un niveau compris entre 2 400 et 3 235 points. Pour mémoire, il avait terminé le premier semestre 2022 à 3 785 points.

Si la perspective de nouvelles baisses à court terme peut rendre certains investisseurs nerveux, cela n'a rien d'extraordinaire. En effet, tous les krachs, corrections et marchés baissiers de l'histoire de la bourse (à l'exception du marché baissier actuel) ont finalement été annulés par un rallye haussier. En bref, il faut être à la fois patient et optimiste.

Avertissement : ceci n'est pas une recommandation d'investissement, inspirée par l'analyse de Sean Williams. Je ne suis pas un investisseur professionnel.