3 actions peu connues qui sont maintenant trop bon marché pour être ignorées

Nous n'en apprendrons probablement pas beaucoup plus sur Apple, Tesla ou Google. Tout le monde connaît ces entreprises aujourd'hui. C'est pourquoi il n'y a pas de mal à patauger de temps en temps dans des eaux moins connues et à essayer de trouver quelques perles qui peuvent monter en flèche. Cela pourrait être le cas avec les trois actions ci-dessous, qui, selon les analystes, se vendent très peu cher en ce moment.

1. Capri Holdings $CPRI

Le premier est Capri Holdings, une société de holding et de vente au détail de produits de mode d'envergure internationale. Capri compte plus de 1 200 points de vente au détail, dont des kiosques à journaux et des boutiques en magasin. La société vend une large gamme de produits de marque haut de gamme, notamment des vêtements, des chaussures et des accessoires, sous les noms bien connus de Versace, Jimmy Choo et Michael Kors.

Capri a affiché une forte croissance de ses revenus au cours des derniers mois, déclarant un bénéfice de 1,49 milliard de dollars dans son rapport financier pour le quatrième trimestre de l'exercice 2021. Il s'agit d'une augmentation de 24 % par rapport à l'année précédente et, selon la direction de l'entreprise, d'un résultat record. La marge brute a également atteint un record d'entreprise de 64,1 %. Le bénéfice net ajusté pour le trimestre s'est élevé à 152 millions de dollars, soit 1,02 dollar par action diluée. Ce chiffre est plus de 2,5 fois supérieur à celui de l'année précédente.

À la fin de l'exercice 2022, la société détenait des stocks d'une valeur de plus de 1,09 milliard de dollars, soit une augmentation de près de 49 % d'une année sur l'autre, ce qui est conforme aux objectifs déclarés de la société. C'est-à-dire à la fois détenir plus de stocks de base sur une base régulière et prendre des stocks saisonniers plus tôt dans le cycle.

La société a un programme actif de rachat d'actions et a racheté environ 5,1 millions d'actions au cours du trimestre, dépensant environ 300 millions de dollars. Le conseil d'administration a depuis révisé le programme de rachat et remplacé l'autorisation restante de 500 millions de dollars par une nouvelle autorisation d'un milliard de dollars au cours des deux prochaines années.

Malgré tout cela, le cours de l'action est en baisse. L'action a perdu environ 35% cette année.

Ces pertes abruptes ont fait baisser le cours de l'action du détaillant de luxe et l'ont placé dans une position qui a attiré l'attention de l'analyste Robert Drebul.

Dans un commentaire pour Guggenheim, Drbul a écrit : "Bien que l'entreprise soit confrontée à de nombreux défis macro et mondiaux à court terme, nous continuons à voir une opportunité pour Capri de générer 7 milliards de dollars de revenus et d'atteindre une marge d'exploitation de 20% à long terme. Capri se négocie à seulement 7,1 fois notre nouvelle estimation du BPA pour 2023 et nous pensons qu'elle offre l'un des moyens les moins chers et les plus attrayants d'investir dans la reprise économique mondiale en cours (mais non linéaire), avec des prévisions de demande accrue pour les catégories spécialisées de sacs à main, de chaussures et de vêtements pour les événements sociaux, les voyages et le retour au bureau."

Drbul suit ces commentaires avec une note d'achat et un objectif de prix de 90 $, montrant sa confiance dans une croissance de 109 % cette année.

2. ArcBest Corporation $ARCB

Avec la deuxième action de notre liste, nous entrons dans le secteur des transports. ArcBest est une autre société holding, mais cette fois dans le secteur du transport ; ses filiales sont des sociétés de transport qui opèrent dans le segment des chargements partiels (LTL), qui est une partie importante du secteur du transport. Les entreprises utilisent le transport de lots brisés pour transporter des charges trop volumineuses pour des colis, mais pas assez pour remplir complètement une semi-remorque, et les transportent sur toute une série d'itinéraires, de l'inter-état à l'urbain.

Un rapide coup d'œil à quelques chiffres nous montre à quel point ArcBest comble un vide important. L'entreprise compte plus de 80 000 transporteurs actifs, 14 000 employés, et rapportera plus de 4 milliards de dollars de revenus en 2021. Sur ce montant, la société a investi environ 150 millions de dollars dans la technologie et l'innovation, en mettant l'accent sur les projets stratégiques.

Tout cela a permis à ArcBest de bien démarrer l'année 2022, avec un chiffre d'affaires de 1,34 milliard de dollars au premier trimestre, en hausse de 61 % par rapport à l'année précédente. Les ventes élevées ont également fait grimper les bénéfices. Le bénéfice net du premier trimestre 2022 s'est élevé à 79,8 millions de dollars pour un BPA dilué de 3,08 dollars. Tant le revenu total que le bénéfice dilué par action ont été les meilleurs depuis plus de deux ans, et les gains d'ArcBest se sont reflétés dans tous les secteurs d'activité de la société.

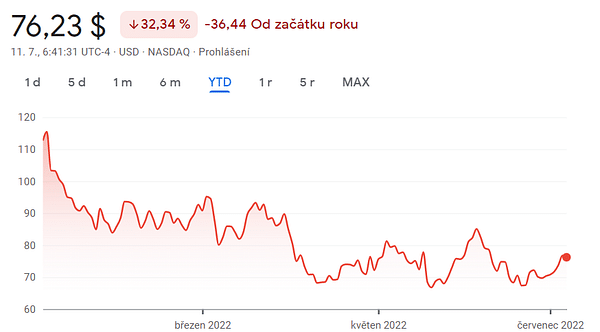

Pourtant, l'action ArcBest a perdu 32 % cette année, ce qui suggère que les investisseurs devraient y prêter davantage attention, selon Ariel Rosa, analyste au Credit Suisse.

"ArcBest a un rendement attractif de 12 % sur les flux de trésorerie disponibles (le plus élevé de notre couverture). La société a réalisé de bonnes performances au cours des dernières années, mais son multiple actuel, selon nous, reflète un scepticisme considérable quant à la durabilité de ces résultats.... Si elle peut maintenir ces résultats lorsque la demande se normalise, en particulier avec un ratio d'exploitation du transport de lots brisés inférieur à 90 %, le cours de son action pourrait augmenter de manière significative", estime M. Rosa.

Rosa note donc ARCB comme Outperform (i.e. Buy), ce qui n'est pas surprenant compte tenu de son commentaire, et fixe un objectif de cours de 102 $, ce qui implique une croissance annuelle de 34 % pour le titre.

3. Open Lending Corporation $LPRO

Ces dernières années, le secteur automobile a trouvé un soutien important dans le financement des consommateurs, qui a stimulé les ventes de voitures neuves et d'occasion à mesure que les prix augmentaient. À l'avenir, ce soutien ne fera que gagner en importance - mais aussi en complexité avec la hausse des taux d'intérêt. Notre prochaine action, Open Lending, s'intéresse à ce secteur.

Cette société basée au Texas fournit une gamme de services aux institutions financières et aux prêteurs, notamment l'analyse automatisée du crédit, la tarification et la modélisation fondées sur le risque, et la technologie de décision automatisée pour les prêteurs automobiles. L'entreprise opère sur tout le territoire américain et est en activité depuis 2013. Elle est devenue publique en 2020.

Depuis son entrée en bourse, l'action a progressé rapidement, atteignant des sommets supérieurs à 40 dollars. Le titre s'est maintenu à ce niveau ou presque pendant la majeure partie de 2021, mais a commencé à chuter en septembre dernier. Depuis le début de l'année, l'action a perdu 59%.

Un regard sur les chiffres peut aider à expliquer la baisse des actions d'Open Lending. L'entreprise est confrontée à un problème dû à l'inflation et à la hausse des taux d'intérêt, deux facteurs qui rendent l'achat de véhicules plus coûteux pour les clients. Elle a néanmoins enregistré le bénéfice le plus élevé au cours du dernier trimestre, le premier trimestre 2022, avec 50,1 millions de dollars, soit une hausse de 13 % par rapport à l'année précédente. L'activité est restée soutenue au premier trimestre, la société ayant certifié 43 944 prêts, contre 33 318 au trimestre précédent, soit une augmentation de près de 32 %. Le bénéfice net est également passé de 12,9 millions de dollars à 23,2 millions de dollars, soit une hausse de plus de 79 % par rapport à l'année précédente.

Dans son commentaire, David Scharf, analyste de JMP, écrit : "La société a enregistré de très bons résultats au premier trimestre, tant sur les lignes supérieures que sur les lignes inférieures, ainsi que des volumes de certification de prêts (certs) meilleurs que prévu. En outre, nous pensons que la réitération des prévisions de revenus, d'EBITDA et de certitudes pour l'ensemble de l'année sera perçue positivement à la lumière du sentiment des investisseurs, qui ont dressé un tableau plus sombre de la demande de prêts automobiles en 2022..." Nous pensons que les obstacles sans précédent de la chaîne d'approvisionnement qui ont pesé sur les stocks des concessionnaires et les volumes de prêts, ainsi que l'impact de la normalisation du crédit sur les parts de bénéfices des transporteurs, sont déjà pris en compte dans l'action d'Open Lending."

Scharf, qui est carrément dans le camp des haussiers, évalue l'action LPRO comme étant surperformante (c'est-à-dire achetée) et son objectif de prix de 28 $ implique une hausse robuste de 189 % au cours des 12 prochains mois.

Avertissement : Ceci n'est pas une recommandation d'investissement, inspirée de Yahoo Finance. Je ne suis pas un investisseur professionnel.