Dans cet article, j'aimerais vous présenter les raisons pour lesquelles il ne faut pas suivre les prédictions des analystes ou de quiconque. L'idée principale de cet article sera de montrer aux investisseurs les raisons pour lesquelles ils ne doivent investir qu'en fonction d'eux-mêmes et de leur analyse. Je donnerai ensuite des exemples de prédictions qui ne fonctionnent pas et de ce qu'un investisseur peut perdre en agissant ainsi.

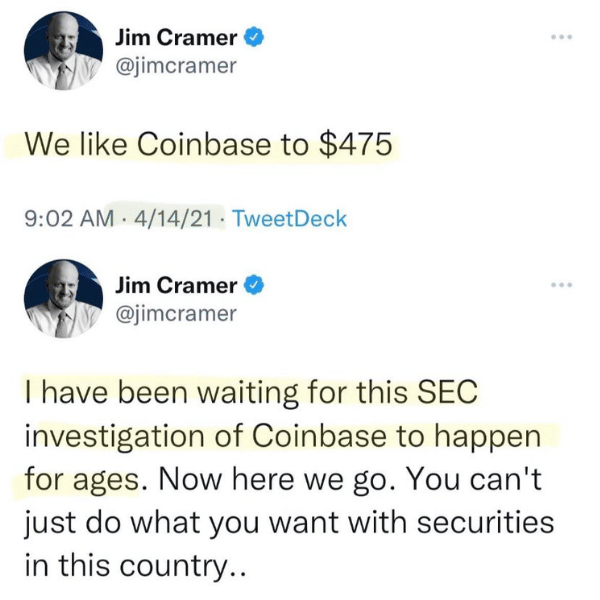

Jim Cramer est tout simplement le visage des prédictions à côté de la plaque 😄.

Tout d'abord, voyons pourquoi les investissements basés sur des prédictions peuvent se retourner contre vous.

- On ne peut rien prévoir avec certitude. Si l'on considère l'année 2022, qui en est un bel exemple, combien d'entre vous s'attendaient à ce que nous ayons à faire face à quelque chose comme : un dollar fort, une forte inflation, des conflits guerriers, de nouvelles vagues de covide, une crise énergétique, des problèmes de chaîne d'approvisionnement, etc. C'est l'une des choses qui, entre guillemets, est inattendue et ne peut être prise en compte dans toute prévision - les événements inattendus.

- D'autres problèmes incontrôlables peuvent survenir au sein même de l'entreprise. Litiges, dépenses inattendues, dommages et périodes de perte basés sur une confluence d'événements défavorables.

- Votre portefeuille est initialement construit en fonction de votre stratégie et de vos besoins. Ainsi, personne ne devrait classer une autre action en fonction d'une prédiction, simplement parce que les analystes considèrent cette action comme une bonne affaire et porteuse d'un certain potentiel.

- Même s'il s'agit d'un pourcentage absolument minimal à zéro, l'erreur est humaine et il est facile de faire des erreurs de calcul. Il me semble qu'il y a eu un cas, juste cette année, où une transaction a été faite avec une décimale en moins et cela a fait monter les marchés en Europe.

- Les analystes peuvent ne pas savoir où se trouve réellement le potentiel caché.

Nous allons maintenant examiner une sélection des plus grands échecs du point de vue des prévisions. Je prendrai également en compte pour certains d'entre eux les pourcentages que l'investisseur aurait pu perdre/gagner s'il n'avait pas écouté les analystes. Je laisse Jim Cramer en dehors de ça aujourd'hui, c'est pour un article entier qui lui est consacré 😅.

1. Whitney Tilson et Google en 2004

Whitney Tilson peut légitimement occuper la première place du classement car, en 2004, il a écrit une prédiction pour frapper l'introduction en bourse de la technologie $GOOGL et a déclaré que les principaux moteurs de recherche ne seraient probablement pas en mesure de maintenir leur part de marché :

Je pense qu'il est pratiquement certain que l'action de Google sera assez folle pour que les investisseurs participent à son offre surachetée, mais vous serez déçus.

- À l'entrée sur le marché, une action de $GOOGL valait 2,7 $..... 18 ans plus tard (et après la scission), une action coûte 114,8 dollars.

- Voici la définition exacte de mon point numéro 5 - Les analystes peuvent ne pas savoir où se trouve le potentiel caché. On entend souvent dire que nouvelle technologie = automatiquement non-sens... Soit dit en passant, c'est une belle illustration de l'époque où l'internet et plus tard le bitcoin, par exemple, ont vu le jour - l'ignorance et la peur de l'inconnu prennent parfois le pas sur la perspicacité.

2. Paul La Monica et Netflix pour 10 $.

Paul La Monica a averti les investisseurs de ne pas choisir l'action $NFLX simplement parce qu'elle est à la mode et relativement jeune sur un marché technologique en expansion. Il craignait également que la société se négocie à 200 fois les bénéfices, ce qui, soit dit en passant, a été le cas de Netflix pendant encore 15 ans après la prédiction. En même temps, il ne pensait pas que quelqu'un pourrait renverser la domination des DVD et des cassettes.

Au moment où La Monica a écrit sa dissidence, NFLX s'échangeait à 10,98 $ par action. En regardant l'ATH à partir de 2021, les investisseurs ont manqué une opportunité avec un potentiel de 6 600%.

3. Steve Ballmer - Aucune chance que l'iPhone gagne une part de marché significative

Steve Ballmer n'était peut-être pas un analyste, mais il était le PDG de Microsoft qui affirmait qu'il n'y avait aucune chance que l'Iphone gagne une part de marché significative. Une année s'est écoulée et le monde s'étonne : l'Iphone a gagné jusqu'à 40% de parts de marché sur le marché des téléphones, alors que le Microsoft de Ballmer ne détenait que 3-4% du marché.

Si ce sujet vous intéresse, jetez un coup d'œil à la vidéo suivante : (152) 10 pires prédictions de tous les temps - YouTube

Ok, je vous ai menti en disant que ce n'était pas dirigé contre Jim Cramer.

Au 14 avril 2021, les actions de Coinbase sont en hausse d'environ -80%.

Conclusion

Le but de cet article n'est pas de se moquer, j'aime lire les prédictions moi-même et je suis inspiré par les données souvent intéressantes (je ne base pas mes prédictions dessus). L'article se concentre sur le fait que cela n'a absolument aucune importance si vous obtenez des conseils d'un PDG, d'un analyste ou simplement d'une personne expérimentée - vous ne pouvez rien prédire avec certitude - les calculs sont excellents mais pas directionnels. Certaines des prédictions des analystes fonctionnent, mais je pense que cela ne vaut absolument pas la peine de prendre le risque de perdre ou de manquer une opportunité d'investissement. Oh, et une dernière chose - si quelqu'un veut se baser sur des prédictions, ne le mettez surtout pas sur Burry, qui prédit régulièrement des krachs boursiers... Je ne pourrais même pas tenir le statut d'investisseur à long terme sur la base de ses prédictions 😅.

- Quelle est votre opinion sur les prédictions ?

- L'un d'entre vous a-t-il essayé d'investir en fonction d'une prédiction ? Si oui - Quel a été le résultat ?

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.