Lorsque l'on regarde les chiffres résumant la carrière d'investisseur de Warren Buffett, c'est effectivement une lecture impressionnante. Buffett a pris la tête de Berkshire Hathaway $BRK-A $BRK-B en 1965. À l'époque, l'évaluation de l'entreprise valorisait une action de l'entreprise à environ 19 dollars. Le succès de l'Oracle d'Omaha à la tête de ce conglomérat moderne est peut-être mieux illustré par le fait que vous pouvez acheter aujourd'hui une action de classe A de la société pour 425 000 dollars ! Et ses rendements sont encore plus impressionnants si l'on ajoute les paiements de dividendes qu'il a accumulés au fil des décennies.

Même son portefeuille est aujourd'hui largement composé d'actions offrant des dividendes, car il s'agit manifestement d'un avantage populaire que Warren apprécie dans ses positions. Les trois actions suivantes versent toutes des dividendes et se retrouvent dans le portefeuille d'actions de Berkshire. Mais surtout, il s'agit d'un trio qui est prêt à remporter de nombreuses autres victoires sur le long terme, ce qui en fait un candidat idéal pour figurer dans votre portefeuille.

Verizon $VZ

Qui a dit que Warren Buffett n'était pas un investisseur technologique ? Après avoir évité le secteur pendant des années, Buffett a maintenant investi des milliards dans des entreprises technologiques, et possède notamment 3,8 % de toutes les actions de Verizon Communications. Aux prix actuels, la position de Berkshire vaut près de 9 milliards de dollars.

Le dividende de Verizon a été sous-évalué dans le passé. Bien qu'elle offre un rendement juteux de 4,5 %, de nombreux investisseurs en revenus ont préféré le paiement plus important de 7 % offert par son concurrent AT&T $T. Cependant, cela est sur le point de changer.

Au début de l'année, AT&T a annoncé qu'il allait scinder sa division WarnerMedia et la fusionner avec Discovery, la scission devant intervenir l'année prochaine. En conséquence, la société réduit son dividende. Si l'opération peut débloquer de la valeur pour AT&T, elle rend aussi Verizon relativement plus attrayante pour les investisseurs en revenus des télécommunications.

Buffett est un investisseur de valeur et $VZ lui convient certainement. La société se négocie actuellement à 10,3 fois les bénéfices futurs, contre 22,3 fois pour l'indice S&P 500. Le rendement de 4,5 % de Verizon est trois fois plus élevé que celui de l'indice de référence, et les investisseurs s'attendent à ce qu'une autre augmentation du dividende soit annoncée en septembre, poursuivant ainsi une série d'augmentations des versements qui ont lieu chaque année depuis 2006.

Bien sûr, l'action VZ a ses risques. La croissance des bénéfices a été difficile et les revenus en 2020 ont été inférieurs à ceux de 2015. L'entreprise est fortement exposée aux activités de téléphonie fixe et de télévision par câble et a un surendettement important, dont la majeure partie provient de l'émission de 49 milliards de dollars qu'elle a réalisée en 2014 pour racheter la participation de 45 % de Vodafone dans Verizon Wireless.

Malgré cela, le dividende de $VZ est sûr. L'année dernière, la société a généré plus de 20 milliards de dollars de flux de trésorerie disponible, soit plus du double du dividende versé. Le ratio de distribution est donc de 50 %. L'activité prévisible de Verizon, basée sur l'abonnement, permet aux investisseurs d'espérer des dividendes (et des augmentations de dividendes) pour les années à venir. Warren Buffett et Berkshire savent reconnaître une entreprise solide quand ils en voient une.

Mastercard $MA

Avec un rendement du dividende de 0,5 % aux cours récents, les investisseurs à la recherche de rendement négligent souvent Mastercard. Paradoxalement, la société peut également être évitée par les investisseurs de croissance qui supposent qu'avec une capitalisation boursière de plus de 358 milliards de dollars, ses jours de croissance sont terminés.

Je pense que les investisseurs des deux camps font une erreur en ignorant $MA. En d'autres termes, grâce à son envergure et à la force de sa marque, ce pilier peut surfer sur la vague massive de croissance des paiements numériques dans le monde au cours des prochaines décennies.

Mastercard a construit une énorme douve économique contre ses concurrents grâce à son réseau de paiements fiable et bien connu, ce qui lui donne un énorme avantage en termes d'effet de réseau. Le fait d'avoir une relation - que ce soit en tant que titulaire de carte, commerçant acceptant ou banque émettrice de Mastercard - vous donne accès à deux autres groupes. Et plus ils sont nombreux à s'associer à $MA, plus les autres membres de ce réseau veulent y accéder. C'est un énorme avantage.

Ce fossé économique explique pourquoi l'action Mastercard a constamment surperformé l'indice S&P 500 sur presque toutes les périodes de trois, cinq et dix ans depuis son entrée en bourse, et devrait continuer à le faire. C'est aussi probablement la raison pour laquelle Mastercard fait partie du portefeuille de Berkshire Hathaway.

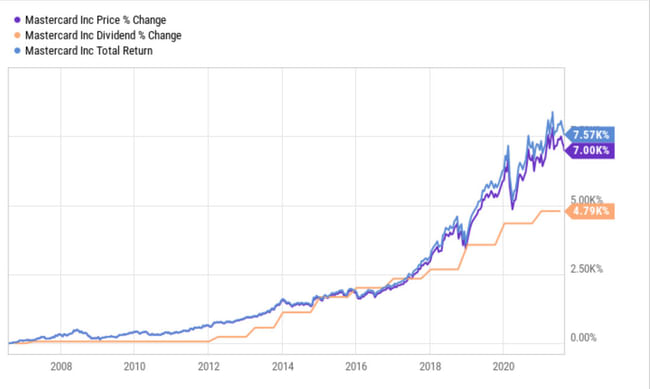

Une dernière chose : le rendement est faible, mais la croissance du dividende est incroyable. Voici une indication de sa progression depuis son introduction, qui a d'ailleurs fait grimper le rendement total de $MA de 570% supplémentaires :

Source : YCharts

C'est beaucoup de jus à partir d'un rendement de dividende relativement faible qui est soutenu par une croissance incroyable.

Apple $AAPL

Apple, la plus grande position en actions de Berkshire, est dans une course incroyable. Au cours des dix dernières années, il a dégagé un rendement total d'environ 675 %, grâce à des gains alimentés par de fortes ventes de matériel et une croissance impressionnante des logiciels et des services. À la lumière de cette croissance fulgurante, il n'est pas déraisonnable de se demander si le géant de la technologie a encore de la place pour une croissance plus importante.

La capitalisation boursière de $AAPL a déjà atteint la somme respectable de 2,45 trillions de dollars et figure en tête de la liste des entreprises les plus précieuses du monde. Si la croissance relative deviendra naturellement plus difficile à mesure que l'entreprise grandit, Apple occupe toujours une position inégalée dans le secteur de l'électronique grand public. La technologie va prendre de plus en plus d'importance dans la vie quotidienne de l'individu moyen, et Apple est dans une position fantastique pour tirer pleinement parti de certaines des plus grandes tendances technologiques émergentes dans le monde.

Les téléphones et les tablettes de l'entreprise joueront un rôle important dans l'avènement de l'ère des réseaux 5G, qui permettront des vitesses de téléchargement et d'envoi de données nettement plus rapides et autoriseront de nouveaux types d'applications logicielles. Apple devrait également être un leader dans le domaine de la réalité augmentée (AR). La technologie de mise en réseau de nouvelle génération contribuera à ouvrir la voie à de nouvelles applications matérielles et logicielles de réalité augmentée, et le leadership actuel de $AAPL dans le domaine de l'informatique mobile et portable laisse penser que si la réalité augmentée prend son essor, la société sera probablement l'un des plus grands gagnants.

Le rendement du dividende de la société est d'environ 0,6 %, malgré des années de forte croissance des versements. Il peut donc être surprenant que le dividende d'Apple ait été beaucoup plus élevé dans le passé. Il faut savoir que l'action a rapporté plus de 2,6 % pendant un certain temps en 2013. Depuis qu'Apple a commencé à verser un dividende en 2012, elle a augmenté son versement de 132,5 %, mais l'appréciation du capital du marché a largement dépassé la croissance du versement. Ne vous inquiétez pas. Le leader technologique devrait être en mesure de continuer à afficher une forte croissance des bénéfices et d'augmenter son dividende, et les investisseurs à long terme sont susceptibles d'obtenir des rendements solides et impressionnants de l'action. Au moins Warren semble plus que confiant à ce sujet.

*Ceci n'est pas une recommandation d'investissement ; n'investissez que sur la base de votre propre analyse approfondie. Les actions sont un actif risqué.