Analýza American Tower: Geniální obchodní model a skvělý management za vysokou cenu

I když není zábavné, že trhy klesají, je skvělé, že můžeme nakoupit některé kvalitní akcie za fantastické ceny. A protože nákup skvělých akcií za skvělé ceny je základem každé úspěšné strategie, využijme příležitostí, které dostáváme. Mohla by jednou z nich být třeba je společnost American Tower Corporation $AMT+1.4%?

Základní údaje

Společnost American Tower je americká společnost založená v roce 1995, která se specializuje na vlastnictví a provozování bezdrátových vysílačů a věží po celém světě. Společnost poskytuje infrastrukturu pro mobilní operátory, kabelové společnosti, internetové poskytovatele a další telekomunikační společnosti.

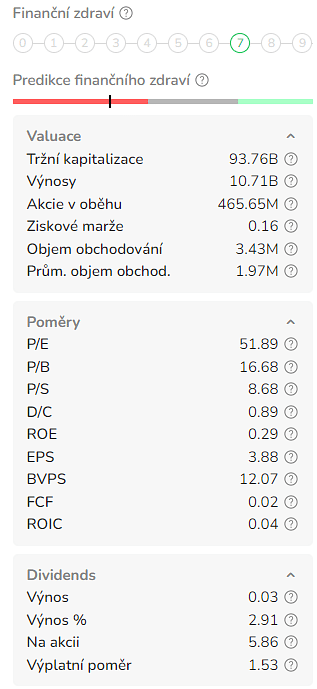

Jedná o společnost s vysokou tržní kapitalizací a stabilním výnosem. Společnost má silnou pozici na trhu díky svému rozsáhlému portfoliu vysílačů a věží, které poskytují kritickou infrastrukturu pro telekomunikační společnosti. American Tower má také silnou mezinárodní přítomnost a působí v mnoha zemích po celém světě.

Podle aktuálních dat na březen 2023 má společnost American Tower tržní kapitalizaci ve výši přibližně 93.72 miliard USD a aktuální dividendový výnos ve výši přibližně 3 %. V roce 2021 společnost vykázala celkové příjmy ve výši 9,4 miliard USD a čistý zisk ve výši 1,8 miliardy USD.

V roce 2021 společnost American Tower dokončila akvizici společnosti Cignal TV, což posílilo její pozici na trhu v Asii a umožnilo jí rozšířit své portfolio vysílačů a věží. Společnost také oznámila, že plánuje investovat do rozšíření své infrastruktury v USA a v zahraničí.

Tato společnost má tak nějak všechno. Přichází s 3,0% dividendovým výnosem, konzistentním růstem dividendy, 66% (forward) výplatním poměrem AFFO (očištěné provozní prostředky) a neprůstřelným obchodním modelem, který přichází s růstem. Jejich hlavní činností je pronájem prostor na komunikačních stanovištích různým nájemcům, včetně poskytovatelů bezdrátových služeb, rozhlasových a televizních stanic a vládních agentur.

Portfolio společnosti American Tower tvoří především věže (překvápko), které vlastní a provozuje na základě dlouhodobých nájemních smluv. Podmínky smluv obvykle zahrnují počáteční dobu trvání od pěti do deseti let s možností několikanásobného prodloužení. Roční zvýšení nájemného jsou ve Spojených státech obvykle stanoveny v průměru na zhruba 3 %.

https://www.youtube.com/watch?v=AdVerrf1Lgc

To znamená, že v případě zrychlení inflace nad 3 % hlavní činnost společnosti poněkud trpí. To je v současné době případ a důvod, proč cena akcií klesá. Ale o tom až později. Kromě toho vlastní portfolio propojených datových center a souvisejících aktiv v USA, které pronajímá podnikům, provozovatelům sítí, poskytovatelům cloudových služeb a podpůrných služeb.

Vzhledem k tomu jsou náklady společnosti z velké části fixní. Náklady zahrnují nájemné za pozemek (na kterém jsou věže umístěny), daně z nemovitostí, údržbu areálu, pojištění a monitorování. Kapitálové výdaje jsou navíc utlumené. V průměru společnost vynakládá 2,4 % na udržení investičních výdajů.

CEO uvedl tři hlavní důvody pro koupi akcie:

- Poptávka: Poptávka po službách společnosti American Tower je dána rostoucí potřebou širokopásmového bezdrátového připojení, která je celosvětovým fenoménem. Velcí poskytovatelé bezdrátových služeb investují do svých sítí, aby uspokojili tuto poptávku, což vyžaduje více prostoru na pozemcích společnosti American Tower. Tato trvalá poptávka vytváří stálý zdroj příjmů. Navíc umožňuje společnosti využívat její provozní pákový efekt. Růst poptávky zahrnuje rozšiřování 4G v určitých oblastech, postup 5G ve vyspělejších zemích a oblastech a přípravu na to, jak by mohl vypadat internet věcí, kde posouváme konektivitu na další úroveň. Nejenže se očekává, že tyto trendy rychle zvýší poptávku po datech, ale můžeme také předpokládat, že to bude vyžadovat více hardwaru na věžích, ne méně.

- Obchodní model: Model věží je považován za jeden z nejlepších obchodních modelů na světě. Společnost American Tower uzavírá dlouhodobé smlouvy se zákazníky, kteří zabírají prostor na jejích lokalitách. Společnost má velké průchozí příjmy, které se z výnosů dostávají až do EBITDA. Model věží představuje pro konkurenty významnou překážku vstupu na trh.

- Provedení: Společnost American Tower v minulosti dosahovala dobrých finančních ukazatelů. Společnost je lídrem v oblasti ESG, energie a paliv, což je pro dekarbonizaci na celém světě klíčové. Společnost také získala velkou akvizici zabývající se datovými centry ve Spojených státech, což vytváří příležitosti pro tvorbu hodnoty s rozvojem edge a s tím, jak se 5G stává všudypřítomným po celém světě.

Dividendy a rozvaha

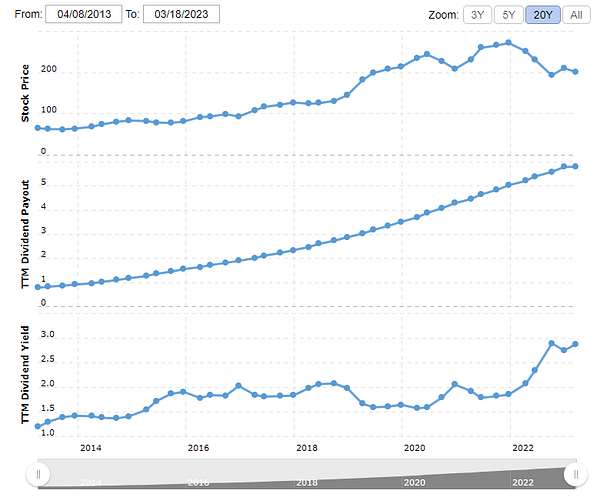

S ohledem na výše uvedené společnost vynáší cca 3 %. Dividendy jí rostou deset let po sobě a průměrná roční míra růstu dividend za poslední tři roky činí 15,7 %. Společnost obvykle zvyšuje dividendy několikrát ročně. Poslední zvýšení bylo oznámeno v prosinci 2022, kdy vedení zvýšilo o 6,1 %. Na celoroční bázi chce společnost zvýšit dividendu o 10 %. To je hodně, protože máme co do činění s akcií s výnosem 3,1 %. Tato zvýšení se v průběhu času sčítají.

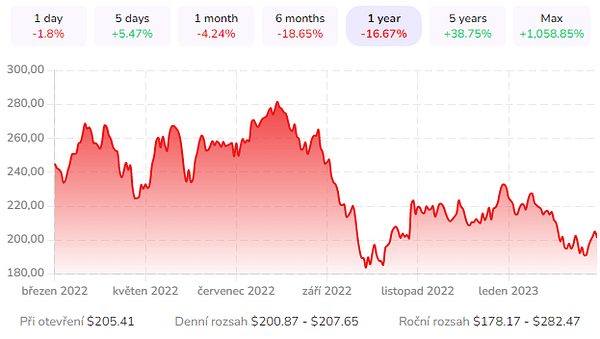

Akcie AMT utrpěly, nicméně méně než její benchmark. Za poslední tři roky se AMT vrátila o 55 %. To překonává sektor zhruba o 25 bodů. To zahrnuje 30% pokles z jeho historického maxima v důsledku rostoucí inflace, vyšších sazeb a horšího sentimentu investorů. AMT má naprosto skvělý a neprůstřelný obchodní model, kterýje doplněn skvělým managemntem, který si je vědom svých kvalit. Bohužel jsou si toho vědomi i investoři a společnost je oceněna opravdu vysoko.

Je také třeba říci, že AMT má skvělou rozvahu. 78 % jejího dluhu je fixováno, což ji chrání před prudkým růstem úrokových sazeb. Totéž platí pro vážený průměr zbývající doby splatnosti dluhu, který činí 5,6 roku. Společnost tak získává drahocenný čas. Kromě toho společnost snížila zadluženost své rozvahy.

V letech 2023 a 2024 se vedení společnosti zaměří na další snižování poměru čisté finanční páky na úroveň 3-5x EBITDA. Poté by se růst dividend mohl ještě zrychlit, pokud to nové obchody a úrokové sazby umožní.

Osobně se mi společnost líbí. Bohužel cena je opravdu vysoká i přes aktuální propad. REITů už mám navíc několik dalších. Každopádně budu ale AMT sledovat.

Disclaimer: V žádném případě se nejedná o investiční doporučení. Jde čistě o můj souhrn a analýzu na základě dat z internetu a dalších zdrojů. Investice na finančních trzích jsou rizikové a každý by měl investovat na základě svého rozhodnutí. Jsem pouze amatér dělící se o své názory.