Mit diesen 3 REITs können Sie dank ihrer hohen Renditen ein passives Einkommen erzielen

REITs sind bei Dividendenanlegern sehr beliebt. Werfen wir also heute einen Blick auf 3 REIT-Unternehmen, die unter Anlegern nicht so bekannt sind, aber gleichzeitig hohe Dividendenrenditen bieten.

Real Estate Investment Trusts (REITs) sind attraktive Anlagemöglichkeiten für Investoren, die höhere Erträge aus ihren Anlageportfolios erzielen möchten. REITs sind verpflichtet, 90 % ihres steuerpflichtigen Einkommens in Form von Dividenden an die Aktionäre auszuschütten, was oft zu hohen Dividendenrenditen von 5 % oder mehr führt. Anleger sollten jedoch die Fundamentaldaten dieser Fonds sorgfältig prüfen, um sicherzustellen, dass die hohen Renditen nachhaltig sind, und wichtige Faktoren wie Dividendensicherheit, Bewertung, Unternehmensführung, Bilanzlage und Wachstum im Auge behalten. In diesem Artikel stellen wir drei REITs mit hohen Dividendenrenditen vor.

Brandywine Realty Trust $BDN-1.9%

Brandywine Realty Trust ist ein gewerblicher REIT, der sich auf den Erwerb, die Entwicklung, den Besitz und die Verwaltung von Büro-, gemischt genutzten und Einzelhandelsimmobilien konzentriert. Das Unternehmen ist hauptsächlich im Segment der Büroimmobilien in ausgewählten Wachstumsmärkten wie Philadelphia und Austin tätig. Diese Gebiete zeichnen sich durch ein starkes Beschäftigungswachstum, innovative Branchen und demografische Trends aus, die die Nachfrage nach Büroflächen ankurbeln.

Die Ergebnisse des vierten Quartals zeigten, dass die Auslastung des Portfolios von 90,8 % auf 89,8 % zurückging, während der FFO pro Aktie von 0,36 $ auf 0,32 $ sank. Trotz des leichten Rückgangs der Performance bleibt Brandywine Realty Trust nach Ansicht der Analysten eine attraktive Option für Anleger, die hohe Dividendenrenditen in Verbindung mit dem Potenzial für Kapitalwachstum suchen. Das Unternehmen bietet eine unglaubliche Dividendenrendite von 17,6 %.

- Zu den Vorteilen von Brandywine Realty Trust gehören die Fähigkeit, vom positiven Wachstum in den Zielregionen zu profitieren, und ein erfahrenes Managementteam, das sich auf die Maximierung des Shareholder Value konzentriert.

- Zu den Nachteilen dieses Unternehmens gehören die Anfälligkeit für Veränderungen der wirtschaftlichen Bedingungen in den Zielmärkten und der Wettbewerb mit anderen Büro-REITs und Immobilieneigentümern.

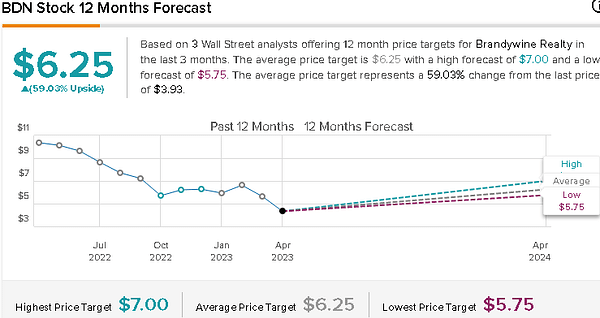

Da der REIT mit fällig werdenden Schulden konfrontiert ist, muss er neue Schulden zu hohen Zinssätzen ausgeben. Aufgrund dieses Gegenwinds und der hohen Schuldenlast ist die Aktie in den letzten 12 Monaten um 47 % auf ein 13-Jahres-Tief gefallen. Aufgrund des hohen Zinsaufwands hat das Management eine Prognose für den FFO pro Aktie im Jahr 2023 von 1,12 bis 1,20 $ abgegeben.

Wie wir sehen, sehen die Analysten trotz dieses Gegenwinds und der aktuellen Bürogebäudesituation die Entwicklung des Aktienkurses recht positiv. Das durchschnittliche Kursziel der Analysten, die sich kürzlich mit dem Unternehmen befasst haben, liegt bei 6,25 $.

Uniti Group $UNIT-2.0%

Uniti Group Inc.

UNITUniti Group ist ein Infrastruktur-REIT, der sich auf Investitionen in Kommunikationsanlagen wie Glasfaserkabel, Funktürme und andere Kommunikationsinfrastrukturen spezialisiert hat. Ihr Portfolio besteht aus über 6,7 Millionen Glasfasermeilen und 675 Türmen in den Vereinigten Staaten. Das Unternehmen erbringt Dienstleistungen für Telekommunikationsanbieter, die seine Infrastruktur für die Bereitstellung von Breitbandzugängen und anderen Technologien nutzen.

Die Ergebnisse des vierten Quartals umfassten einen konsolidierten Umsatz von 283,7 Millionen US-Dollar, was einem Rückgang von 3,2 % gegenüber dem Vorjahr entspricht, und einen AFFO von 0,44 US-Dollar pro Aktie. Die Uniti Group stellt eine attraktive Gelegenheit für Anleger dar, die ein Engagement im Kommunikationsinfrastruktursektor suchen, der von der wachsenden Nachfrage nach Breitbandzugängen und anderen Technologien profitieren könnte. Mit einer Dividendenrendite von 18,3 % schüttet das Unternehmen auch Dividenden aus.

- Zu den wichtigsten Vorteilen der Uniti Group gehören die wachsende Nachfrage nach Kommunikationsinfrastruktur und stabile Einnahmen aus langfristigen Mietverträgen mit Telekommunikationsbetreibern.

- Zu den Nachteilen zählen die Regulierung der Telekommunikationsbranche, die sich auf die Kosten und die Betriebspraktiken auswirken kann, und die Abhängigkeit von einigen wenigen Schlüsselkunden, die das Risiko im Falle von Änderungen in den Kundenbeziehungen oder der Leistung dieser Kunden erhöht.

Die Glasfaseranlagen von Uniti stellen in den Regionen, in denen das Unternehmen tätig ist, eine kritische Infrastruktur dar, so dass der REIT auch im Falle einer Rezession relativ stabile Cashflows erzielen dürfte. Die Hauptquelle für die Gesamtrendite wird eine Kombination aus dem stabilen Cashflow-Geschäftsmodell und der Mehrfachexpansion sein, um den derzeitigen starken Abschlag der Aktie auszugleichen. In Anbetracht der niedrigen Ausschüttungsquote von Uniti, des starken Wachstums und der kritischen Rezessionssicherheit seiner Vermögenswerte scheint die Dividende in absehbarer Zukunft sicher zu sein.

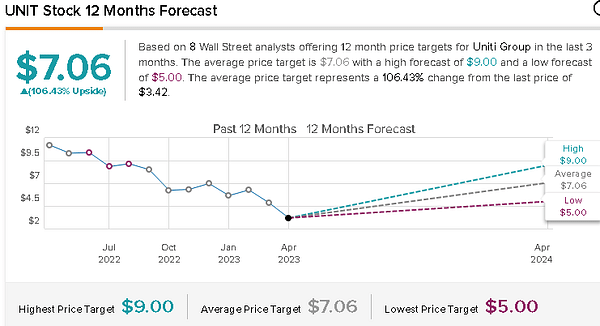

Wie wir sehen, sind sich alle Analysten, die sich in letzter Zeit mit dem Unternehmen befasst haben, einig, dass das nächste Kursziel bei 7,06 $ liegt.

Office Properties Income Trust $OPI-1.7%

Office Properties Income Trust ist ein REIT, der sich auf den Besitz und die Verwaltung von Bürogebäuden konzentriert, die hauptsächlich an Regierungs- und Unternehmensmieter vermietet werden. Das Portfolio umfasst eine breite Palette von Immobilien, darunter Bürogebäude, Forschungs- und Entwicklungszentren und Büroflächen. Das Unternehmen verfügt über ein diversifiziertes Portfolio mit Objekten in den gesamten Vereinigten Staaten, wobei der Schwerpunkt auf Märkten mit hohen Eintrittsbarrieren und stabilen Mieteinnahmen liegt.

Die Ergebnisse des vierten Quartals zeigten, dass die Belegung nahezu unverändert blieb, während der FFO pro Aktie um 6 % von 1,20 $ auf 1,13 $ sank. OPI ist eine solide Investition für alle, die auf der Suche nach stabilen Einkünften aus Büroimmobilien sind. Das Unternehmen bietet außerdem eine sehr großzügige Dividende von 25 %.

- Zu den Vorteilen von Office Properties Income Trust gehören stabile Erträge aus langfristigen Mietverträgen mit staatlichen und gewerblichen Mietern sowie eine Portfoliodiversifizierung, die das Risiko der Abhängigkeit von einzelnen Märkten oder Mietern verringert.

- Zu den Nachteilen gehören die Empfindlichkeit gegenüber wirtschaftlichen Bedingungen, die sich auf die Nachfrage nach Büroflächen auswirken können, und die Risiken, die mit der Instandhaltung und Modernisierung von Immobilien verbunden sind, wie z. B. die hohen Kosten für Renovierungen oder die Einhaltung von Bau- und Umweltvorschriften.

Aufgrund des Verkaufs von Vermögenswerten und des Auslaufens bestimmter Mietverträge ist der FFO pro Aktie in den letzten drei Jahren um insgesamt -21% gesunken. Über 90 % der Schulden von OPI sind festverzinslich, aber wir erwarten, dass der Zinsaufwand in diesem Jahr aufgrund der hohen Zinssätze steigen wird.

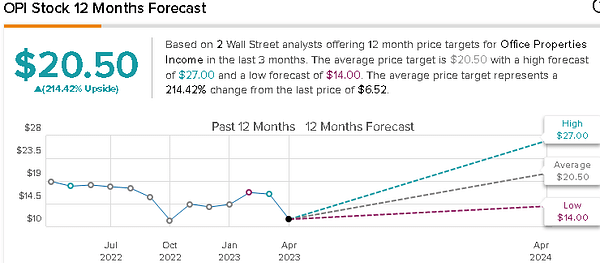

Wie wir sehen, sind die Analysten optimistisch, was dieses Unternehmen betrifft, und einigen sich auf ein durchschnittliches Kursziel von 20,50 $.

Fazit

Obwohl diese 3 Unternehmen viele Anleger mit hohen Dividendenrenditen locken und ihnen helfen können, ein passives Einkommen zu erzielen, ist es äußerst wichtig, diese Unternehmen genauer zu analysieren, damit die Anleger jedes Unternehmen im Detail kennen lernen.

Es ist auch gut zu bedenken, dass das derzeitige Hochzinsumfeld für REITs nicht gerade förderlich ist. Sie sollten also vorsichtig sein und Ihre Investitionen sorgfältig abwägen, und auch sorgfältig darüber nachdenken, ob diese Unternehmen gut in Ihr Portfolio passen.

WARNUNG: Ich bin kein Finanzberater, und dieses Material dient nicht als Finanz- oder Anlageempfehlung. Der Inhalt dieses Materials ist rein informativ.