Les ETF sont un élément essentiel de l'investissement aujourd'hui. Ils offrent un moyen facile de constituer un portefeuille diversifié en fournissant une large exposition à de nombreuses classes d'actifs, secteurs et zones géographiques. Voici 5 des meilleures que tout investisseur devrait connaître.

Les meilleurs FNB à long terme

Les meilleurs FNB pour les placements à long terme détiennent un portefeuille diversifié d'actions tout en appliquant un ratio de dépenses très faible. En voici quelques-unes :

1. Vanguard S&P 500 ETF

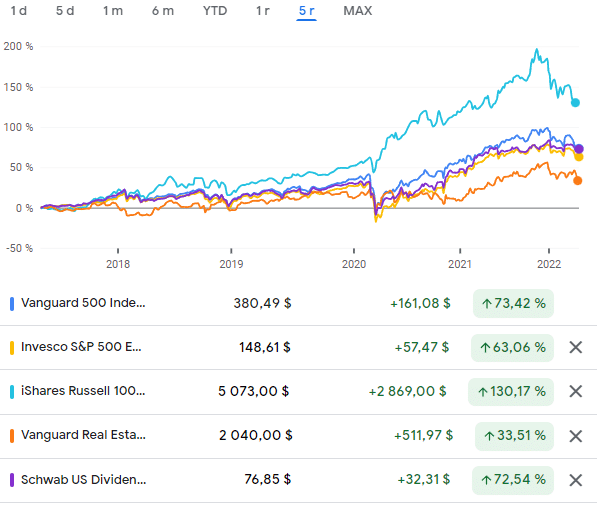

Le FNB Vanguard S&P 500 $VOO est un fonds indiciel conçu pour suivre l'indice S&P 500. Cet indice représente les 500 plus grandes sociétés américaines cotées en bourse. Ce FNB vise à reproduire fidèlement les rendements de cet indice, qui est la principale référence pour les rendements globaux du marché boursier américain. Il offre aux investisseurs un fort potentiel de croissance, ce qui en fait un investissement idéal à long terme.

Comme le fonds S&P 500, ce FNB utilise une stratégie de pondération du marché qui donne plus de poids aux plus grandes entreprises. En conséquence, ses 10 principales participations représentaient plus de 30 % de l'actif net total au début de 2022. Les investisseurs bénéficient ainsi d'une exposition relativement concentrée aux plus grandes entreprises de l'indice.

Ce FNB offre aux investisseurs une exposition aux plus grandes actions américaines à un coût très faible. Son ratio de dépenses de 0,03 % est nettement inférieur au ratio de dépenses moyen du secteur, qui est de 0,24 %.

2. FNB Invesco S&P 500 Equal Weight

Invesco S&P 500 Equal Weight ETF $RSP est également un fonds indiciel qui cherche à suivre les actions de l'indice S&P 500. Cependant, au lieu d'utiliser une approche basée sur la capitalisation du marché, il utilise une approche basée sur un poids égal. Par conséquent, les 10 premières actions de ce FNB ne représentent que 2,5 % de son actif total.

Cette approche réduit le risque de concentration en offrant une large exposition aux 500 actions de l'indice S&P 500. Ce FNB a un ratio de dépenses relativement faible de 0,2 %. Il s'agit d'une charge raisonnable pour obtenir une large exposition aux 500 plus grandes sociétés publiques américaines à pondération égale.

3. FNB iShares Russell 1000 Growth

LeiShares Russell 1000 Growth ETF $IWF offre une exposition aux sociétés américaines dont les bénéfices devraient croître à un rythme supérieur à la moyenne par rapport à l'ensemble du marché boursier. Au début de l'année 2022, le fonds détenait des actions d'environ 500 sociétés.

Ce FNB adopte une approche pondérée en fonction du marché. C'est pourquoi ses dix premières positions représentent près de 50 % de ses actifs totaux. Compte tenu de son orientation vers la croissance, les valeurs technologiques représentent une part importante des avoirs du fonds. Dans l'ensemble, le secteur des technologies de l'information représentait 46 % des avoirs de l'ETF.

Ce FNB impose aux investisseurs un ratio de dépenses raisonnable de 0,19 %. Il s'agit d'un coût raisonnable pour obtenir une exposition à long terme aux actions de croissance.

4. Vanguard Real Estate ETF

À $VNQ, le Vanguard Real Estate ETF investit dans des actions de sociétés immobilières, en mettant l'accent sur les sociétés d'investissement immobilier(REIT). Ces entités possèdent généralement des biens immobiliers commerciaux productifs de revenus, tels que des appartements, des immeubles de bureaux, des propriétés commerciales et des complexes industriels.

Au début de l'année 2022, ce FNB REIT comptait un total de 164 positions. Les dix premières participations représentaient 44,7 % de ses actifs. Ce fonds prélève une commission relativement faible de 0,12 %, ce qui en fait un moyen bon marché de s'exposer au marché immobilier, qui a toujours été un excellent investissement à long terme.

5. FNB Schwab Actions américaines de dividendes

LeSchwab U.S. Dividend Equity ETF $SCHD suit un indice axé sur la détention d'actions à dividendes connues pour la qualité et la durabilité de leurs paiements de dividendes. Ce FNB permet aux investisseurs de tirer parti de la puissance des dividendes tout en réalisant des rendements totaux intéressants pour les investisseurs à long terme.

Ce FNB détenait des actions de plus de 100 sociétés versant des dividendes au début de l'année 2022. Le fonds offrait un rendement en dividendes d'environ 3 %, soit environ le double du rendement de l'indice S&P 500.

Ce FNB a un ratio de dépenses très faible de 0,06 %, ce qui permet aux investisseurs de conserver une part importante des revenus de dividendes générés par ce fonds. Ces caractéristiques font de cet ETF un moyen très peu coûteux de gagner un revenu passif grâce aux actions à dividendes, qui sont historiquement des investissements à long terme exceptionnels.

Pourquoi les ETF sont bons pour les investisseurs à long terme

Les FNB peuvent être un excellent élément de base pour les investisseurs à long terme. Ils peuvent offrir une large exposition aux secteurs du marché, aux zones géographiques et aux industries, aidant ainsi les investisseurs à diversifier rapidement leurs portefeuilles et à réduire leur profil de risque global.

Les meilleurs FNB à long terme offrent cette exposition à un ratio de dépenses relativement faible. Les faibles coûts permettent aux investisseurs d'obtenir des rendements qui correspondent approximativement à l'indice sous-jacent que ces fonds sont conçus pour suivre sur le long terme.

Personnellement, je n'investis pas dans les ETF car je peux obtenir des rendements plus élevés en sélectionnant des titres individuels. Malgré cela, je considère que ces fonds diversifiés constituent la meilleure option pour la plupart des investisseurs qui recherchent des rendements élevés à long terme. Je tiens à préciser qu'il ne s'agit pas d'une recommandation d'investissement et que toute décision d'investissement est entièrement entre vos mains.Cette liste de FNB a été compilée par l'analyste Matthew DiLallo.