Une action imparable qui a augmenté ses ventes de 180 % et qui est confrontée à un marché de 100 000 milliards de…

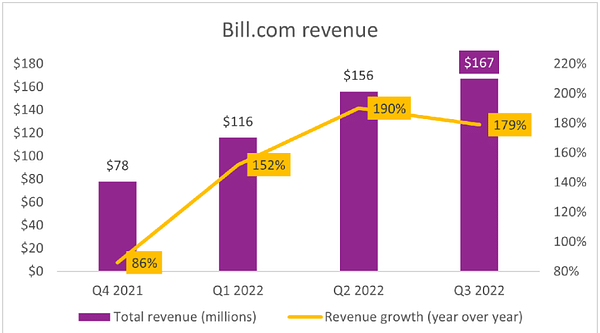

Cette société, malgré des ventes supérieures à la moyenne, est en baisse de 68 % par rapport à son sommet de novembre. Cependant, la société vient d'annoncer son rapport de résultats pour le troisième trimestre de l'exercice 2022 et a révélé une augmentation stupéfiante de 179 % des ventes d'une année sur l'autre. Cela pose la question : La baisse de l'action est-elle allée trop loin compte tenu de la croissance fulgurante de l'entreprise ?

Une entreprise qui se développe à un rythme anormalement élevé malgré une baisse importante de ses actions.

Bill.com crée une valeur considérable pour $BILL.

Quatre-vingt-dix pour cent de toutes les entreprises des États-Unis sont classées dans la catégorie des petites et moyennes entreprises, et elles sont souvent considérées comme l'épine dorsale de l'économie car elles créent plus de 60 % de tous les emplois. Grâce à deux acquisitions clés des sociétés de logiciels Divvy et Invoice2go, Bill.com est devenu un guichet unique pour tout ce qui concerne les paiements interentreprises. Sa plateforme phare héberge une boîte de réception numérique dans le nuage qui regroupe les factures entrantes et facilite le paiement des fournisseurs en un seul clic. Il enregistre ensuite automatiquement les transactions dans le système comptable grâce à des intégrations avec les principaux fournisseurs de logiciels de comptabilité, ce qui simplifie le processus des comptes créditeurs. En ajoutant Invoice2go, Bill.com offre aux entreprises un moyen de créer des factures et de recevoir des paiements, et avec Divvy, les entreprises peuvent gérer leurs budgets et leurs dépenses, créant ainsi un système parfaitement complet.

Toutes plateformes confondues, Bill.com a servi 386 100 clients et a traité plus de 55 milliards de dollars de volume de transactions, soit 15,4 millions de transactions au cours du trimestre fiscal 2022. Le volume des transactions a augmenté de 57 % d'une année sur l'autre et constitue le moteur du modèle économique de Bill.com, puisque la société perçoit des commissions chaque fois que ses clients effectuent des paiements. Il représente 68 % du chiffre d'affaires total, le reste provenant des abonnements à ses plateformes logicielles. L'augmentation du volume de transactions de Bill.com a entraîné une hausse du chiffre d'affaires, qui a confortablement augmenté de trois points de pourcentage à trois chiffres au cours de trois trimestres consécutifs, grâce notamment à l'inclusion des revenus d'Invoice2go et de Divvy.

Source : bill.com

Pour les investisseurs, le tableau continue d'être plus rose. Au cours du trimestre fiscal 2021, Bill.com a déclaré au marché qu'il prévoyait de générer jusqu'à 480 millions de dollars de revenus pour l'ensemble de l'année fiscale 2022. Depuis lors, elle a toutefois relevé cette prévision de manière significative à chaque trimestre, la dernière fois à 625 millions. Si la société livre ce qu'elle attend, cela représenterait un taux de croissance stupéfiant de 162 % sur l'ensemble de l'exercice 2021.

Potentiel

L'augmentation des ventes de Bill.com est moins surprenante si l'on considère l'estimation du marché total adressable de la société. Par exemple, l'opportunité nationale de Bill.com pourrait atteindre jusqu'à 25 000 milliards de dollars en volume annuel de paiements provenant de 32 millions d'entreprises clientes. Toutefois, à l'échelle mondiale, ces chiffres atteignent 125 000 milliards de dollars pour 70 millions d'entreprises clientes, ce qui laisse présager un potentiel encore plus important.En comparaison, la base actuelle de clients de la société, qui compte 386 100 entreprises, ressemble à une goutte d'eau dans l'océan. Mais, plus important encore, il fournit un certain contexte autour de la croissance de Bill.com et de son ascension potentielle à partir de là.

Bill.com a généré 520 millions de dollars de revenus au cours des 12 derniers mois, ce qui place son action à un multiple cours/ventes de 24. En comparaison, le fournisseur de logiciels de comptabilité pour petites entreprises Intuit se négocie à un multiple d'environ 11, ce qui fait de Bill.com une société très chère. Cependant, Intuit est une entreprise mature dont le chiffre d'affaires ne devrait croître que de 27 % en 2022, ce qui est loin de correspondre à l'estimation de Bill.com, qui prévoit un taux de croissance de 162 %. Pourtant, sur le marché actuel, marqué par une hausse des taux d'intérêt et un ralentissement potentiel de la croissance économique, une multiplication par 24 n'est pas bon marché. Toutefois, si l'activité de Bill.com continue à se développer à son rythme actuel, son multiple diminuera considérablement dans les années à venir, ce qui justifie un investissement à long terme, surtout si l'on tient compte de son déclin de près de 70 % par rapport à l'ATH. Toutefois, il ne s'agit pas d'un conseil d'investissement, mais d'une analyse de l'entreprise. La décision appartient à chaque investisseur.