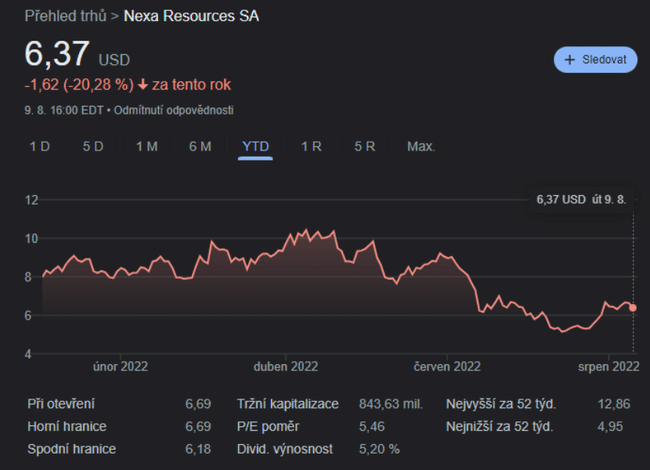

Avec une capitalisation boursière d'un peu moins de 850 millions de dollars, Nexa Resources $NEXA est peut-être une société peu familière pour la plupart d'entre vous. Dans cet article, j'aimerais vous la présenter et jeter un coup d'œil à l'avenir de cette société sous-évaluée qui pourrait être en excellente position pour investir dès maintenant. Selon un certain nombre d'analystes, l'entreprise a un potentiel de croissance devant elle, propulsé à la hausse par les besoins mondiaux en matières premières (zinc, plomb, or, etc.) et le lancement d'une nouvelle mine.

Nexa Resources $NEXA

Nexa Resources opère en tant que société minière. La société produit, raffine, traite et vend du zinc, du cuivre, de l'argent, du plomb, de l'or et de l'acide sulfurique. Nexa Resources dessert les secteurs de la chimie, de la pétrochimie, du caoutchouc, de la pâte à papier, de la métallurgie, des mines, de l'agriculture et d'autres industries au Brésil. Toutefois, l'entreprise a ses racines au Luxembourg.

Pourquoi l'entreprise est-elle attrayante ?

- Nexa Resources exploite des mines de zinc en Amérique du Sud et une nouvelle mine brésilienne est actuellement en pleine production.

- Les actions se négocient à seulement 2,5 fois les bénéfices annualisés du premier semestre.

- Le ratio d'endettement est déjà relativement faible, à 1,33, mais il va diminuer rapidement grâce à la combinaison d'une baisse de la dette nette et d'une hausse de l'EBITDA.

- Il existe une certaine intégration verticale car Nexa exploite également des fonderies de zinc, ce qui élimine l'intermédiaire dans certains cas et améliore les marges.

Ce sont quelques points clés...

Introduction

Pourquoi les actions de la société chutent-elles ?

Certains pourraient s'étonner que la société perde du terrain alors qu'elle est engagée dans l'exploitation et la production de matières premières dont les prix ont augmenté cette année. Cela est surprenant étant donné que le prix du zinc a augmenté de plus de 50 % et qu'il est encore actuellement supérieur d'environ 20-25 % à ce qu'il était en février 2021. En outre, Nexa vient de terminer la construction d'une nouvelle mine, ce qui signifie que le capex (dépenses d'investissement) sera quelque peu réduit tandis que la nouvelle mine ajoutera au flux de trésorerie opérationnel. Si le prix du zinc reste à ce niveau, Nexa Resources sera une véritable vache à lait.

La première moitié de l'année a été forte en raison du prix élevé du zinc.

Nexa est un producteur de zinc relativement important. Une caractéristique importante de Nexa est que la société possède également des fonderies de zinc et qu'environ 50 % de ces fonderies proviennent de ses propres mines, tandis que l'autre moitié est fournie par des tiers.

Production pour le premier semestre de l'année :

- 300 millions de livres de zinc, cuivre (plus de 35 millions de livres), plomb (environ 60 millions de livres), argent (4,8 millions d'onces) et or (13 200 onces).

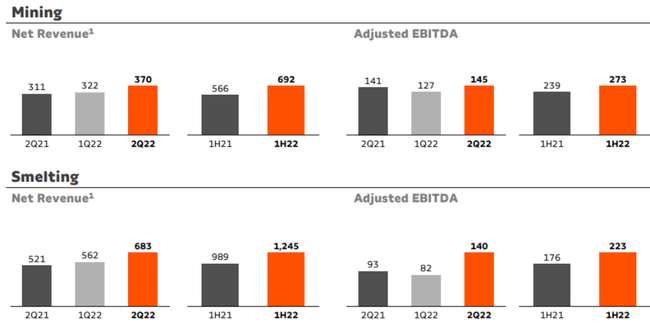

Il ne faut pas considérer Nexus " seulement " comme une société minière, car la contribution à l'EBITDA du segment de la fusion n'est certainement pas négligeable : en effet, 45 % de l'EBITDA a été généré par la division de la fusion au cours du premier semestre de cette année, comme vous pouvez le voir ci-dessous.

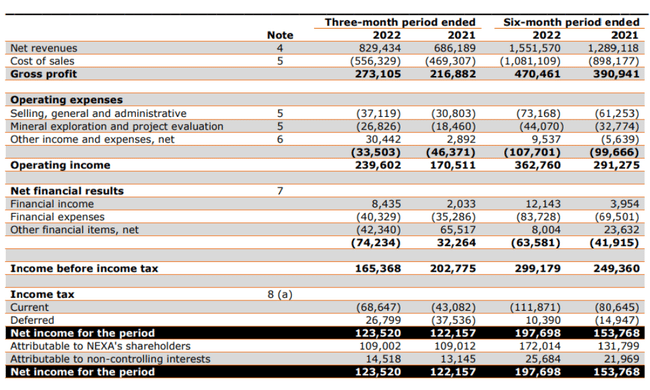

- Au cours du premier semestre, Nexa a enregistré un chiffre d'affaires total de 1,55 milliard de dollars, soit un bénéfice brut d'un peu plus de 470 millions de dollars.

- Comme vous l'avez remarqué, même au cours des six premiers mois de l'année dernière, le bénéfice brut est resté relativement fort, grâce aux opérations de fusion qui constituent une solide colonne vertébrale pour l'ensemble de l'entreprise.

Le bénéfice d'exploitation total a augmenté à 363 millions de dollars malgré une forte augmentation des dépenses d'exploration, Nexa continuant à explorer de nouveaux projets ou des mines existantes, tant pour le forage intercalaire que pour le forage d'expansion des ressources.

- Le bénéfice net a été de 198 millions de dollars.

- BPA de 1,3 $ au premier semestre de l'année. Ainsi, sur une base annualisée, Nexa se négocie en réalité à environ 2,5 fois les bénéfices.

Étant donné que Nexa a une dette nette de plus d'un milliard de dollars, le flux de trésorerie est également très important. La société a fait état d'un flux de trésorerie d'exploitation de 289 millions de dollars au premier semestre, mais ce chiffre comprend près de 180 millions de dollars d'éléments liés au fonds de roulement et exclut 63 millions de dollars d'intérêts et de paiements de location, ainsi qu'environ 102 millions de dollars d'impôts dus (contre seulement 79 millions de dollars d'impôts payés). Cela signifie que le flux de trésorerie d'exploitation ajusté au premier semestre était d'environ 305 millions de dollars.

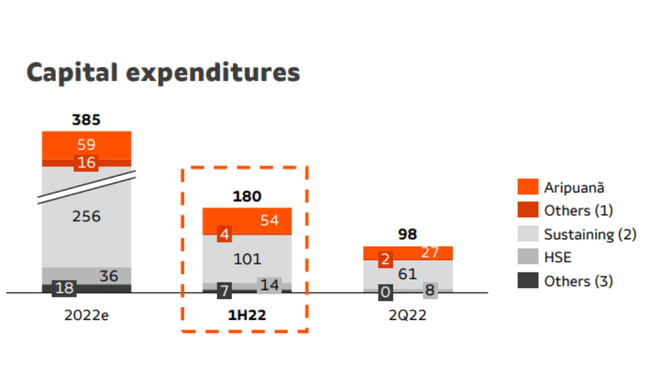

Le capital total s'est élevé à 182 millions de dollars, ce qui s'est traduit par un flux de trésorerie disponible de 123 millions de dollars, et même si l'on soustrait le bénéfice net de 26 millions de dollars attribuable aux participations ne donnant pas le contrôle, le flux de trésorerie disponible de Nexa au premier semestre a été très solide, à environ 97 millions de dollars.

La présentation de l'entreprise fournit une ventilation plus détaillée et nous y voyons qu'environ 58 millions de dollars de dépenses d'investissement ont été consacrés à Aripuana (nouvelle mine) et à d'autres initiatives de croissance. Nous constatons également que les dépenses d'investissement durables pour l'ensemble de l'année seront d'environ 315 millions de dollars (385 millions de dollars moins Aripuana et autres dépenses d'investissement).

Le bilan devrait être plus sûr maintenant avec l'achèvement de la nouvelle mine 👇.

POINT IMPORTANT :

Alors que le prix du zinc reste volatile, Nexa a un atout dans sa manche. La construction de la mine de zinc d'Aripuana au Brésil est maintenant presque terminée et le projet cessera d'être une sortie de trésorerie pour devenir un contributeur net de trésorerie au cours des prochains trimestres, lorsque la production atteindra sa capacité nominale.

- Cette montée en puissance prendra un certain temps. Toutefois, Nexa prévoit qu'Aripuana fonctionnera à 30-40% de sa capacité d'ici la fin du troisième trimestre et à 70-80% de sa capacité d'ici la fin de l'année, avant de passer à 100% au premier semestre de l'année prochaine.

- Aripuana produira plus de 150 millions de livres de zinc, plus de 50 millions de livres de plomb, 9 millions de livres de cuivre, 14 500 onces d'or et 1,8 million d'onces d'argent par an pendant la durée de vie initiale de la mine, qui est de 11 ans. Et bien qu'il y ait eu quelques dépassements de coûts qui ont poussé le capital total à 625 millions de dollars, la mine est maintenant prête à ouvrir et aura un rendement supérieur à la moyenne dans l'environnement de prix actuel.

- La contribution de la nouvelle mine d'Aripuana à partir de l'année prochaine signifie également que la dette nette et les niveaux d'endettement de Nexa s'amélioreront considérablement.

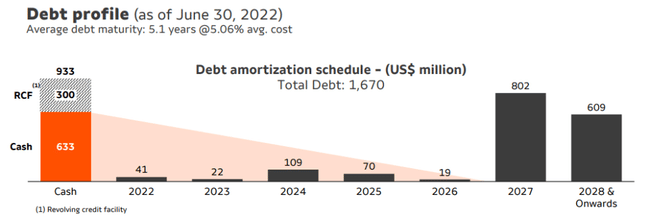

Il n'y a pas d'urgence en matière de dette, car la majeure partie de la dette est constituée de deux obligations qui arrivent encore à échéance dans environ 5 ans. Comme vous pouvez le voir ci-dessous, il n'y a pratiquement aucune dette arrivant à échéance avant 2027.

- Entre-temps, le flux de trésorerie disponible entrant renforcera encore la position de trésorerie (et réduira la dette nette), tandis que la mine d'Aripuana commencera également à contribuer à l'EBITDA, ce qui signifie que le ratio d'endettement s'améliorera des deux côtés de l'équation : une dette nette plus faible et un EBITDA en hausse.

Les analystes sont optimistes quant à l'action de $NEXA .

Au prix actuel de 6,37 $ par action, la plupart des analystes recommandent de conserver le titre.

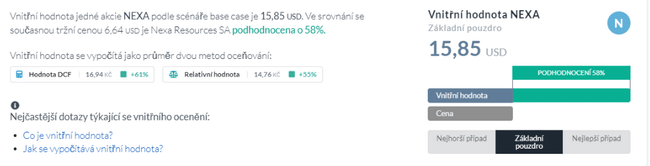

De plus, l'action $NEXA est significativement sous-évaluée selon le calcul de NEXA Inside Valuation and Fundamental Analysis - Nexa Resources SA - Alpha Spread et a un fort potentiel de hausse à venir.

Conclusion

Nexa peut ne pas sembler très intéressante à première vue, mais en y regardant de plus près, vous constaterez qu'il s'agit d'une société qui est sur le point de lancer une nouvelle mine qui l'aidera à se développer tout en contribuant à la réduction de sa dette future. Le prix des matières premières peut être erratique à l'avenir, mais malgré la possibilité de volatilité, j'y vois un potentiel car on ne peut tout simplement pas se passer des matières premières (elles sont et seront nécessaires dans de nombreux secteurs). Sur la base des résultats du deuxième trimestre, Nexa est bon marché même si nous utilisons un prix du zinc inférieur de 15 à 20 % au prix du zinc réalisé au deuxième trimestre. Et cela ne tient toujours pas compte de la contribution de la nouvelle mine d'Aripuana, actuellement en cours de mise en service. Nexa ne semble pas pressée de déployer les flux de trésorerie entrants, car la direction a confirmé lors de la conférence téléphonique qu'elle "étudie des projets similaires à Aripuana" tout en travaillant sur certains des autres projets de son portefeuille. Nexa organisera une journée des investisseurs à New York en octobre et nous verrons probablement un plan pluriannuel qui nous en dira beaucoup plus sur les prochaines étapes de la société.

- Comment trouvez-vous l'entreprise ?

- Vous êtes intrigués ?

Veuillez noter qu'il ne s'agit pas d'une activité de conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.