Buffettův indikátor překonal hodnotu 205 %. "Zahráváte si s ohněm", tvrdí Věštec z Omahy

Warren Buffett je považován za legendárního investora a jeho moudrost jednoduše nelze ignorovat, pokud chcete v životě dosáhnout úspěšných investic a eventuálně i finanční nezávislosti. Jeho rady jsou často nadčasové a dodržováním jeho přístupu k investování se lze vyhnout tomu, aby člověk spadl do pastí akciových trhů. Navíc jsme od něj nedávno dostali takové varování, které se vztahuje na většinu investorů po celém světě.

👉 Ruská invaze na Ukrajinu: Jak zareaguje burza pokud k ní dojde a měli by se investoři obávat? 👈

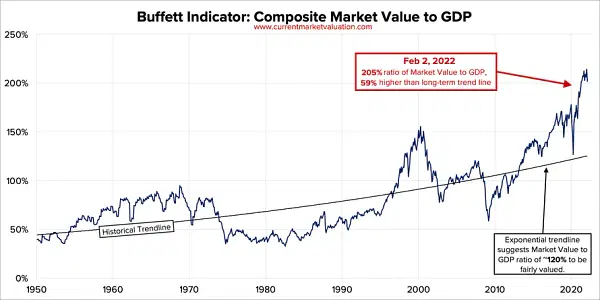

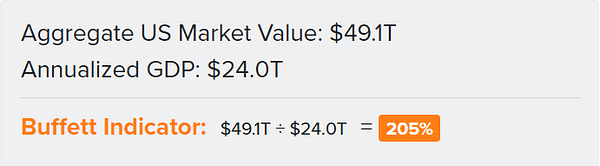

Oblíbený tržní ukazatel Warrena Buffetta se tento týden vyšplhal na 205 %, čímž bil na poplach ohledně amerických akcií a signalizoval, že se možná blíží krach. Buffettův ukazatel vychází z celkové tržní kapitalizace všech aktivně obchodovaných amerických akcií a dělí ji posledním čtvrtletním údajem o hrubém domácím produktu USA.

Investoři tento ukazatel používají k porovnání ocenění akciového trhu s velikostí ekonomiky. Mezitím poslední odhad HDP za třetí čtvrtletí činí 24 bilionu dolarů, což Buffettův ukazatel staví na 205 %. Tento údaj je výrazně nad úrovní 185 % ukazatele ve druhém čtvrtletí roku 2020, kdy byla pandemie v plném proudu a HDP byl přibližně o 16 % nižší.

Buffett svůj stejnojmenný ukazatel vyzdvihl v roce 2001 v článku pro časopis Fortune, kde jej označil za "pravděpodobně nejlepší jednotný ukazatel toho, jak si v daném okamžiku stojí ocenění". Když ukazatel během dot-com bubliny prudce vzrostl, měl to být "velmi silný varovný signál" o blížícím se krachu, poznamenal.

Navíc investoři, kteří nakupují akcie, když se tento ukazatel blíží 200 %, si "zahrávají s ohněm", dodal.

Buffettův preferovaný ukazatel však zdaleka není bezchybný. Například porovnává současnou hodnotu akciového trhu s údaji o HDP před několika měsíci. HDP také nezahrnuje příjmy ze zámoří, zatímco tržní kapitalizace amerických společností odráží hodnotu jejich domácích i zahraničních operací.

Navíc pandemie koronaviru narušila dodavatelské řetězce, utlumila hospodářskou aktivitu a od počátku roku 2020 snížila HDP USA. Vládní úředníci a Federální rezervní systém přijali bezprecedentní kroky ke stimulaci ekonomiky a podpoře postižených lidí a podniků, což vedlo k růstu cen aktiv. Tyto faktory mohou uměle nafukovat hodnoty Buffettova ukazatele.

O úspěšnosti Buffettova indikátoru by se dalo polemizovat donekonečna, ale i přesto, že má své nedostatky, může některým investorům sloužit jako kvalitní měřítko pro srovnání aktuální situace na trhu s minulostí. Už jen podle Buffetta samotného není překonání hranice 200 % sranda a investoři by proto měli raději zůstat na pozoru.

Pokud se vám příspěvek líbil, tak doporučuji pokračovat na tento 😄: Zuckerbergův pád a masivní příležitost: Kam se po 30% krachu vydají akcie Facebooku?

Myslím, že se k němu Buffett nakonec nějak extra nehlásil (k tomu indikátoru) 😅, ale možná se pletu. Jinak mi to ale přijde zajímavé, ta korelace s dot-com a 2008 je jasně vidět 🤔...

Jestli se nepletu, tak je nad 200 % už docela dlouho 😂 a pořád nic...

právě proto se něco možná blíží 😉