ApeCoin ici ApeCoin là. Les investisseurs ont-ils vraiment oublié comment investir de manière judicieuse et responsable ? Les derniers jours le laissent penser. Pourtant, il existe des légendes qui peuvent gagner des milliards en période d'extrême volatilité sans avoir besoin d'investir dans un projet fou. Aujourd'hui, nous allons donc nous intéresser à cinq de ces investisseurs et à leurs achats exceptionnels...

Bien que la recommandation d'acheter quand il y a du sang dans les rues ait été attribuée à plus d'un entrepreneur fortuné, il s'agit d'une approche solide pour créer une richesse importante. Une autre citation souvent citée, dont l'origine réelle fait débat, dit que le marché peut rester irrationnel plus longtemps que vous ne pouvez rester solvable.

Suggère qu'acheter quand la panique est dans l'air est beaucoup plus facile à dire qu'à faire 😉. Les 5 investisseurs suivants l'ont fait quand même, à un moment où le marché semblait aussi misérable, et ont montré qu'ils pouvaient gagner de l'argent dans n'importe quelles conditions.

Warren Buffett

En octobre 2008, Warren Buffett a publié un article dans le New York Times dans lequel il déclarait qu'il achetait des actions américaines pendant la baisse des cours causée par la crise du crédit. Son raisonnement pour acheter à un moment où le sang coule dans les rues est le suivant : "Soyez craintifs quand les autres sont avides, et soyez avides quand les autres sont craintifs".

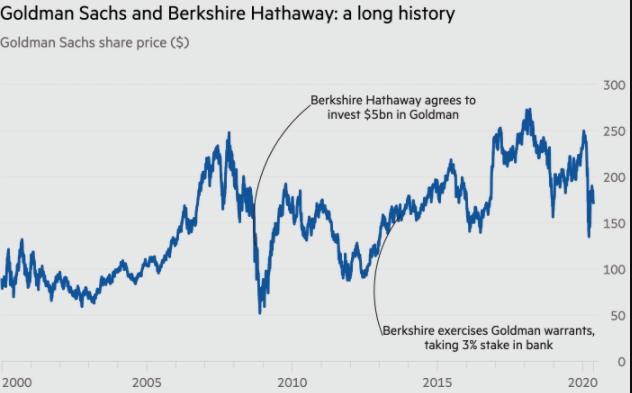

Buffett a été particulièrement habile pendant la débâcle du crédit. Il a notamment acheté pour 5 milliards de dollars d'actions privilégiées perpétuelles de Goldman Sachs ( $GS), qui lui ont rapporté 10 % d'intérêts et comportaient des bons de souscription pour acheter d'autres actions Goldman.

Goldman avait également la possibilité de racheter ces titres avec une prime de 10 %. Buffett et la banque ont conclu cet accord en 2008, lors de la conclusion de l'opération. Et la banque a fini par racheter les actions en 2011. Buffett a fait la même chose avec General Electric $GE, en achetant 3 milliards de dollars d'actions privilégiées perpétuelles à un taux d'intérêt de 10 % avec une option de rachat dans trois ans à une prime de 10 %.

Il a également acheté des milliards de dollars d'actions privilégiées convertibles dans Swiss Re et Dow Chemical $DOW, qui avaient besoin de liquidités pour sortir de la crise tumultueuse du crédit. Buffett a ainsi gagné des milliards pour lui-même, mais il a également aidé ces entreprises et d'autres entreprises américaines à traverser une période extrêmement difficile. Il y a donc peu de doute qu'il fera quelque chose de similaire cette année.

John Paulson

Le gestionnaire de fonds spéculatifs John Paulson est devenu célèbre pendant la crise du crédit pour son pari spectaculaire contre le marché immobilier américain. Ce pari opportun a rapporté à sa société Paulson & Co. un montant estimé à 15 milliards de dollars pendant la crise. En 2009, il a rapidement changé de vitesse pour parier sur la reprise qui s'ensuivra, en prenant une position de plusieurs milliards de dollars dans Bank of America (BAC), ainsi qu'environ deux millions d'actions dans Goldman Sachs.

Il a également misé sur l'or à cette époque et a investi massivement dans Citigroup $C, JP Morgan Chase $JPM et plusieurs autres institutions financières. Les rendements globaux des hedge funds de Paulson pour 2009 ont été décents, mais ce n'est qu'avec les grandes banques dans lesquelles il a investi qu'il a enregistré des gains énormes.

Jamie Dimon

Bien qu'il ne soit pas un véritable investisseur individuel, Jamie Dimon a utilisé la peur à son avantage pendant la crise du crédit et a réalisé d'énormes bénéfices pour JP Morgan. Au plus fort de la crise financière, M. Dimon a utilisé la force du bilan de sa banque pour acquérir Bear Stearns et Washington Mutual, deux institutions financières qui ont fait tomber d'énormes paris sur l'immobilier américain.

JP Morgan a racheté Bear Stearns pour 10 dollars par action, soit environ 15 % de sa valeur début mars 2008. Elle a également acquis WaMu en septembre de la même année. Le prix d'achat représentait également une fraction de la valeur de WaMu au début de l'année. Depuis son plus bas niveau en mars 2009, l'action JP Morgan $JPM a plus que triplé en 10 ans, apportant une richesse considérable aux actionnaires et à son PDG.

Ben Bernanke

Comme Jamie Dimon, Ben Bernanke n'est pas un investisseur individuel. Mais en tant que chef de la Réserve fédérale (Fed ), il a présidé à une période qui s'est avérée cruciale pour la Fed. Les mesures prises par la Fed visaient ostensiblement à protéger le système financier américain et mondial de l'effondrement, mais l'action audacieuse face à l'incertitude a profité à la Fed et aux contribuables de base.

Un article de 2011 détaillait que les bénéfices de la Fed en 2010 étaient de 82 milliards de dollars. Sur ce montant, environ 3,5 milliards de dollars proviennent des achats d'actifs de Bear Stearns et d'AIG, 45 milliards de dollars du produit de l'achat de 1 000 milliards de dollars de titres adossés à des créances hypothécaires(MBS) et 26 milliards de dollars de la détention de la dette publique.

Le bilan de la Fed a triplé, passant d'un montant estimé à 800 milliards de dollars en 2007, pour absorber le système financier déprimé, mais il semble qu'elle ait obtenu de bons résultats en termes de bénéfices maintenant que les conditions sont relativement revenues à la normale.

Carl Icahn

Carl Icahn est un autre investisseur de fonds légendaire qui a fait ses preuves en investissant dans des titres et des actifs en difficulté pendant les périodes de récession. Son expertise réside dans l'achat d'entreprises et notamment de sociétés de jeux d'argent. Par le passé, il a acquis trois propriétés de jeux de Las Vegas en période de difficultés financières et les a vendues avec un gros bénéfice lorsque les conditions du secteur se sont améliorées.

Preuve qu'Icahn connaît les pics et les creux du marché, il a vendu les trois propriétés en 2007 pour environ 1,3 milliard de dollars, soit plusieurs fois son investissement initial. Pendant la crise du crédit, il a commencé à renégocier et a pu acquérir la propriété Fontainebleau de Las Vegas, en faillite, pour environ 155 millions de dollars, soit environ 4 % de son coût de construction estimé.

Icahn a finalement vendu la propriété inachevée pour près de 600 millions de dollars à deux sociétés d'investissement en 2017, réalisant ainsi près de quatre fois son investissement initial. Ces cinq investisseurs ont une chose en commun : ils ont profité de la situation et ont acheté au moment où cela rapportait le plus. Pensez-vous qu'ils le feront à nouveau cette année ? Écrivez dans les commentaires.

Si vous avez aimé mon article, n'oubliez pas de me suivre sur Bulios, il y en aura certainement d'autres à l'avenir.

AVERTISSEMENT :Je ne suis pas un professionnel de l'investissement, juste un investisseur individuel intéressé, et ceci n'est donc pas une recommandation d'investissement.